Bert Flossbach (Flossbach von Storch) | La Covid-19 acerca las posiciones de los países de la zona euro, al menos en lo que respecta a la financiación de sus presupuestos. El euro, por lo menos durante un tiempo, es el beneficiado.

En una comunidad donde cada familia responde por todas los demás, hasta el ahorrador más disciplinado pronto se da cuenta de que su austeridad autoimpuesta no sirve de mucho. ¿Para qué amasar dinero si tiene que hacerse responsable de las deudas de sus vecinos? ¿Por qué no vivir a crédito, que además no cuesta nada? Como consecuencia, los habitantes ahorradores acaban adaptándose a los hábitos de gasto de los más derrochadores, lo que los lleva a asumir un nivel de deuda cada vez más disparado.

Los acreedores mantienen la calma. Como la responsabilidad es solidaria, están dispuestos a prestar dinero a los vecinos menos solventes del pueblo en condiciones algo más estrictas, puesto que, al fin y al cabo, la que se responsabiliza es la comunidad. Mientras el nivel de endeudamiento de todo el pueblo parezca asumible, no hay motivo de preocupación.

El banco que lo paga todo…

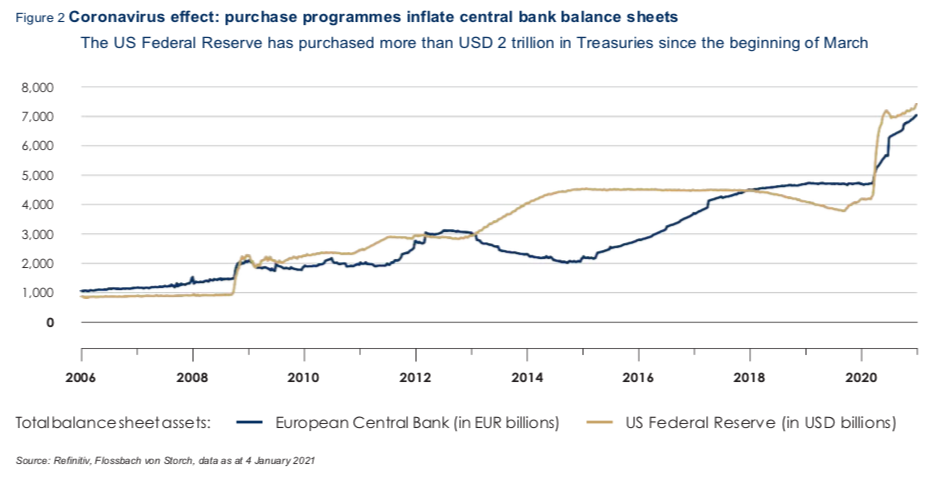

Pero, aunque la deuda siguiera aumentando, el riesgo emisor no es significativo, porque entre los acreedores hay un banco que se siente particularmente comprometido con la comunidad y quiere asegurar a toda costa su supervivencia.

Este banco se considera a sí mismo un prestamista al que acudir como último recurso, es decir, en caso de emergencia compra los préstamos de las demás entidades de la comunidad. Puede hacerlo sin límite porque no es un banco normal, sino que puede imprimir todo el dinero que quiera. Los agujeros que cualquier pérdida deja en su balance los tapa con dinero que él mismo ha fabricado, siempre que los propietarios estén de acuerdo. Así pues, que el banco pertenezca a todas y cada una de las familias de la comunidad les viene como anillo al dedo, aunque cada una participe en diferente proporción.

El euro sale ganando, pero ¿por cuánto tiempo?

La comunidad es la zona euro, las familias son los distintos países, el prestamista de emergencia es el Banco Central Europeo (BCE) y los préstamos son los nuevos bonos emitidos por la UE. La presidenta del BCE, Christine Lagarde, ha vuelto a dejar meridianamente claro que hay que va evitar a cualquier precio la fragmentación de la Eurozona, en referencia a la enorme disparidad de las condiciones de financiación de los distintos países del euro, que son el resultado de las grandes diferencias de rentabilidad de los respectivos bonos soberanos.

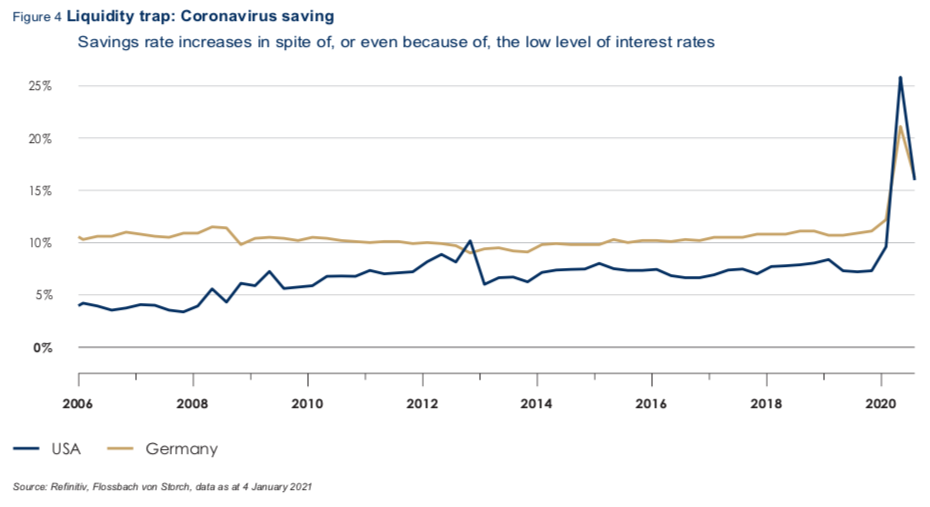

Recientemente las diferencias han sido mínimas debido a las generosas ayudas del BCE contra el coronavirus, algo que no se veía desde el inicio de la crisis del euro en 2009. Si Lagarde, que es una política con experiencia, lograra convencer a los habitantes más ricos de la comunidad de que las familias del sur van a sufrir los efectos de la pandemia de forma duradera, es decir, si el BCE se limitara a mantener el régimen de ayudas, se evitaría durante bastante tiempo el peligro de una ruptura de la zona euro.

El mercado de capitales pierde su función (orientadora)

Dicho de otra forma, la pandemia ha allanado el camino hacia una unión informal de responsabilidad y deuda. Esto alimenta también la confianza de los inversores internacionales en la cohesión de la moneda única, aunque las perspectivas de crecimiento continúan siendo escasas.

Sin embargo, la responsabilidad solidaria informal no implica una verdadera unión fiscal. En comparación con las monedas de los distintos países, el euro sigue siendo un producto frágil que se mantiene unido por un banco central que opera en el límite de su legitimidad.

La seguridad inversora creada por el BCE socava a la larga la función orientadora del mercado de capitales, porque tienta a los participantes del mercado a dejar de tener en cuenta como es debido las diferencias de solvencia entre los distintos países y podría desencadenar una carrera de endeudamiento contrarreloj dentro de la Eurozona.

Así pues, la estabilidad artificial del euro encierra a la postre el germen de una nueva crisis, que seguramente estalle cuando el endeudamiento de algunos países esté por completo fuera de control.