Thomas Bollinger (J. Safra SSAM) | Tanto las materias primas como el oro tienen características positivas en un entorno inflacionista. Si el crecimiento es positivo, son preferibles las materias primas; de lo contrario, el oro es más favorable.

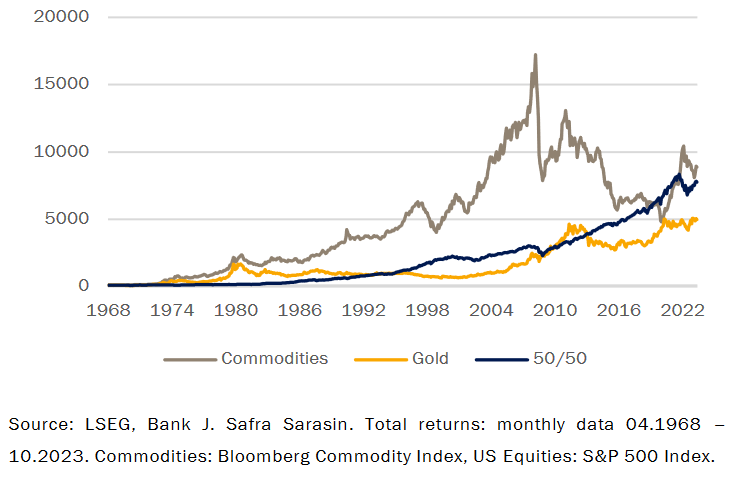

La incorporación de las materias primas y el oro a las carteras multiactivo es desde hace tiempo un tema de interés para los inversores. Algunos inversores se abstienen por completo de invertir, otros invierten sólo en una de las dos clases de activos y otros invierten en ambas. Este análisis examina las condiciones en las que la inclusión de materias primas y/o oro en las carteras multiactivo supone una contribución importante. El siguiente gráfico muestra los rendimientos totales indexados de 1968 a 2023 de las materias primas, el precio del oro y, a título comparativo, una cartera compuesta por un 50% de renta variable estadounidense y un 50% de deuda pública estadounidense a 10 años («50/50»).

Rentabilidad indexada de las materias primas, el oro y la cartera 50/50

En las últimas cinco décadas, las materias primas y el oro han mostrado tendencias en fases duraderas, tanto al alza como a la baja. Estos movimientos van mucho más allá de las fluctuaciones naturales del mercado de una cartera de acciones/bonos y reflejan la evolución estructural de las dos clases de activos. Estos ciclos seculares incluyen convulsiones mundiales como las crisis del petróleo de los años setenta o las crisis financiera y del euro de los años 2000 y 2010.

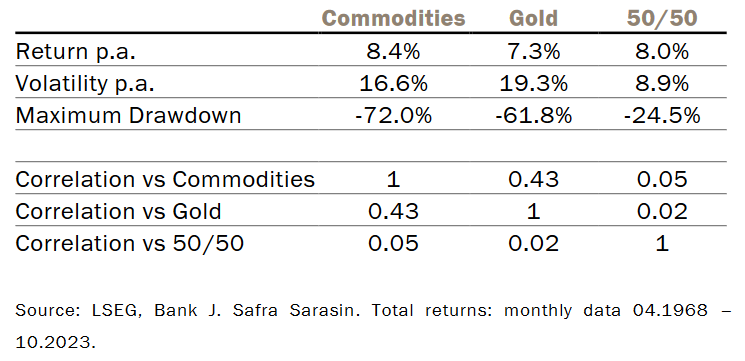

Cifras clave de las materias primas, el oro y la cartera 50/50

Lo que más llama la atención en las cifras clave es lo similares que son los rendimientos totales a largo plazo, mientras que las fluctuaciones asociadas difieren enormemente. Tanto en términos de volatilidad como de la mayor pérdida sufrida («maximum drawdown»), las materias primas y el oro como únicas clases de activos son significativamente más arriesgadas que la cartera equilibrada compuesta por renta variable y renta fija.

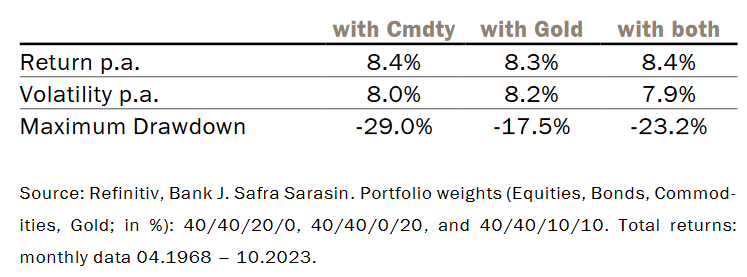

Además, cabe destacar que los rendimientos de las materias primas y el oro están efectivamente descorrelacionados con la cartera 50/50, lo que indica un alto potencial de diversificación. Aunque la correlación entre las materias primas y el oro en sí es positiva, sigue proporcionando una clara ventaja de diversificación. La adición de materias primas y/u oro suele traducirse en una rentabilidad ligeramente superior combinada con una menor volatilidad. La inclusión de oro (solo o combinado con materias primas) también reduce la pérdida máxima, mientras que las materias primas por sí solas aumentan esta pérdida en comparación con la cartera 50/50.

Cartera equilibrada con materias primas y/o oro

Los movimientos de los precios de las materias primas y el oro, en particular las caídas masivas, pueden explicarse en gran medida por las características especiales de ambas clases de activos. Las bajas correlaciones con el mercado financiero general apoyan la teoría de que estos instrumentos de inversión sólo tienen una débil conexión con la dinámica del mercado financiero.

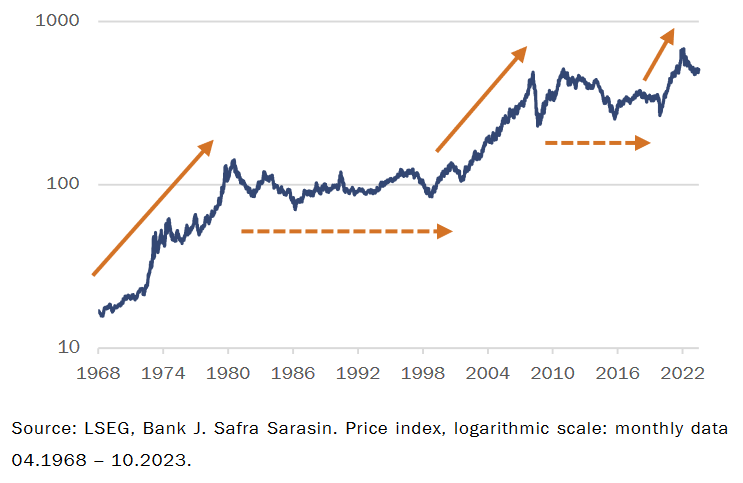

Los superciclos de las materias primas

En el caso de las materias primas, estos «superciclos», surgen porque una demanda que cambia rápidamente se encuentra con una oferta que cambia lentamente. La primera está relacionada principalmente con las tendencias económicas, la segunda con la larga duración de los proyectos en yacimientos petrolíferos o minas. Como consecuencia, se observan fuertes subidas de precios cuando escasean las capacidades de producción. La oferta sólo puede ampliarse con retraso, lo que hace bajar los precios de las materias primas. El gráfico muestra los precios al contado (relevantes para productores y consumidores) utilizando una escala logarítmica. Esto hace que las subidas de precios estructurales sean más visibles que en la ilustración del principio del artículo, aunque las caídas de precios parecen menos drásticas.

Superciclos de materias primas

Las grandes subidas de precios de los años 70 y 2000 son claramente visibles. En el primer caso, se suele pensar en las dos crisis del petróleo (1973 y 1979) y en la subida del precio del oro tras el fin del sistema monetario de Bretton Woods. Sin embargo, esto pasa por alto el hecho de que el complejo de las materias primas ya había entrado en la fase ascendente de un superciclo y que los precios de los bienes de todos los sectores -energía, bienes agrícolas, metales preciosos e industriales- ya habían subido significativamente con anterioridad. Esta tendencia alcista se ralentizó o invirtió en la década de 1980 y sólo mucho más tarde, a finales de la década de 1990, retomó una clara tendencia alcista. Tras alcanzar un máximo al comienzo de la crisis financiera mundial, los precios de las materias primas cayeron en la década de 2010. En los últimos años, el amplio complejo de las materias primas ha vuelto a subir, creando un nuevo superciclo que se está viendo reforzado por la «transición energética verde».

Un análisis anterior mostró que la inclusión de las materias primas en la asignación estratégica de activos debería hacerse depender del régimen actual del superciclo – en otras palabras: invertir en materias primas durante la fase alcista del ciclo, pero no durante la fase bajista.

Ciclos del oro difieren de los de las materias primas

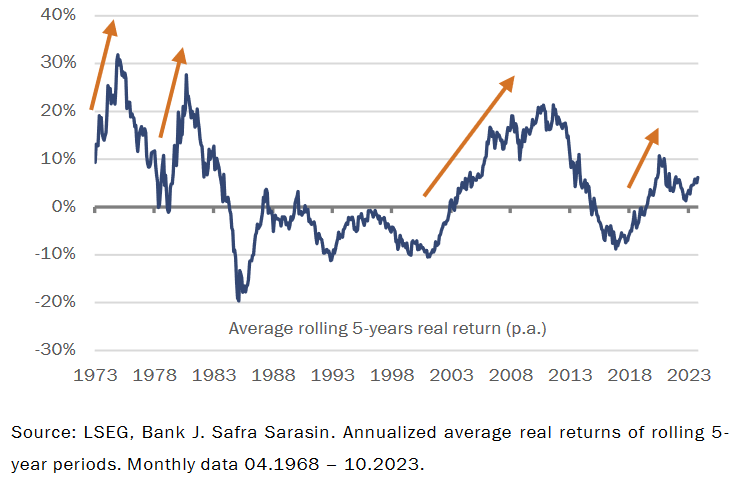

En el caso del oro, también existen ciclos específicos, pero éstos difieren significativamente de los de los mercados de materias primas. En primer lugar, porque el oro no se consume en sentido estricto, sino que puede convertirse una y otra vez. Esto significa que la oferta crece constantemente debido a la producción continua de las minas de oro. En segundo lugar, porque el oro también se considera una inversión. En épocas «normales», el oro se comporta como una moneda que no genera ingresos. Por tanto, el comportamiento de su precio se ve influido en gran medida por la evolución del dólar estadounidense (moneda competidora) y los tipos de interés (costes de oportunidad). Este comportamiento contrasta con el de los periodos en los que el oro está expuesto a grandes oscilaciones de precios. Dichas fases se caracterizan por importantes subidas reales de los precios durante periodos más largos. Normalmente, se trata de situaciones de mercado en las que los inversores buscan refugio en el oro como «refugio seguro» para evitar la inflación y las devaluaciones monetarias. El siguiente gráfico muestra la rentabilidad real anualizada del oro frente al índice de precios de consumo de EE.UU. en periodos sucesivos de cinco años.

Ciclos del oro de las últimas décadas

Cabe destacar cuatro periodos de subida de los precios reales del oro, los «ciclos del oro». Los primeros años de la década de 1970 se caracterizaron por el fin del sistema de Bretton Woods y, más tarde, en esa misma década, predominó el problema de las tasas de inflación persistentemente elevadas. A continuación, el precio (real) del oro cayó drásticamente hasta principios de los años 2000, cuando se inició una nueva tendencia al alza que duró toda la década. Esto vino acompañado de la globalización, por un lado, de la aparición de la crisis financiera y del euro, por otro. Desde 2018, con los primeros esfuerzos por salir de la política monetaria laxa de los últimos años, el oro ha vuelto a registrar importantes ganancias hasta la gran recuperación del mercado tras el primer confinamiento a raíz de la covid-19.

En relación con los ciclos del oro, cabe destacar dos particularidades. En primer lugar, el comportamiento de los bancos centrales. Como parte de sus reservas de divisas, poseen casi una quinta parte de todo el oro jamás extraído. Cabe señalar que los bancos centrales eran vendedores netos en torno al cambio de milenio, pero se convirtieron en compradores netos en la década de 2010. Las ventas fueron impulsadas predominantemente por los bancos centrales de los países desarrollados, mientras que las compras fueron impulsadas por los mercados emergentes. En segundo lugar, los motores del oro son más difíciles de entender, mientras que los de los superciclos de las materias primas son relativamente fáciles de explicar. En el caso de las materias primas, la atención se centra en el gasto en inversión y las tendencias de la demanda (al menos para la energía y los metales industriales). Ambos componentes son predecibles y permiten reconocer si es más probable que los mercados de materias primas se vean afectados por la escasez o el exceso de oferta. Por otra parte, los cambios y acontecimientos monetarios y geopolíticos están en el centro de los movimientos del precio del oro. Sin embargo, estos acontecimientos son difíciles de prever, por lo que a menudo se opta por una asignación permanente al oro como solución por motivos estratégicos.

Las materias primas son sensibles al ciclo económico

Los ciclos largos de las dos clases de activos descritas anteriormente se ven superados por los movimientos a medio plazo del ciclo económico. La demanda de materias primas también está determinada por el ciclo económico. Esto se aplica en particular a la energía y los metales industriales, que son importantes para la producción y el transporte de mercancías. La evolución de los metales preciosos, en cambio, apenas se ve influida por la dinámica económica. En el caso de los productos agrícolas, los precios dependen menos de la demanda que de las fluctuaciones de la oferta (el rendimiento de los cultivos depende sobre todo de factores climáticos).

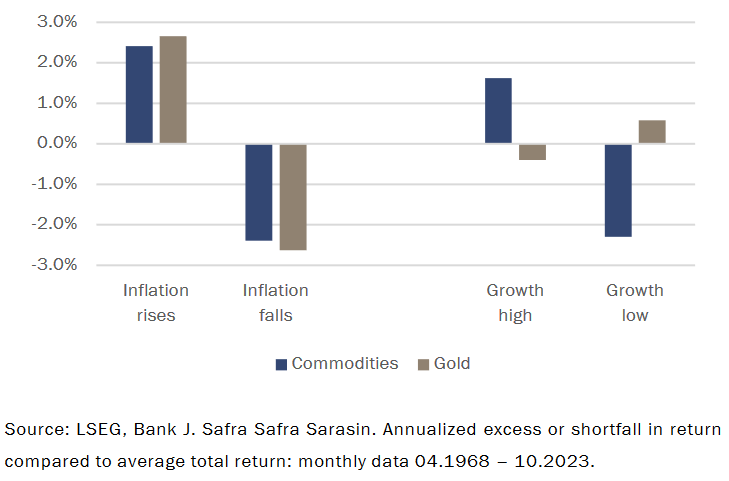

Rentabilidad relativa en función de la inflación y el crecimiento

Las materias primas y el oro están (sólo) indirectamente vinculados a través de la inflación y la política monetaria.

La correlación entre los precios de las materias primas y del oro es menos pronunciada de lo que sugieren los episodios históricos. Suele mencionarse la inflación como denominador común. Sin embargo, la conexión no es tan clara como se suele suponer, como demuestra una mirada al pasado. Tanto los precios de las materias primas como el precio del oro subieron significativamente en los años setenta y en la década de 2000. En el primer caso, la inflación mundial alcanzó su nivel más alto desde la Segunda Guerra Mundial. En cambio, las tasas de inflación en la década de 2000 fueron moderadas. En los años 80, otra década plagada de inflación, los precios de las materias primas y del oro cayeron. En la década de 2010, el precio del oro subió a pesar de las bajas tasas de inflación, mientras que los precios de las materias primas cayeron.

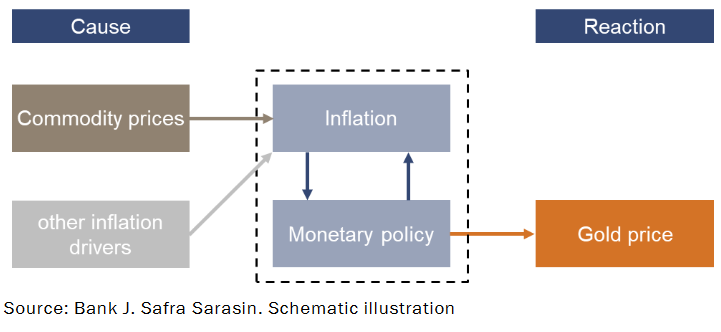

La relación causal es, por tanto, más complicada porque el oro no reacciona directamente a la inflación, sino a la política monetaria y a su credibilidad. Esta interdependencia se ilustra a continuación.

Relación estilizada entre materias primas, inflación y oro

Las subidas de los precios de los productos básicos suelen tener un efecto inflacionista. Esto puede deberse a una demanda elevada, que puede atribuirse a un fuerte crecimiento económico, o a una perturbación por el lado de la oferta, como las crisis del petróleo de los años setenta. Sin embargo, otras razones, como una espiral de los precios salariales, también pueden provocar una subida de los precios al consumo, sin que ello repercuta directamente en los precios de las materias primas. Independientemente del desencadenante, los bancos centrales deben subir posteriormente los tipos de interés para combatir la inflación, lo que a su vez debilita el crecimiento. La combinación de los temores a la inflación y a la recesión hace que los inversores huyan hacia el oro, que se considera un refugio seguro y, en consecuencia, aumenta de valor. Por lo tanto, sólo existe una relación directa entre la evolución del oro y la de los precios de las materias primas si la causa de la inflación procede realmente del sector de las materias primas. Este aspecto, junto con la actual dinámica económica y de inflación, determina la respuesta a la pregunta del título del artículo. Hay constelaciones en las que los inversores deberían mantener tanto oro como materias primas, otras en las que sólo una de las dos clases de activos es apropiada como complemento de la cartera y períodos en los que los inversores deberían prescindir de ambas.

Conclusión

Estructuralmente, los mercados de materias primas se encuentran en la fase ascendente de un nuevo superciclo. La presión sobre los márgenes debida a la caída de los precios de las materias primas ha ralentizado considerablemente la actividad inversora de las empresas, lo que significa que actualmente hay muy poca capacidad de producción disponible para satisfacer la demanda de la transformación ecológica. Sin embargo, es probable que el debilitamiento previsto de la economía global en los próximos meses reduzca la demanda de materias primas y, con ello, la presión sobre los precios.

La evolución del precio del oro se caracteriza estructuralmente por las tensiones geopolíticas y la incertidumbre sobre el paradigma de la política monetaria de los próximos años. La elevada deuda nacional, los cambios demográficos y la creciente desglobalización seguirán preocupando a los inversores en los próximos años. En este contexto, los bancos centrales siguen enfrentándose al gran reto de mantener la estabilidad de precios a medio y largo plazo y combatir las presiones inflacionistas. Como medida de precaución contra la inflación excesiva y los errores de los bancos centrales, una inversión estratégica en oro parece prudente.