Tom Wilson (Schroders) | Los mercados emergentes disfrutaron de un periodo de crecimiento súper acelerado en los 2000, con China como locomotora, pero los diez años siguientes resultaron ser una decepción. ¿Qué depara el futuro para los mercados emergentes? ¿Qué riesgos y oportunidades generan la descarbonización, la desglobalización y la demografía?

Ojo con China

China afronta una desaceleración del crecimiento para la próxima década. Su economía necesita hacer una transición para dejar atrás un modelo de crecimiento basado en la inversión. La infraestructura ya está notablemente desarrollada y el boom inmobiliario que ha durado años ha provocado un exceso de oferta en muchas zonas del país. Los niveles de deuda son altos y las tendencias demográficas son, cada vez más, un lastre y apuntan al envejecimiento poblacional.

Además, China se enfrenta a la “trampa de la renta media”. Con el incremento de los costes salariales, China ha perdido competitividad como país manufacturero de productos de gama baja y necesita seguir escalando en la cadena de valor.

Las tensiones geopolíticas con Estados Unidos se suman a las dificultades que atraviesa la economía.

No obstante, China es una economía de 18 billones de dólares con un inmenso mercado interno y el tamaño suficiente como para respaldar su propia política industrial. Si hay un país que puede salir de la trampa de la renta media, ese es China.

El gigante asiático está muy integrado en la economía global y sigue siendo muy competitivo, por lo que la diversificación de la cadena de suministro tardará años en materializarse del todo. El país crea innovación y es uno de los grandes beneficiarios potenciales de la descarbonización. Todo ello, unido al control del sistema financiero, brinda a China un importante margen en sus políticas. En un mercado tan amplio y profundo, siempre habrá empresas que ofrezcan oportunidades.

La demografía, uno de los motores del inexorable ascenso de la India

La India es el contrapunto de China. Tras verse sobrepasada por el gigante asiático en los últimos 40 años, puede que haya llegado su momento, aunque parte desde bastante abajo. La tasa de urbanización es baja y supone una importante oportunidad para la productividad a medio plazo. La rentabilidad de la inversión en infraestructuras es elevada. La demografía juega a favor y la mano de obra abunda y es barata. Las políticas del Gobierno para mejorar la eficiencia fiscal, acrecentar la inversión en infraestructuras, reducir los impedimentos para el comercio entre los distintos estados indios e impulsar la sustitución de importaciones han mejorado las perspectivas de crecimiento. Entretanto, la digitalización y la penetración de los teléfonos inteligentes brindan una oportunidad para mejorar la regularización de las actividades económicas y mejorar la intermediación financiera, la educación y la fijación de precios.

No obstante, hay que hacer algunas advertencias: sigue habiendo problemas con las infraestructuras, la burocracia, el proteccionismo, la cualificación de los trabajadores y la legislación laboral y, a pesar de su tamaño, la India no es necesariamente la primera opción de los inversores extranjeros directos exportadores del sector manufacturero.

Beneficiarios de la descarbonización y la desglobalización

Corea del Sur y Taiwán son mercados expuestos al comercio y a la tecnología en particular. Tenemos una visión estructural positiva sobre la tecnología en un contexto de creciente digitalización en todo el mundo. El 70% del índice de referencia de Taiwán lo componen valores tecnológicos; En Corea del Sur, son el 50%. Corea también cuenta con sólidas empresas de baterías que tienen excelentes perspectivas de crecimiento.

Otros mercados emergentes son beneficiarios de la diversificación de las cadenas de suministro. La mezcla de infraestructuras, mano de obra cualificada y proximidad geográfica respaldan las perspectivas para México, Europa Central y la ASEAN. Fabricar en los mercados desarrollados puede resultar muy caro, tanto desde el punto de vista de la construcción como de la gestión de las fábricas.

El impacto de las materias primas sobre los emergentes se ha reducido sensiblemente. Sin embargo, los requisitos de inversión en la transición energética respaldarán firmemente a determinadas materias primas, y eso beneficiará sobre todo a América Latina.

Oportunidades cíclicas: China, Brasil y la tecnología

La India nos parece una oportunidad de crecimiento estructural atractiva a medio plazo, pero las valoraciones de este mercado son ahora mismo muy altas, y creemos que hay mejores oportunidades en otros mercados.

Esto incluye a China. Ahora mismo, el sentimiento hacia China es muy negativo. No obstante, esta situación se refleja ahora en unas valoraciones baratas y el posicionamiento se ha ajustado notablemente. Las autoridades cuentan con el suficiente margen político para promover el crecimiento, al tiempo que se ve un claro deseo de estabilizar las relaciones con Estados Unidos

También vemos oportunidades en el ciclo comercial, sobre todo en el sector tecnológico, en el que estamos sensiblemente sobreponderados.

Los ciclos monetarios también pueden plantear una oportunidad. Los bancos centrales de los mercados emergentes, por lo general, están obligados a actuar con ortodoxia. En algunos países, ahora mismo hay margen para una importante flexibilización monetaria tras las agresivas subidas de tipos y la desinflación como, por ejemplo, en Brasil.

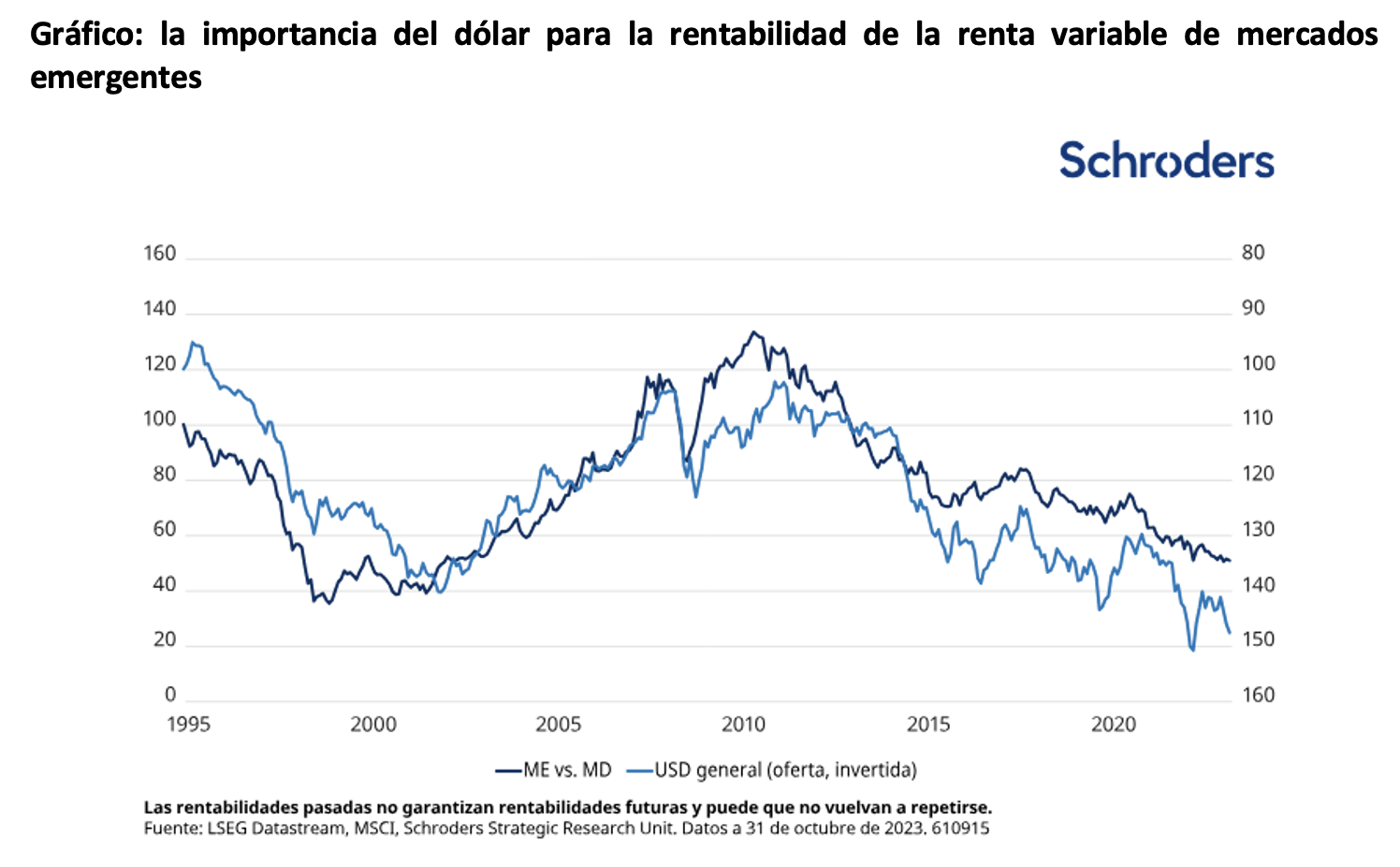

Por último, no podemos hablar de los mercados emergentes globales sin referirnos al dólar. Una década de apreciación del dólar ha sido un obstáculo para los mercados emergentes, y seguirá siéndolo a corto plazo.

No obstante, el dólar ahora parece altamente valorado, mientras que Estados Unidos soporta un importante déficit fiscal y por cuenta corriente. Una desaceleración económica que provocase una flexibilización monetaria y un aplanamiento de la curva de rendimiento tendría el potencial de aplacar la divisa, y eso mejoraría las condiciones de financiación de los mercados emergentes. Esto, unido a unas valoraciones por lo general atractivas, debería resultar muy propicio para la rentabilidad de la renta variable de mercados emergentes.