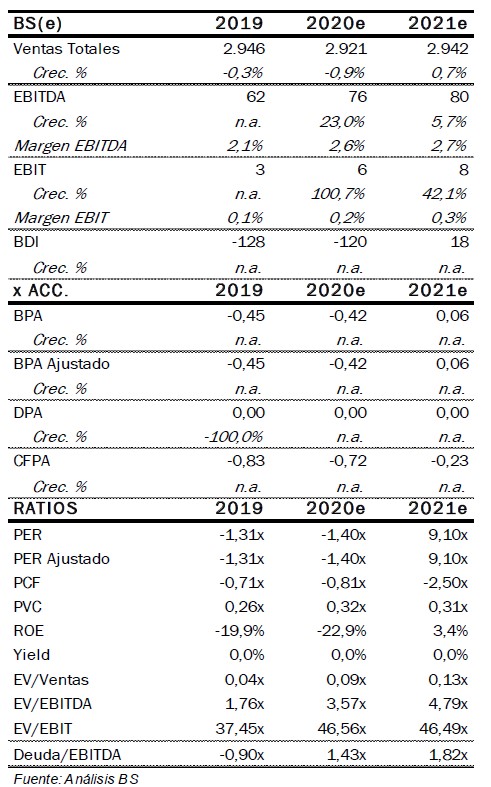

Banc Sabadell | OHL publicará sus resultados correspondientes al cuarto trimestre de 2020 (25/02) que no deberían sorprender en ventas (+1% frente al cuarto trimestre de 2019) pero que podrían batir el guidance de Ebitda (22 M euros BS(e) vs 15 de guidance) y de DFN (109 M euros BS(e) vs 131 M euros) gracias a la favorable evolución de la actividad en EE.UU. (~40% ventas Construcción BS(e)) y a una mejora del capital circulante en el entorno de los +c95 M de euros BS(e).

Tras la favorable evolución operativa en 2020 revisamos estimaciones al alza (+39% en Ebitda 2021-2023) y situamos nuestro P.O. en 0,60 euros/acc (vs Bajo Revisión; -7,6% potencial). Esta revisión se basa en una mejor evolución de su negocio de Construcción e Industrial (28% EV), especialmente a nivel de márgenes, que incrementamos en +c100 pb promedio hasta niveles del ~3,5% tras la evolución vista hasta 9 meses 2020. Nuestras estimaciones recogen un Ebitda a largo plazo de ~120 M euros, en la parte baja del guidance de OHL de Ebitda Run Rate de entre 120 y 150 M euros debido a las dificultades que prevemos para incrementar sus líneas de avales (necesarias para licitar nuevos proyectos). Nuestra revisión a nivel BDI 2021-2023 es de +78% e incorpora el resultado de la venta del ~33% del hospital de Toledo (45 M de euros en 2021 BS(e)), así como un aumento de coste financiero a partir de 2023. A pesar de que la DFN 2020 será mejor de lo esperado, revisamos al alza necesidades de circulante a futuro un +15% (incluyendo –c100 M de euros en 2021-2022) por proyectos Legacy, en línea con el guidance de la compañía.

Valoramos positivamente el plan de restructuración de sus bonos (593 M euros; ~82% DFN; ~93% adhesión) anunciado en enero de 2021 (cierre previsto en mayo de 2021) en la medida en que garantiza su viabilidad financiera. En todo caso, vemos un impacto prácticamente neutro en valoración y, a la espera de que se concrete el importe final de las dos ampliaciones de capital previstas (nosotros asumimos un escenario central de ~56 M euros que supone el punto medio del rango 42 y 71 M euros) en función del importe final nuestro P.O. podría variar un ±5% BS(e).

Recordamos que la operación incluye una combinación de:

(i) quita (36 M euros BS(e); 19% capitalización),

(ii) capitalización de deuda por 68 M euros BS(e) a 0,74 euros/acc. (+37% vs cotización) y

(iii) dos ampliaciones de capital por un importe entre 42 y 71 M euros a 0,36 euros (-45% descuento sobre cotización) que llevarán aparejado una reducción de deuda de ~105 M euros, un aumento del coste financiero (hasta 5,1% cash out +1,5% PIK ampliable hasta 4,65% desde 2023 vs rango 4,5%/5,5% anterior) y un retraso de vencimientos de 3 años (hasta 2025/26).

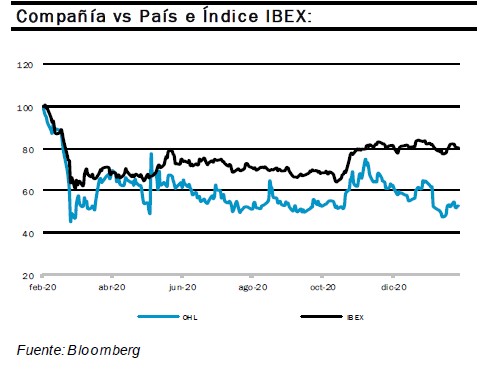

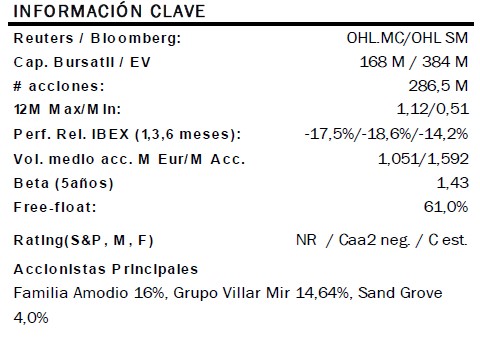

Aunque no descartamos una reacción positiva a los Resultados del cuarto trimestre de 2020 (el valor ha hecho un +5% en el año; +5% vs IBEX), pensamos que la acción está correctamente valorada a estos niveles y reiteramos nuestra recomendación de VENDER. Condicionamos una visión más favorable al cierre de riesgos de proyectos Legacy y la generación de FCF positivo (a partir de 2023 BS(e)) que permita afrontar con garantías los vencimientos de sus bonos en 2025-26 (50% cada año). En todo caso, vemos upside adicional si prospera su demanda de ~350 M euros (~2x capitalización) contra la Comunidad de Madrid por Cemonasa (sin fecha prevista) y que nosotros no tenemos incluido en valoración por la baja visibilidad (de incluirla, nuestro P.O se iría a niveles de 1,8 euros/acc.; +>200% potencial).

OHL: VENDER. P.O.: 0,60 euros/acc. (potencial -7,69%)