Banc Sabadell | Iniciamos cobertura sobre Vidrala (VID) con recomendación de Comprar y Precio Objetivo de 108,6 euros/acción (potencial +20,7%). Aunque el retorno de la acción ha sido del +422% en la última década, sobre la base de una TACC del BPA de +11% en dicho período, creemos que todavía ofrece una atractiva historia de crecimiento a precios razonables gracias a los actuales niveles de tipos de interés y las mejores perspectivas de la industria, hoy mucho más disciplinada que hace 10 años.

En ese período la industria del vidrio ha mejorado sustancialmente su rentabilidad gracias a un entorno competitivo más favorable en el que ha pasado de tener problemas de exceso de capacidad, debido a la falta de disciplina por el lado de la oferta, a operar niveles de utilización estructuralmente más elevados, con la consiguiente mejora de poder de negociación frente a clientes y eficiencia operativa. La concentración sectorial, impulsada en parte por Vidrala, y el cierre de capacidad poco productiva han sido factores que han propiciado la mejora de la situación competitiva por el lado de la oferta. Los cuatro principales productores de Europa Occidental tienen hoy una cuota de mercado del 86% vs 42% en 1990. VID es el tercero con una cuota del c. 15% (según datos de la compañía).

Por el lado de la demanda la evolución de los últimos años ha sido positiva, y esperamos que siga siéndolo a futuro. La demanda de envases de vidrio varía en función del PIB más un pequeño diferencial positivo por el efecto sustitución de vidrio por otros tipos de envases, como el plástico (menos deseado por el consumidor).

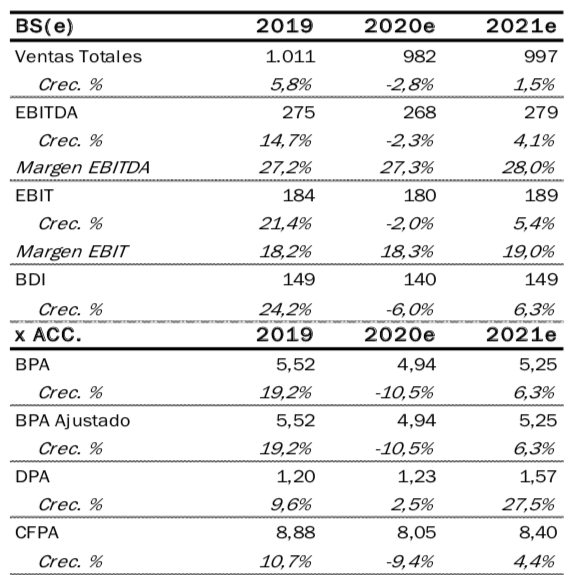

En este entorno competitivo Vidrala ha llevado a cabo una exitosa estrategia de crecimiento vía adquisiciones (Encirc en 2015 y Santos Barosa en 2017) por el que ha incrementado su capacidad a una TACC 2010-2019 del +7% mientras que ventas y BDI han crecido al +11% y al +13% respectivamente.

Nuestras estimaciones para los próximos 5 años prevén un crecimiento del +2,3% (TACC) en ventas y del +5,4% en BPA gracias a mejoras de eficiencias por mayores niveles de utilización. El principal riesgo a estas estimaciones estaría en un aumento de la oferta significativamente superior a lo que pueda absorber la demanda, algo que a día de hoy nos parece poco probable.

En los últimos 5 años la conversión de EBITDA a caja ha sido superior al 50%. A futuro estimamos una generación de caja libre (después de financieros y antes de dividendos) del 13% de las ventas (vs media del 12% en 2015-2019). El FCFE yield podría pasar de 4% en 2020 al 6% en 2022, y la rentabilidad por dividendo del 1,3% al 1,8%.

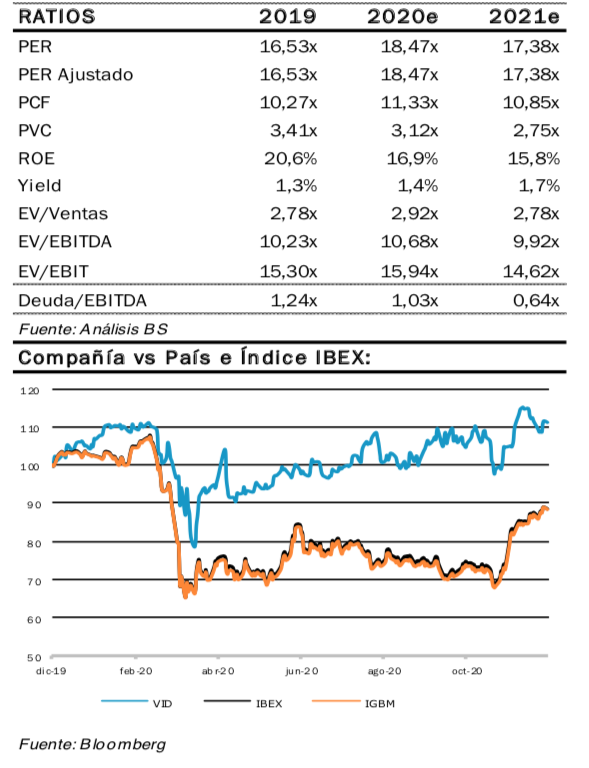

Aunque cotiza a 10,7x EV/EBITDA20e vs media sectorial de 9,4x y vs su media histórica de 8,3x, creemos que Vidrala todavía ofrece una atractiva historia de crecimiento gracias a los actuales niveles de tipos de interés y las mejores perspectivas de la industria, ya comentadas. El ROCE ha mejorado pasando del 10,2% de media en 2012-2018 al 14,5% en 2019. Respecto a la prima frente al sector, creemos que puede estar justificada porque también es superior su margen EBITDA y goza de un excelente posicionamiento en mercado como uno de los productores más eficientes.