Gianluca Ungari y Sven Schubert (Vontobel) | Los mercados financieros respondieron inicialmente de forma positiva al resultado de las elecciones estadounidenses. Los rendimientos de la deuda pública subieron, bien absorbidos en un primer momento por clases de activos cíclicos como la renta variable, al reflejar las mayores expectativas de crecimiento vinculadas a la agenda política de Trump.

Sin embargo, el ambiente cambió en diciembre, cuando las crecientes apariciones públicas de Donald Trump llamaron la atención sobre los posibles riesgos de la política comercial estadounidense. Su sugerencia de que Canadá podría convertirse en el 51º Estado de EE. UU. con Justin Trudeau como gobernador -si las autoridades canadienses creían que no podrían resistir un arancel propuesto del 10% sobre las importaciones estadounidenses- fue probablemente una broma, pero señaló a los mercados que la política comercial podría convertirse en un foco de atención inmediato tras la toma de posesión de Trump el 20 de enero de 2025.

Los aranceles comerciales suelen provocar un aumento de la inflación y de las expectativas de tipos. Esta perspectiva ya ha ensombrecido Wall Street. Más allá de la política comercial, la incertidumbre en torno a la postura de Trump en política exterior -especialmente en relación con la guerra de Ucrania y las tensiones en Oriente Medio- se suma a la imprevisibilidad de los riesgos geopolíticos.

Resulta esencial prepararse para la volatilidad de los mercados este año1, una vez que Trump ha tomado posesión del cargo. Los inversores deben considerar coberturas estratégicas para navegar eficazmente por estos riesgos cambiantes.

Recientemente revisamos la asignación al oro en nuestros mandatos híbridos multiactivos y decidimos mantener una sobreponderación moderada a la luz de dos consideraciones. En primer lugar, nos gustaría mantener una cobertura frente a los riesgos geopolíticos, que vemos al alza. En segundo lugar, creemos que el oro debería beneficiarse de nuestras perspectivas sobre los rendimientos reales.

El oro: Una herramienta fiable para la diversificación de carteras

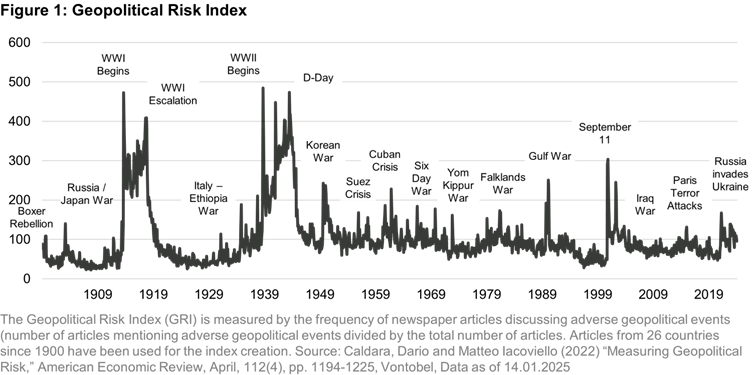

El papel del oro como diversificador de carteras sigue siendo convincente, especialmente en épocas de mayor riesgo geopolítico2. Hemos llevado a cabo un análisis de eventos utilizando el Indicador de Riesgo Geopolítico (GRI) desarrollado por Dario Caldara y Matteo Iacoviello, como se muestra en la Figura3.

Nuestros resultados revelan que el GRI se ajusta estrechamente a los principales acontecimientos geopolíticos a lo largo del tiempo, con un seguimiento preciso de 40 casos bien documentados. Para profundizar en el análisis, destacamos los 18 picos más altos (acontecimientos) en el gráfico y realizamos un análisis detallado de escenarios para evaluar el comportamiento del oro durante esos periodos.

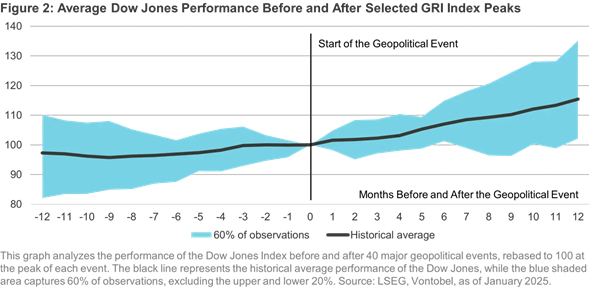

Aunque el Indicador de Riesgo Geopolítico (IRG) ha demostrado ser menos eficaz como sistema de alerta temprana -a menudo se dispara poco antes de un acontecimiento-, ha sido muy valioso para analizar cómo se comportan las clases de activos en torno a estos acontecimientos. Nuestra investigación revela que, aunque las perturbaciones geopolíticas pueden causar volatilidad en los mercados a corto plazo, los precios de los activos suelen recuperarse con relativa rapidez tras el suceso. Por ejemplo, como muestra el gráfico 2, la renta variable cotizó al alza 12 meses después del acontecimiento en el 80% de los casos analizados. Además, en el 70% de los casos, la renta variable ya había repuntado en sólo tres meses. Estos resultados son sólidos cuando dividimos la muestra en diferentes periodos de tiempo (1900-1950, 1950-2000, 2000-2024)4, ya que el comportamiento de la renta variable antes y después del acontecimiento geopolítico es relativamente similar en las tres submuestras.

Oro frente a renta variable: Resistencia a las turbulencias geopolíticas

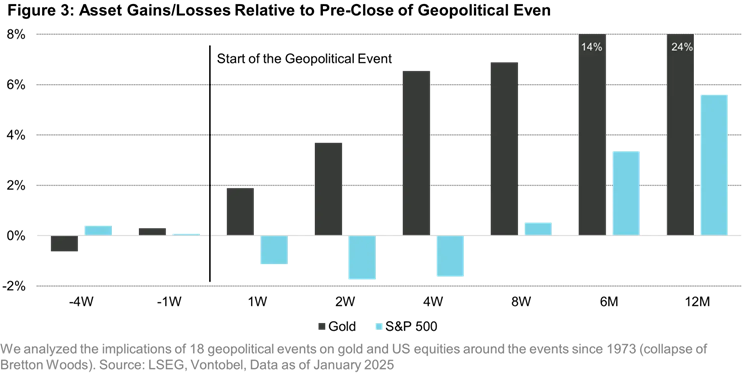

Para el análisis ilustrado en el gráfico 3, nuestra muestra comienza en 1970, cuando el oro empezó a ser negociable. El gráfico compara la rentabilidad de la renta variable y del oro antes y después de los 18 acontecimientos geopolíticos elegidos dentro del periodo de la muestra.

Los resultados ponen de relieve el atractivo del oro como herramienta de diversificación durante las crisis geopolíticas. Mientras que la renta variable suele debilitarse tras estos acontecimientos -permaneciendo, por término medio, cuatro semanas por debajo de los niveles anteriores al acontecimiento-, el oro muestra una notable estabilidad. De hecho, el oro suele empezar a subir después de los acontecimientos, lo que subraya su resistencia y su valor como activo refugio.

Este comportamiento refuerza la importancia de incorporar el oro a las carteras de inversión, especialmente para quienes buscan mitigar los riesgos asociados a la incertidumbre geopolítica y la volatilidad de los mercados.

El potencial del oro brilla, incluso en el caso base

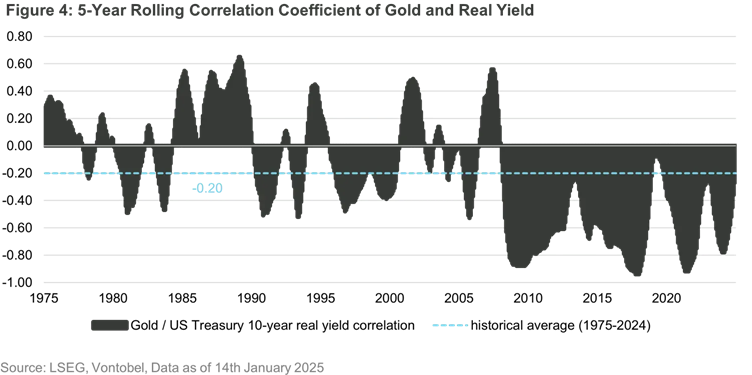

Más allá de sus ventajas de diversificación, las perspectivas del oro siguen siendo prometedoras a la luz de su comportamiento en relación con los rendimientos. Los datos históricos, que se muestran en la figura 4, ilustran la correlación negativa histórica del oro con los rendimientos reales de EE.UU., una relación que ha influido sistemáticamente en su rendimiento.

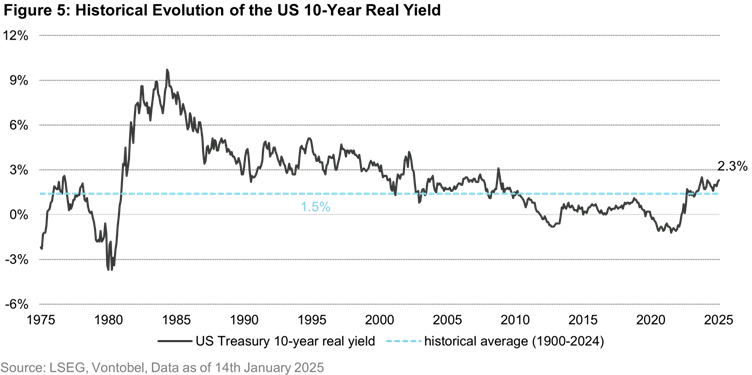

Considérelo junto con la figura 5, que muestra que los rendimientos reales han aumentado significativamente en el pasado reciente y actualmente se sitúan por encima de su media histórica (2,3% ahora frente a una media histórica del 1,5%). Si los inversores creyeran que se avecina una reversión a la media, el oro se vería favorecido, dada la relación inversa con los rendimientos reales antes mencionada.

Las proyecciones de la Reserva Federal refuerzan aún más el potencial del oro. Asumiendo el objetivo de inflación a largo plazo de la Fed del 2% y su estimación del tipo natural (proyección de los fondos federales a largo plazo) del 3%5, la estimación del rendimiento real implícito a largo plazo es del 1%. Esta cifra es ligeramente inferior a la media histórica de rendimiento real de EE.UU. del 1,5%, lo que también aboga por la caída de los rendimientos reales y el apoyo del oro. El mayor riesgo para nuestra opinión sería una disminución significativa de los riesgos geopolíticos o una nueva subida de los rendimientos en un entorno de inflación estable6.

En conclusión, la posición única del oro -tanto como cobertura como activo con margen para nuevas subidas- lo convierte en una opción convincente para los inversores, incluso con hipótesis de base conservadoras.

—– 1. Como destacamos en la edición anterior de nuestros Quanta Bytes, «Humildes propósitos de año nuevo», hicimos hincapié en la importancia de las coberturas en 2025.

2. Consulte nuestro reciente artículo de Quanta Byte, «Los gansos dorados», para explorar por qué un enfoque más amplio de las inversiones en materias primas puede aportar mayores beneficios que los que ofrece el oro por sí solo.

3. Véase Caldara, Dario y Matteo Iacoviello (2022) «Measuring Geopolitical Risk».

4. Seleccionamos estos periodos por sus características distintivas. El primero estuvo marcado por las guerras mundiales, el segundo por la liberalización de los mercados financieros, que desencadenó varias crisis regionales, y el tercero por el surgimiento de la competencia de grandes potencias entre Estados Unidos y China. Esta rivalidad alimentó la desglobalización, o «Slowbalization», como la describió The Economist. Además, la Pax Americana (orden de paz) se enfrentó a crecientes desafíos, incluido el impacto desestabilizador de acontecimientos como los atentados terroristas del 11 de septiembre. Para un análisis más profundo, véase nuestro libro blanco «La próxima superpotencia digital», en coautoría con Eurasia Group.

5. Tomamos el tipo de interés natural de las proyecciones del FOMC de la Fed de diciembre de 2024. El tipo de interés natural, también conocido como tipo de interés de equilibrio a largo plazo, es el tipo de interés a corto plazo que prevalecería cuando la economía se encuentra en una situación de pleno empleo e inflación estable. En otras palabras, es el tipo al que la política monetaria no es ni contractiva ni expansiva.

6. Este escenario parece posible si el crecimiento se acelera debido a mejoras significativas de la productividad. Estas mejoras de la productividad aumentarían el crecimiento potencial, que es un dato clave para estimar el tipo de interés natural.