Steve Smith (Capital Group) | Mientras los inversores reflexionan sobre el rumbo de la inflación, los tipos de interés y unos mercados cada vez más concentrados, el papel de la renta variable sigue estando en el punto de mira. Pero se pueden encontrar algunos paralelismos de lo que los mercados están experimentando hoy en el pasado.

Dado lo extendida que está la incertidumbre entre los activos de riesgo, dar un paso atrás para analizar anteriores ciclos de mercado es un buen ejercicio para comprender cómo podrían reaccionar los mercados cada vez que la inflación, la política monetaria o la concentración de los mercados de renta variable cambien de rumbo.

El doloroso precio de una inflación elevada

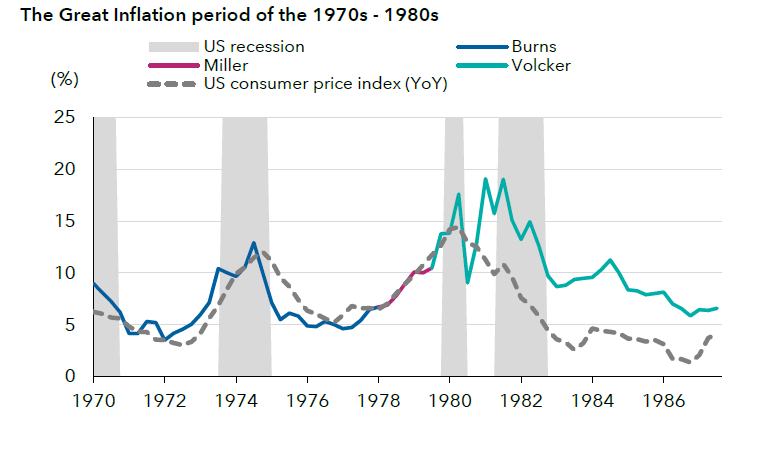

A pesar de vigilar la caída de la inflación, el presidente de la Reserva Federal de EE.UU. (Fed), Jerome Powell, ha advertido en repetidas ocasiones que la Fed sigue comprometida con alcanzar su objetivo de inflación del 2%. En su discurso de apertura del Simposio de Jackson Hole del año pasado, Powell afirmó que «la historia desaconseja firmemente una relajación monetaria prematura», lo que trajo a la memoria la época de los años setenta y ochenta, comúnmente conocida como el periodo de la Gran Inflación.

Acuñado por el profesor de Wharton Jeremy Siegel como el «mayor fracaso de la política macroeconómica estadounidense», la década de 1970 a principios de 1980 es un ejemplo de manual del doloroso precio que supone una inflación elevada. Provocada por el enorme gasto público derivado de la guerra de Vietnam y el programa Great Society[1], que se vio amplificado por la política monetaria laxa de los años setenta, la inflación estadounidense alcanzó el 14% en 1980. El entonces presidente de la Reserva Federal, Paul Volcker, adoptó un enfoque de mano dura para reducir la inflación, elevando los tipos de interés hasta un máximo del 20% en 1981. Aunque la medida funcionó y la inflación se redujo a poco más del 3%[2] en dos años, las consecuencias económicas fueron tremendas, ya que Estados Unidos sufrió dos recesiones consecutivas a principios de la década de 1980.

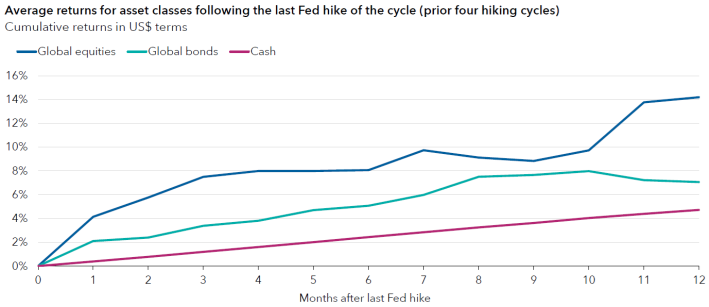

¿Será la renta variable el lugar adecuado (cuando cesen las subidas de tipos)?

Aunque la Fed aún no se ha acobardado en su batalla contra la inflación, eso no cambia el hecho de que la inflación estadounidense está mucho más cerca del objetivo de la Fed del 2% que donde estaban los mercados hace 12 meses. Y la historia nos dice que, entre todas las clases de activos, la renta variable es la que más se ha beneficiado en los meses posteriores a la última subida de tipos de interés de la Fed.

Por qué es importante la inversión activa

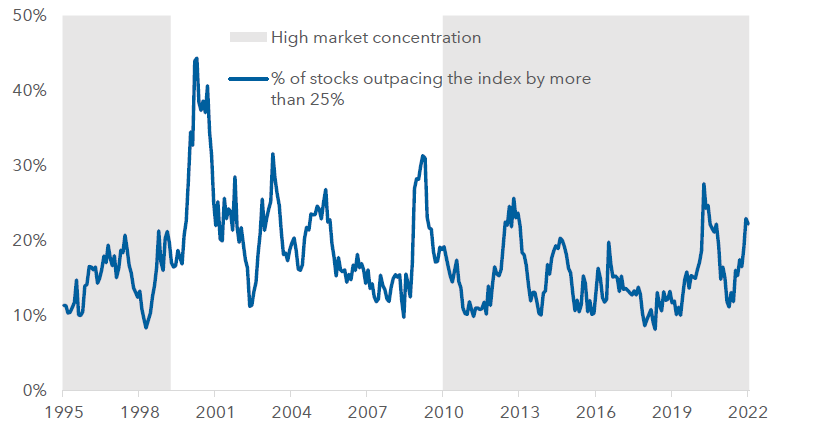

En los últimos meses, se ha hablado mucho de cómo el grupo de empresas formado por los «Siete Magníficos» -Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA y Tesla- ha impulsado hasta ahora la rentabilidad del mercado de renta variable. Pero comprender mejor las tendencias de concentración y diversificación del mercado siempre ha sido un elemento importante de la gestión de la renta variable. Durante los periodos de alta concentración bursátil, la rentabilidad relativa de una cartera de renta variable tiende a depender de un pequeño número de los mayores valores (en términos de capitalización bursátil). En cambio, durante los periodos de liderazgo amplio del mercado, la proporción de valores capaces de superar al índice de mercado tiende a aumentar, lo que indica un entorno más favorable para que los inversores generen alfa mediante la selección de valores.

Aunque el actual predominio de los Siete Magníficos podría sugerir lo contrario, los gestores siguen creyendo que es probable que en el próximo ciclo veamos una mayor amplitud del liderazgo del mercado de renta variable.