Alvise Lennkh-Yunus, Julian Zimmermann y Alessandra Poli (Scope Ratings) | Los bancos multilaterales de desarrollo europeos tienen una capacidad de préstamo potencialmente sobrante de unos 300.000 millones de euros que podrían utilizarse para financiar la reconstrucción de Ucrania si la UE acuerda un nuevo programa específico para maximizar los recursos disponibles para los prestatarios ucranianos.

La Comisión Europea (UE, AAA/Estable) propuso el 9 de noviembre otro paquete de apoyo a Ucrania de hasta 18.000 millones de euros para cubrir una parte significativa de las necesidades de financiación a corto plazo de Ucrania para 2023. Más allá de las necesidades presupuestarias inmediatas, la UE puede desempeñar un papel clave en la financiación de los esfuerzos de reconstrucción a largo plazo en Ucrania (CC/Negativo) movilizando hasta 350.000 millones de euros en préstamos sin poner necesariamente en riesgo su calificación AAA.

Sin embargo, como la UE sólo presta a los gobiernos, la financiación o cofinanciación del sector privado de Ucrania en la fase de reconstrucción sigue siendo un reto. Aquí entran en juego los bancos multilaterales de desarrollo (BMD) europeos, en particular el Banco Europeo de Inversiones (BEI, AAA/Estable) y el Banco Europeo de Reconstrucción y Desarrollo (BERD, AAA/Estable).

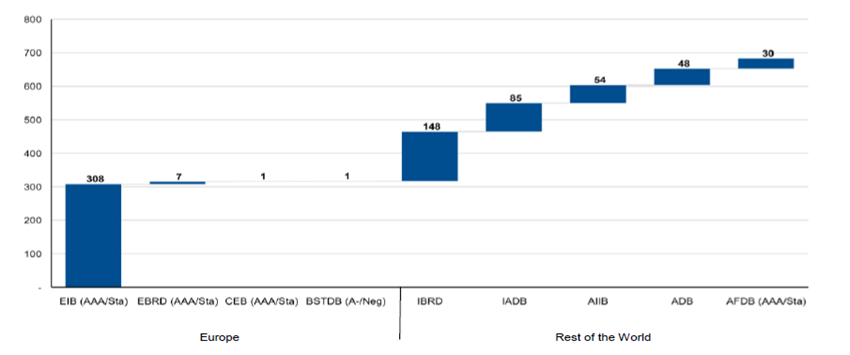

Estimamos que los bancos multilaterales de desarrollo europeos tienen un margen de maniobra para la concesión de préstamos de unos 317.000 millones de euros con las actuales políticas de apalancamiento. Esta capacidad se concentra en gran medida en el BEI, mientras que el BERD podría movilizar hasta 7.000 millones de euros.

El margen de maniobra de los bancos multilaterales de desarrollo europeos para Ucrania es limitado

El BEI tenía préstamos pendientes en Ucrania por valor de 1.570 millones de euros durante 2021, casi todos ellos garantizados por la UE a través de su Fondo de Garantía relativo a las acciones exteriores, que tiene un margen de maniobra adicional limitado. El BERD, por su parte, tenía una exposición total pendiente en Ucrania de 2.400 millones de euros y ha comprometido hasta 3.000 millones de euros hasta 2023 para apoyar la economía real. Las políticas de adecuación del capital y los límites prudenciales, incluidos los límites de concentración por países, hacen improbable otra ronda de apoyo sustancial.

Los bancos multilaterales de desarrollo europeos más pequeños, como el Banco de Desarrollo del Consejo de Europa (CEB, AAA/Estable) y el Banco de Comercio y Desarrollo del Mar Negro (BSTDB, A-/Negativo) mantienen un margen de maniobra de préstamo adicional relativamente limitado. Nuestras estimaciones excluyen la capacidad de préstamo disponible del Mecanismo Europeo de Estabilidad (AAA/Estable), que asciende a 413.800 millones de euros, ya que estos fondos sólo pueden utilizarse para los países de la zona euro con dificultades financieras.

Para que los BMD europeos desempeñen un papel más importante en la reconstrucción de Ucrania, necesitarán un nuevo programa de la UE dedicado a ello, como la garantía que actualmente cubre los préstamos del BEI fuera de la UE. Sin ella, los límites de riesgo de los bancos reducirán considerablemente los préstamos disponibles para Ucrania.

Los perfiles crediticios del BEI y el BERD podrían soportar un aumento sustancial de las actividades

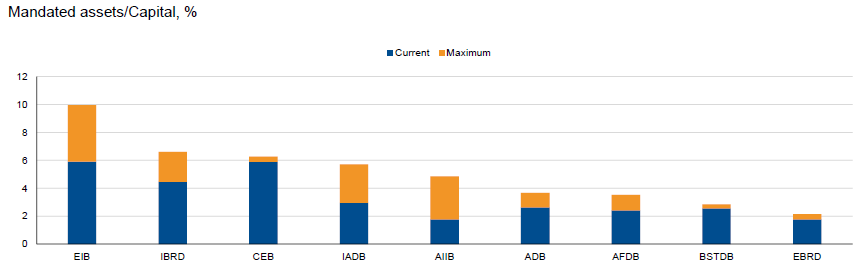

Sin embargo, los riesgos para el BEI y el BERD de utilizar una parte significativa de la capacidad de préstamo disponible son asumibles dados sus excelentes perfiles financieros y el fuerte apoyo de sus accionistas. El BEI se convertiría con cierto margen en el banco multilateral más apalancado entre los emisores incluidos en este análisis si aprovechara su margen de financiación, mientras que el BERD seguiría estando altamente capitalizado dados sus prudentes límites de préstamos.

No obstante, es necesario ser cauteloso a la hora de emplear el margen de maniobra adicional y la preservación de otras medidas relacionadas con el riesgo. Nuestras estimaciones son límites máximos, ya que suponemos que los perfiles de liquidez y financiación, la composición y la calidad de los activos de la cartera de préstamos y las calificaciones de los accionistas no cambian.

El margen de maniobra real de los préstamos se reduciría si cambiara alguno de estos parámetros, lo que es probable. La demanda y el desembolso de préstamos adicionales por parte de los BMD serán mayores en los países con perfiles de riesgo más débiles, como Ucrania. La utilización de fondos para actividades más arriesgadas con el fin de desarrollar nuevos instrumentos y mercados para absorber los riesgos que el sector privado no está dispuesto a asumir para atraer capital privado también reduciría el margen de maniobra de los préstamos. Además, conservar un colchón por encima de ciertos umbrales de préstamo es positivo para el crédito, ya que facilita el papel anticíclico de los BMD durante las crisis económicas y financieras.

Sin embargo, la utilización de gran parte de la capacidad de préstamo sobrante también aumentaría el potencial de beneficios de los BMD, contribuyendo a la generación de capital interno y al aumento de los activos líquidos, lo que fortalecería el perfil crediticio de los BMD.

A nivel mundial, los BMD disponen de una capacidad de préstamo de unos 680 000 millones de euros

Otras instituciones, además del BEI, como el Banco Internacional de Reconstrucción y Fomento (BIRD), el BID y el BAII, tienen margen para aumentar sus actividades de préstamo en unos 370.000 millones de euros, suponiendo que se mantengan las actuales políticas de apalancamiento.

Nuestra estimación de casi 680.000 millones de euros en capacidad total de préstamo adicional de los BMD, de los cuales unos 450.000 millones de euros se concentran en el BEI y el Banco Mundial, coincide en líneas generales con otros estudios (véase la revisión del G20 2022, Munir et al. 2018, Humphrey 2018, Settimo 2017) que consideran grupos comparables de BMD y supuestos similares. Esto apoya el llamamiento del G20 para que los BMD optimicen el uso de su capital, impulsen la capacidad de inversión y adapten los marcos de tolerancia al riesgo para apoyar a los países en desarrollo en momentos de crisis múltiples.