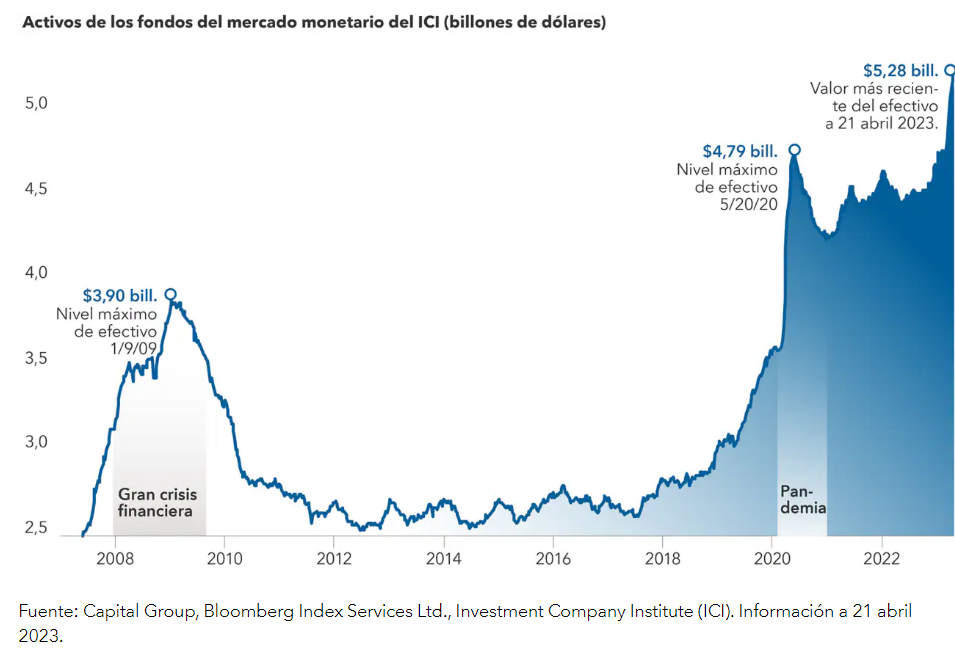

Vince Gonzales y John Queen (Capital Group) | Ante la posibilidad de que la Reserva Federal decida poner fin a las subidas de tipos de interés, 2023 comienza a perfilarse como un año favorable para la renta fija, tras un nefasto 2022. Los inversores que se apresuraron a salir del mercado el año pasado, favoreciendo que los fondos del mercado monetario llegaran a alcanzar los 5,2 billones de dólares, podrían estar preguntándose si es el momento de volver sobre sus pasos.

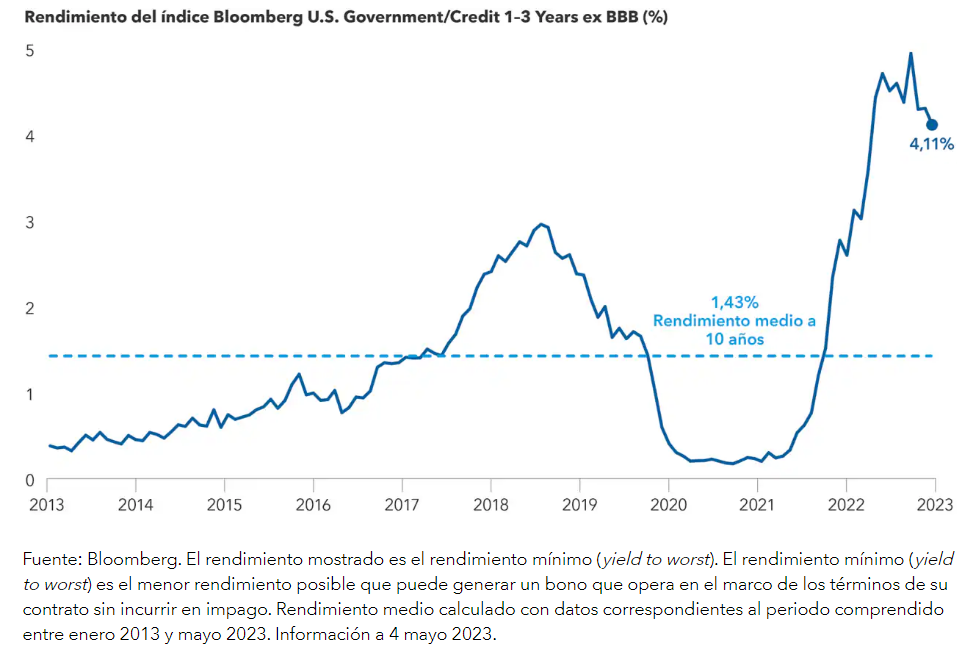

Por otro lado, el doloroso ajuste que registraron los mercados el año pasado puede haber tenido un lado positivo. El rendimiento de la deuda a corto plazo ha aumentado tras haber alcanzado unos niveles casi mínimos, llegando ahora a sus cifras más altas en más de quince años. A principios de mayo mantenían un nivel atractivo, con una media de en torno al 4%. En ciertos segmentos del mercado, la deuda de calidad con calificación AAA ofrece un rendimiento entre el 5% y el 6%, lo que supone un nivel atractivo de rentas y también una cierta protección frente a un posible aumento de la volatilidad.

«Las valoraciones de partida constituyen uno de los aspectos más atractivos del mercado actual de deuda a corto plazo», afirma Vince Gonzales, gestor de renta fija. «Representa un importante incremento de valor con respecto a lo que pueden ofrecer las inversiones similares al efectivo, con cierto riesgo adicional».

La Reserva Federal subió los tipos de interés en 0,25 puntos porcentuales a principios de mayo, en el marco de una continua ralentización con respecto al ritmo de subidas de tipos que la entidad aplicó en 2022. Muchos observadores del mercado consideran que podría tratarse de la última subida de tipos de la Reserva Federal. Conforme la entidad se va acercando a una posible interrupción del ciclo o a un cambio de tendencia, el mercado podría alcanzar un punto de inflexión.

«En un escenario de final de ciclo de subidas y posible comienzo de un ciclo de recortes de tipos de interés, el tramo inicial de la curva del Tesoro suele ser el más sensible», señala Gonzales. «Esta situación ofrece oportunidades de posicionamiento en tipos y en crédito».

Todo lo que sube tiene que bajar

Uno de los grandes interrogantes a los que tienen que enfrentarse los inversores es durante cuánto tiempo puede mantenerse en niveles históricamente elevados el rendimiento de la deuda a corto plazo.

Aunque los rendimientos han registrado una ligera caída tras la quiebra de Silicon Valley Bank, aún podrían aumentar dada la fortaleza de la economía estadounidense, lo que podría dificultar la interrupción de subidas de tipos por parte de la Reserva Federal. John Queen, gestor de renta fija, señala que los agentes del mercado se dividen en dos bandos a la hora de considerar si la entidad ha cumplido su objetivo de reducir la elevada inflación.

«Cada vez que se conocen datos a favor de uno u otro bando, el mercado registra una importante volatilidad», señala Queen. «Eso hace que la deuda a corto plazo resulte realmente interesante, ya que ofrece un mayor rendimiento durante más tiempo del esperado y algo más de protección en un entorno de volatilidad». Por otro lado, afirma el gestor, la deuda a más corto plazo presenta una menor duración, una medida del riesgo de tipos de interés, que las estrategias de deuda a más largo plazo.

El rendimiento actual de los títulos del Tesoro a dos años supera al de los títulos a diez años en unos 0,48 puntos porcentuales, lo que ha provocado la inversión de la curva de tipos, fenómeno que suele preceder a una recesión. En comparación, el rendimiento que han registrado los títulos del Tesoro a diez años durante las dos últimas décadas ha sido, de media, en torno a 1,2 puntos porcentuales superior al de los títulos a dos años. Si la curva de tipos recupera su pendiente positiva habitual podría producirse un importante descenso de los rendimientos a corto plazo. Este tipo de inversión de la curva suele corregirse un tiempo después de la última subida de tipos de la Reserva Federal.

«Si la inflación muestra un carácter más persistente de lo esperado y la economía aguanta, podríamos asistir a más subidas de tipos de las que descuenta actualmente el mercado», afirma Queen. «Yo creo que los tipos van a mantenerse en niveles elevados durante más tiempo de lo que señala el consenso de mercado, y que es probable que se mantenga también la inversión de la curva más tiempo del previsto».

Si la inflación se mantiene en niveles elevados, la Reserva Federal podría tener menos margen para subir los tipos de interés que en 2022, dados los problemas que registra el sector bancario y la preocupación por una posible recesión. Aun así, si los tipos siguen subiendo, el potencial de un nivel superior de rentas derivado de un rendimiento inicial más elevado compensaría con creces cualquier movimiento adverso de los precios. Si los tipos se mantienen en niveles elevados durante más tiempo, los inversores dispondrían de un horizonte más largo para generar un atractivo nivel de rentas.

No hay duda de que el mercado espera una cierta caída de los tipos, pero los rendimientos podrían mantenerse en niveles mucho más elevados de los que se han registrado en el pasado reciente. Esta situación ofrece la posibilidad de una revalorización de los precios, pero también de que se mantenga a corto plazo un nivel atractivo de generación de rentas.