Banc Sabadell | Desde la publicación de resultados 4T22 y a pesar de haber sido sólidos, el valor ha tenido una evolución muy negativa (-10% en absoluto y -12% vs Ibex) afectado por el nuevo acuerdo con Air Europa y las dudas que surgen sobre el exceso de deuda tras el Covid-19.

Sin embargo, y a tenor de la evolución operativa reciente y de las perspectivas positivas, creemos que los niveles actuales de cotización son una buena oportunidad de entrada en el valor con una alta visibilidad de la evolución del negocio (vs 2020/2022). IAG tiene actualmente un market cap que es equivalente a la caja sobrante (excluyendo la política de tesorería, que supone un 20% de las ventas’23 BS(e); ~5.500 M euros) más el 60% del flujo operativo de caja esperado para 2023/24 BS(e). Además, cotiza en niveles similares a los vistos a finales de 2020 y principios de 2021 o de 2022 cuando la situación y perspectivas eran totalmente diferentes a las actuales (capacidad hasta un -80% vs 2019 vs -2% vs 2019 ahora, Omicrón, precios petróleo +50% vs actuales). Sigue siendo el valor que mayor descuento en cotización ofrece entre sus competidores puros europeos (EV/EBITDA’23e a 4,2x; -30% vs media últimos 5 años lo que supone un descuento del -22% vs comparables; vs -5% histórico), pero es la que mejor rentabilidad ha tenido en el pasado y actualmente. Finalmente, la situación financiera no es un problema ni por vencimientos (tiene una posición de liquidez abultada; c. 2x los vencimientos hasta 2029e), ni por incrementos de tipo de interés (c. 80% de la deuda a tipo fijo incluyendo leasings y que no creemos que refinancie), ni por covenants (DFN/EBITDA’23 BS(e) 2,3x).

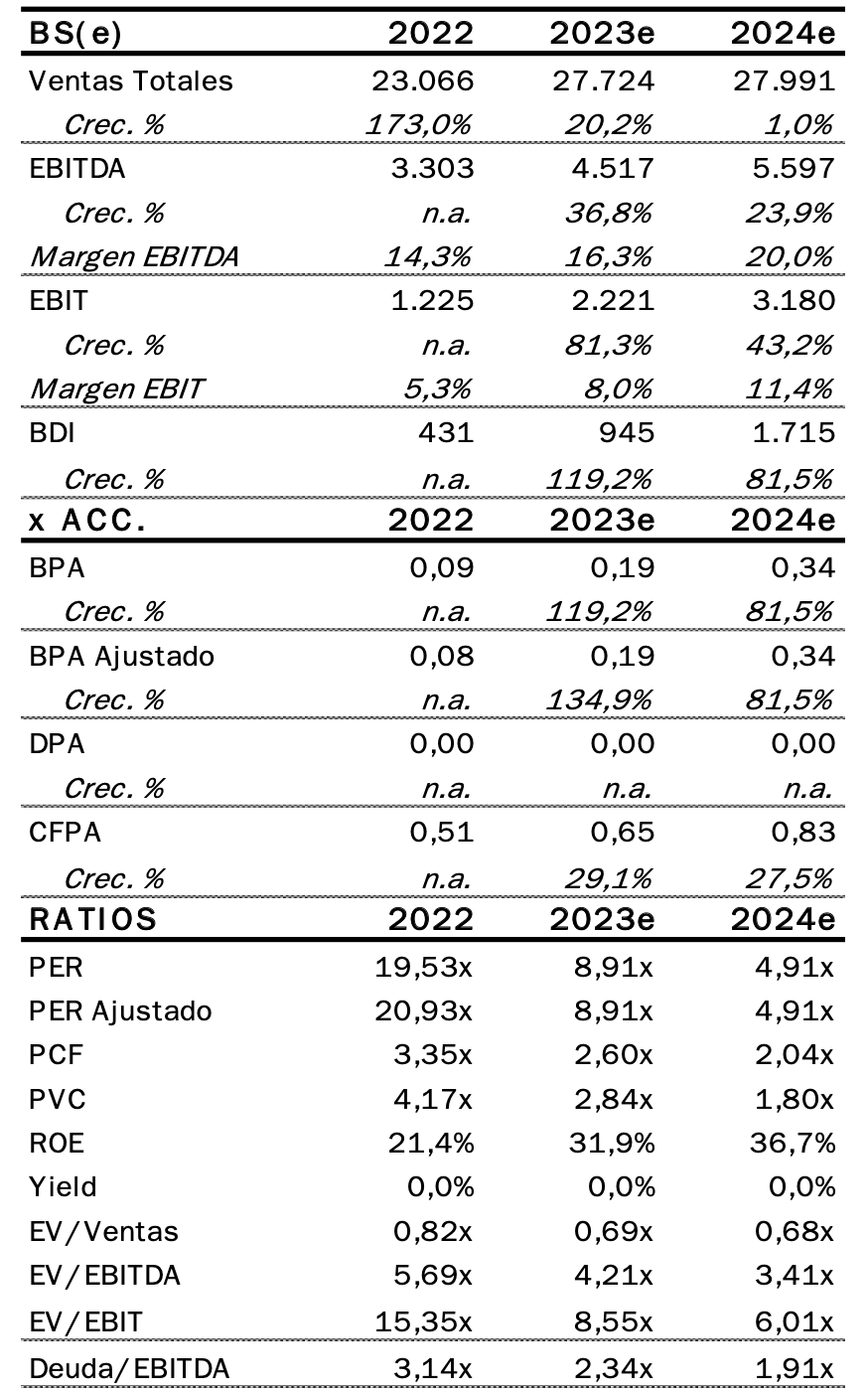

Revisamos estimaciones con un incremento medio de las ventas 2023/25 BS(e) del +9% vs anterior apoyado principalmente en la mejora de los precios, mientras la capacidad la mantenemos (+0,2% vs anterior). A nivel de EBIT, la inflación de costes y el combustible (+23% vs anterior) nos lleva a revisar a la baja nuestra estimación 2023/25 BS(e) un -20%. A pesar de todo, seguimos esperando que supere las cifras de 2019 ya en 2024. Como comentábamos, la situación financiera stand alone no es un problema y el impacto estimado de la adquisición de Air Europa (si finalmente se lleva a cabo) no será un game changer, resultando en un incremento de la ratio DFN/EBITDA’24 BS(e) de +0,3x (hasta c. 2,2x DFN/EBITDA’24 BS(e)).

Ajustamos nuestro P.O. hasta 2,40 euros/acc. (-6% vs anterior; +42% potencial), dado que la menor generación de caja 2023/25 BS(e) vs anterior (-60%) y el incremento de la tasa de descuento por las subidas de tipos y la actualización geográfica (10,6% actual vs 8,8% anterior) no se compensan con el impacto positivo del rollover y la mejora de la DFN’22 (vs nuestra estimación). Además, dejamos de incluir el déficit de pensiones (-1.560 M euros) ya que en la última actualización arrojaba superávit. Mantenemos nuestra hipótesis de EBIT recurrente para el residual de 3.012 M euros (c. -8% vs 3.285 M euros 2019). Reiteramos Comprar y vemos tres catalizadores: (i) Rdos. donde ver la fortaleza de la demanda y del balance, que esperamos se refleje desde el 1T’23; (ii) remisión de los precios del crudo; (iv) CMD que esperamos para el 2S’23e.