Intermoney | En los últimos días, hemos escrito mucho respecto a que el 3tr21 deparará datos macroeconómicos positivos a lo largo del mundo, aunque se confirmará que EEUU y China ya han dejado atrás el pico de la recuperación, y esto no evitará que asistamos a un periodo más complejo desde la perspectiva de los mercados. Junto a este planteamiento, hemos recalcado casi de forma machacona que lo temporal serán las altas tasas de inflación, dado que los índices de precios se pueden mostrar más resistentes de lo esperado en los próximos años. Una realidad ya apuntada por las previsiones del consenso del mercado en países como EEUU, pero que contrasta con lo que cotizan. Por ejemplo, el rendimiento del T-Note a 10 años se encuentra en 1,31%.

En este contexto y de cara al periodo veraniego que, en ocasiones, depara algunas sorpresas de difícil encaje, nos quedamos con el titular de un reciente artículo periodístico publicado en Reuters; “Mentalidad de mercado: incógnitas conocidas e incógnitas desconocidas”. En cuanto a las incógnitas conocidas se suele apuntar a la inflación debido al rodillo existente en el mercado en forma de tesis acorde con el carácter temporal de las alzas de precios; punto en el que existe escaso margen de error porque en la próxima primavera asistiremos a una moderación importante de los IPC, en particular, en las economías avanzadas. Ahora bien, esta cuestión que se percibe como una incógnita cuya respuesta parece ser conocida por muchos, quizás no atesore una respuesta tan fácil. La moderación de la inflación será real, pero otra cuestión es que el nivel de llegada de los índices de precios en 2022 y 2023 acabe por dar respaldo a lo que está ocurriendo en los mercados, en particular, en la deuda soberana desarrollada.

Por el momento, los flujos en los mercados encajan con la tesis mayoritaria respecto a que no sólo las elevadas tasas actuales de inflación serán pasajeras en países tales como EEUU, también que los niveles de precios en el medio plazo resultarán asumibles. En la semana transcurrida hasta el pasado miércoles, de acuerdo con los datos de flujos de fondos de inversión de EPFR, los fondos de renta fija a lo largo del mundo recibieron entradas netas por valor de 13,2 mm. $ (1,1 mm. $ en fondos que invierten en treasuries) y los que invierten en renta variable de 9,6 mm. $, contrastando con las salidas de 25 mm. $ en los fondos monetarios. Empero, los flujos de salida en dichos fondos monetarios no son achacables a un mayor apetito por el riesgo, sino a los pasos dados por la Fed para descargar de presión al mercado monetario en dólares. De hecho, la remuneración de 5 p.b en la operativa de Repo inverso de la mesa de operaciones de la Fed de Nueva York explica que ésta llegase a rozar la cifra de 1 billón $ justo el último día del 2tr21.

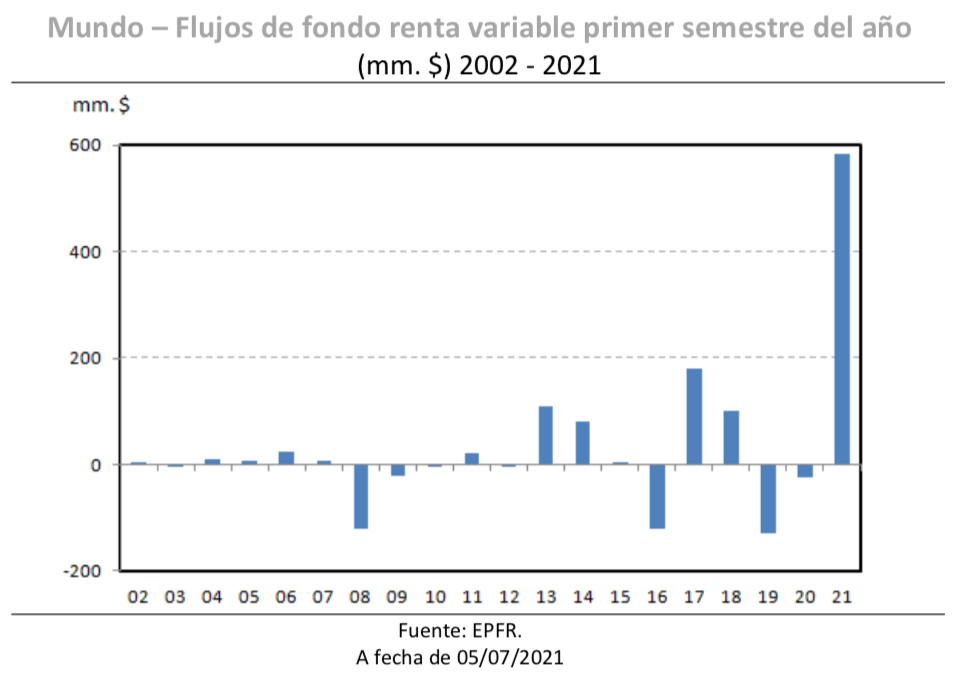

Ahora bien, aunque los flujos semanales de fondos son importantes, no debemos perder de vista que la liquidez que inunda el mundo hizo que los inversores “se compraran casi todo” en la primera mitad de 2021. En concreto, de acuerdo con los datos de Bank of America y en el caso de anualizarse los flujos, en el año en curso éstos superarían las entradas combinadas de los últimos 20 años, tanto en los fondos de renta variable como en los que invierten en bonos referenciados a la inflación de EEUU, los fondos del sector financiero y los enfocados a las materias primas e infraestructuras.

En concreto, en el primer semestre de 2021, las entradas en los fondos de renta variable a lo largo del mundo sumaron 580 mm. $ frente al anterior máximo de 180 mm. $ de 2017, alimentando el mercado mundial de acciones valorado en 117 billones $. De anualizarse las cifras, los fondos mundiales de renta variable estarían camino de captar más de 1,15 billones $ este año cuando en los últimos 20 años habrían recibido suscripciones netas por valor de poco menos de 800 mm. $. Una situación a la que también ha ayudado que más de 12 billones $ en deuda coticen con rendimientos negativos en el mundo. De hecho, en el primer semestre de 2021, las entradas netas en los fondos de deuda soberana a lo largo del mundo sumaron 33 mm. $ de acuerdo con EFPR; dato que no deja de llamar la atención después del intenso debate sobre la inflación que ha presido buena parte de la primera mitad del año, a pesar del acuerdo existente sobre el carácter pasajero de sus altas tasas.

Los flujos hacia la deuda soberana estadounidense justificarían el saldo positivo de los fondos de esta categoría a escala global. De acuerdo con Investment Company Institute y teniendo también en cuenta los ETF, los fondos que invierten en deuda de EEUU recibían entradas netas de 372 mm. $ hasta el 23 de junio y se encontraban en el buen camino para cosechar un ejercicio histórico. En principio, la cifra apuntada se antoja elevada, pero resulta compatible con la realidad debido al mayor rendimiento de la deuda estadounidense respecto a otros activos soberanos de alta calidad, las implicaciones sobre el ahorro de una población que envejece rápidamente en EEUU y el gran exceso de ahorro acumulado por los estadounidenses de rentas medias y altas durante la crisis del COVID.

Los datos del Instituto de Finanzas Internacionales (IIF por sus siglas en inglés) también apuntan la resistencia del apetito por los activos emergentes, a pesar del ruido generado por la reunión de la Reserva Federal del mes de junio. Las inversiones en cartera destinadas a la renta variable y los bonos emergentes sumaron entradas netas de 28,1 mm. $ durante el mes de junio en comparación con los 10,9 mm. $ del mes de mayo. En concreto, en el mes pasado, 18,9 mm. $ fueron destinados a deuda y 9,2 mm. $ a acciones; cifras que de desglosarse por países daban forma a un gran protagonista que se llamaba China al recibir entradas netas de 6,4 mm. $ de las cuales 5,2 mm. $ fueron destinadas a la renta variable. Luego, en el mundo emergente, las bolsas chinas continuaban siendo las que generaban mayor interés.

Más allá de China, en junio, la inversión en cartera reportó entradas netas de 14,4 mm. $ en el conjunto de Asia, 10,8 mm. $ en Latinoamérica y de sólo 3 mm. $ en la Europa emergente, África y Medio Oriente. De cara al futuro, los flujos de inversión en cartera hacia países emergentes cabe esperar que continúen haciéndolo bien en un contexto de abundantes emisiones de deuda con rendimientos atractivos por parte de estos países y mantenimiento del interés por los activos chinos, gracias al crecimiento diferencial del gigante asiático y a pesar de ciertas cuestiones como la mayor fiscalización del sector tecnológico por parte de sus autoridades.

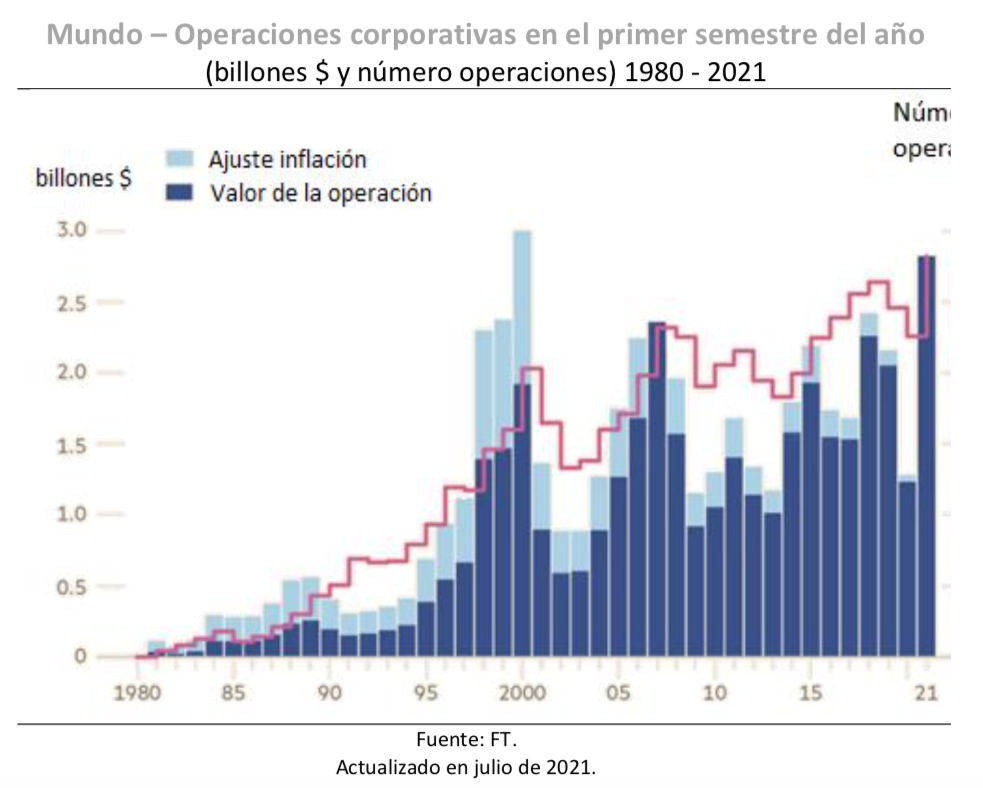

El apetito inversor también ha sido muy importante desde la perspectiva de los activos ilíquidos, siendo la mejor prueba de ello el boom vivido por el capital riesgo. En la práctica, cuando se tienen claras las tendencias de medio plazo, pero se duda respecto a qué puede ocurrir en el corto, el hecho de tener una parte de la cartera en determinados activos ilíquidos no es una mala opción porque estamos invertidos al tiempo que huimos de la tiranía de la volatilidad del día a día. Esto se ha traducido en un gran apetito por el capital riesgo y, a su vez, en gran actividad por parte de los instrumentos que canalizan estas inversiones.

En el primer semestre de 2021, las firmas de capital riesgo realizaron a lo largo del mundo operaciones por valor de 513 mm. $; cifra fruto de 6.298 operaciones y que suponía un máximo histórico incluso sin tener en cuenta los 34 mm. $ en los que se valora la operación de la empresa sanitaria Medline. La actividad del capital riesgo ha permitido que en el 2tr21 las operaciones corporativas alcanzasen un volumen histórico de 1,5 billones $ y que por cuarto trimestre consecutivo superasen la cota de 1 billón $. En conjunto, en los seis primeros meses de este año, hemos asistido a operaciones corporativas por un monto total de 2,8 billones $. Luego, incluso restando el efecto de las compañías creadas con el objeto de realizar operaciones corporativas, las conocidas SPAC, podemos concluir que el interés de los inversores puramente financieros se está viendo acompañado por la actividad corporativa de las compañías de la economía real. El hecho de encontrarnos al inicio de una fase de expansión presidida por los bajos costes de financiación y los abultados colchones de liquidez generados para afrontar una crisis que rápidamente queda atrás, facilita mucho que las compañías decidan embarcarse en operaciones corporativas.