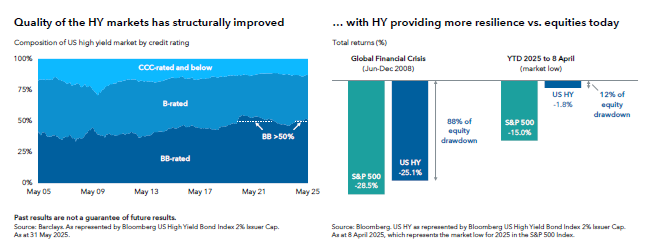

Capital Group | El sector del high yield estadounidense parece estar en buena forma. El crecimiento de los beneficios de las empresas es positivo, el apalancamiento es moderado y las tasas de impago son bajas. Y lo que es más importante, la calidad crediticia del mercado de high yield ha mejorado notablemente en las últimas décadas. La cohorte de mayor calificación en high yield es BB, que ahora representa más del 50% del mercado estadounidense del alto rendimiento.

El aumento de la calidad crediticia fue especialmente notable durante el periodo de volatilidad del mercado observado a principios de 2025, sobre todo si se compara con el periodo de la crisis financiera mundial (“Global Financial Crisis”, GFC).

En aquel momento, como clase de activo, el mercado estadounidense de alto rendimiento experimentó una caída comparable a la de la renta variable, de más del 25% en el segundo semestre de 2008. Sin embargo, durante el reciente episodio de incertidumbre, cuando el S&P 500 cayó un 15%, el high yield sólo cayó un 1,8%.

La mejora de la calidad crediticia media en las dos últimas décadas ha ayudado a los bonos estadounidenses de alto rendimiento a resistir mejor en condiciones de mercado adversas y ha proporcionado un importante diversificador frente a la renta variable.