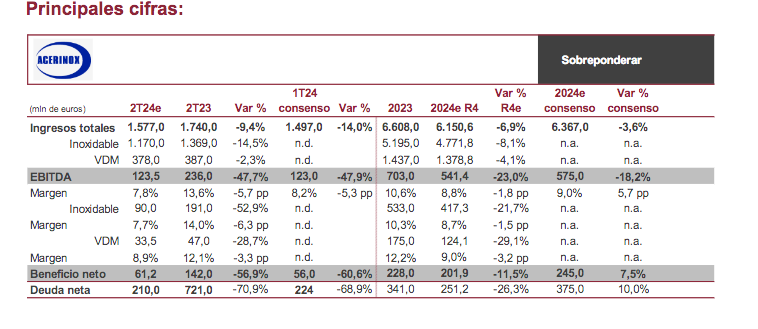

Renta 4 | Acerinox publicará los resultados correspondientes al 1T24 el próximo 24 de julio antes de apertura de mercado (webcast 13:00 CET) en los que esperamos unas cifras que se situarán en línea con el guidance dado por la compañía de un EBITDA ligeramente superior al del 1T24 (111 millones de euros). Dicho esto, esperamos un EBITDA en el 2T24 de 123 millones de euros (123 millones de euros consenso) que continuarán mostrando la debilidad del mercado en Europa y Asía y la fortaleza de NAS y VDM.

De los resultados esperamos: 1) Estabilización de los volúmenes de acero inoxidable: la producción de acería seguirá afectada en el 2T24 por la huelga en Acerinox Europa, pero mostrando sólidos comportamientos tanto en NAS como en VDM. 2) Inventarios por debajo de la media: los bajos precios en Europa y la estabilidad en Estados Unidos nos lleva a estimar que todavía no se ha producido un restocaje y que los inventarios sigan por debajo de la media. 3) Debilidad de Acerinox Europa y Columbus: por la huelga en la planta de Acerinox Europa y por precios base todavía en niveles muy bajo. 4) Sólida evolución de NAS y VDM: al igual que en el 1T24 estimamos que aportarán más del 100% del EBITDA del trimestre, al estimar el resto de las divisiones en negativo.

Deuda neta: estimamos un descenso de la deuda neta hasta 210 millones de euros (224 millones de euros consenso) vs. 234 millones de euros del 1T24, gracias a la generación de caja ayudada por un menor circulante por la reducción de la actividad.

Debemos estar atentos a: 1) Evolución esperada de los precios, principalmente en Europa, en niveles mínimos, y en Estados Unidos por el elevado diferencial con Asia y Europa. 2) Guidance 3T24 que esperamos se fije en una ligera mejora con respecto a la cifra del 2T24. 3) Decisión en Bahru tras el cese de actividad, y 4) Situación del mercado en Estados Unidos ante las próximas elecciones de noviembre.

Ajustamos estimaciones por: 1) recuperación del mercado más lenta de lo esperado, 2) mayor duración de la huelga de Acerinox Europa, 3) cese de la actividad en Bahru y, 4) reducción de turnos de trabajo en Acerinox Europa para ajustar la producción al entorno del mercado.

Nuestras estimaciones no recogen la compra de Haynes.

Conclusión: resultados que deberían estar en línea con el guidance por lo que no esperamos tengan impacto relevante en cotización. Como hemos comentado anteriormente, hemos ajustado nuestras estimaciones para adecuarlas a la actual situación del mercado, reduciendo nuestro precio objetivo hasta 13,5 euros/acción (vs. 15,0 euros anterior) y reiteramos nuestra recomendación de SOBREPONDERAR.