Bankinter | Los resultados 1T 2022 y las previsiones para 2T 2022 defraudan las expectativas. El grupo incurre en pérdidas por primera vez en 7 años. El valor cae -10% en el after-market.

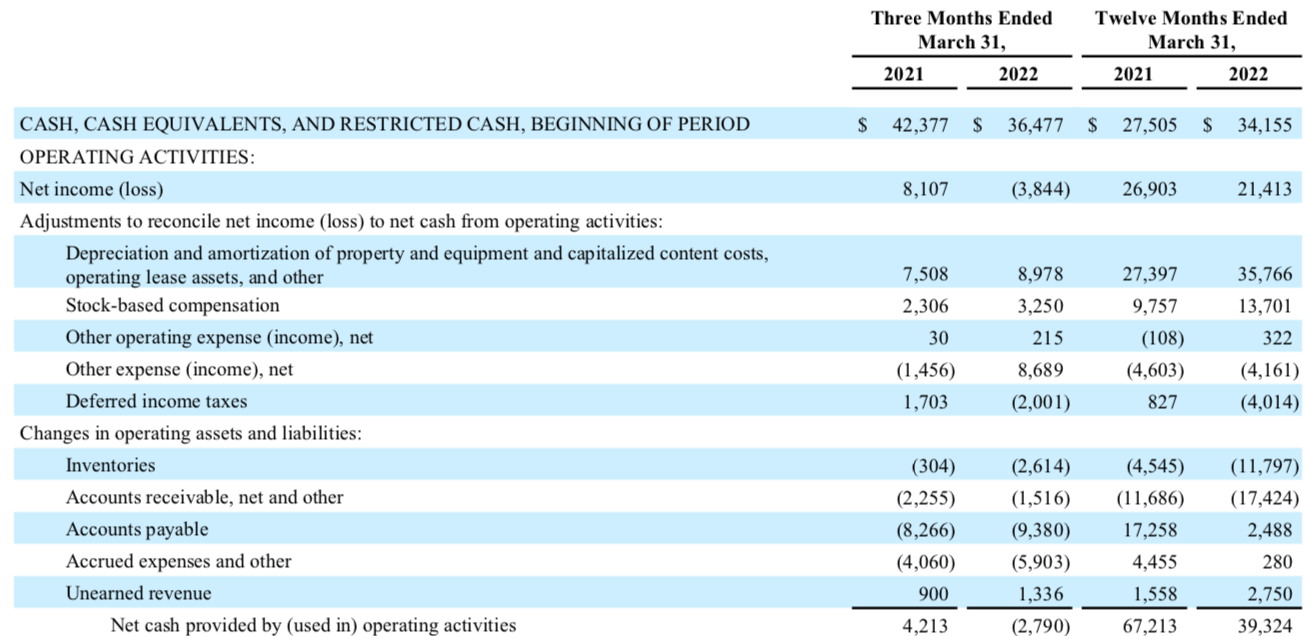

Principales cifras frente al consenso (Bloomberg): Ventas 116.440M$ (+7,3% a/a) vs 116.434M$ (+7,3%) esperado. EBIT 3.670M$ (-59%) vs 5.420M$ esperado. BNA -3.800M$ vs 6.723 M$ esperado. BPA – 7,56$/acción vs 8,40$ esperado.

En 2T 2022 la compañía prevé Ingresos de 116.000M$/121.000M$ (vs 125.000M$ esperado) y un EBIT de – 1.000M$/+3.000M$ (vs 6.800M$ esperado por el consenso).

Opinión del equipo de análisis de Bankinter:

Resultados decepcionantes que muestran el menor crecimiento en Ingresos desde 2001 y pérdidas por primera vez en 7 años, afectadas por una minusvalía de -7.600M$ por su inversión en Rivian, pero también por una acusada compresión de márgenes. El negocio en la nube bate las expectativas, pero no compensa las pérdidas del área de e-commerce. Los ingresos de la división de cloud computing (negocio en la nube) crecen +37% hasta 18.440M$ (vs 18.250 esperado) pero las ventas en la plataforma online disminuyen -3,3% hasta 51.130M$ (vs 51.500M$ esperado) y los Servicios por suscripción tampoco cumplen las expectativas (8.410M$; +11%; vs 8.550M$ esperado).

Por áreas geográficas, los Ingresos en Norteamérica aumentan +7,6% hasta 69.240M$ pero el negocio internacional cae -6,2% hasta 28.760M$ reflejando la dificultad del grupo para replicar el modelo de negocio fuera de EE.UU.

Aunque el modelo de Amazon sigue siendo robusto, en el corto plazo el valor acusará (i) una ralentización de Ingresos (por primera vez en su historia va a encadenar 2 trimestres con crecimientos <+10%) a medida que los consumidores recuperan sus hábitos de compra presencial y (ii) una fuerte presión en márgenes. A pesar de haber elevado a comienzos de año el precio de las suscripciones de Amazon Prime en 20$ hasta 139$/año, primera subida desde 2018, el Margen EBIT se sitúa en el trimestre en 3,2% vs 4,7% esperado.

Amazon ha anunciado que subirá también +5% las tarifas a los terceros que vendan productos en su plataforma online y utilicen sus servicios de transporte para compensar el aumento del precio de los carburantes. Con todo, un aumento en el coste de transporte (+14% 3n 1T 2022) hace vulnerable el negocio online de bajo margen de Amazon, que se basa en precios moderados y entregas rápidas. El grupo prevé moderar sus planes de expansión para controlar los costes. El aumento de capacidad ha añadido 2.000M$ de costes y el aumento de salarios y combustibles otros 2.00M$ en 1T 2022. Agotadas las vías de subidas de precios tras las ya efectuadas, el grupo deberá concentrar sus esfuerzos en mejorar su productividad y eficiencia. Creemos que el entorno actual no justifica unos múltiplos tan elevados (PER 22 de 43,8x y EV/EBITDA 22de 18,9x).

AMAZON (Vender; Cierre: 2.891,93$; Var. Día: +4,65%; Var. 2022: -13,27%).