Keith Wade (Schroders) | Las cambiantes demandas sobre la Reserva Federal muestran que el panorama de la inversión está cambiando de una manera que será difícil de revertir. En las recientes reuniones del G20 y el FMI, la comunidad política internacional acordó adoptar un enfoque integral en respuesta a la pandemia de la Covid-19. Los déficits presupuestarios se han disparado y los bancos centrales han aumentado su apoyo mediante la compra de activos y la bajada de los tipos de interés. Esas tendencias se están reforzando en toda Europa y Estados Unidos a medida que se produce otra oleada de la Covid-19. Las nuevas restricciones y confinamientos significan que los gobiernos están aumentando su apoyo y los bancos centrales adoptando una postura aún más acomodaticia.

Las noticias acerca de los grandes avances en el desarrollo de una vacuna nos indican que la ayuda está en camino, pero no cabe duda de que por ahora este es el camino político correcto a seguir y seguirá siéndolo a medida que la economía mundial se normalice lentamente.

La Covid-19 conlleva un golpe, tanto cíclico como estructural, ya que junto con el colapso inmediato de la demanda ha acelerado las tendencias seculares que se han venido desarrollando durante algún tiempo. Esas tendencias obligarán a reasignar recursos y provocarán perturbaciones y deslocalizaciones en las economías y los trabajadores. Será necesario el apoyo político, que vaya más allá de la respuesta inmediata, para suavizar el ajuste a la economía post-pandemia a medida que se pierden antiguos empleos y se crean otros nuevos.

Los inversores han asimilado el enfoque oficial y los mercados de valores y de crédito se han recuperado con fuerza desde la caída de marzo. Es demasiado pronto para preocuparse por el nivel de endeudamiento público, que el FMI estima que alcanzará niveles nunca vistos desde la Segunda Guerra Mundial en las economías del G20. No obstante, debemos reconocer que esta respuesta política ha traído consigo una represión financiera y de intervención pública sin precedentes en la economía.

A medida que las exigencias a los bancos centrales aumenten, los inversores se darán cuenta de que algo tendrán que ceder. El panorama de la inversión está cambiando de manera que, en nuestra opinión, resultará difícil de revertir.

La evolución del papel de los bancos centrales

Los bancos centrales han sido tradicionalmente los guardianes independientes de la estabilidad de la economía y los mercados. Sin embargo, ahora se han encontrado jugando un papel clave en el apoyo a la política fiscal. Al hacer descender los tipos de interés a lo largo de la curva de rendimiento, están allanando el camino para que los gobiernos emitan niveles de deuda significativamente más altos.

La política monetaria -durante tanto tiempo centrada en la inflación y la estabilidad financiera- está cada vez más supeditada a la política fiscal. La prueba más clara de ello se vio en la fase inicial de la crisis de la Covid-19, entre febrero y septiembre, cuando los bancos centrales intensificaron la compra de activos para absorber el aumento del endeudamiento público.

Las cifras del FMI muestran que la Reserva Federal (Fed) compró casi el 60% de la deuda del gobierno central de Estados Unidos durante ese período. Fue seguida de cerca por el Banco de Inglaterra (BoE), que compró el 50%. Mientras que el Banco de Japón (BoJ) y el Banco Central Europeo (BCE) compraron cada uno más del 70% de las emisiones de deuda pública de sus gobiernos. El BoE acaba de comprometerse a comprar otros 150.000 millones de libras esterlinas, mientras que la Fed, el BCE y el BoJ continúan con sus importantes programas de compra de activos o QE. Al mismo tiempo, los tipos de interés en todas estas economías están cerca o por debajo de cero.

Aunque esto puede considerarse una respuesta de emergencia apropiada, si se mira más allá, es difícil no llegar a la conclusión de que los bancos centrales seguirán desempeñando un papel importante en los mercados de bonos durante mucho tiempo.

No esperamos que EE.UU. experimente una situación económica tan negativa como la de Japón, pero el nivel sin precedentes de participación oficial significa que el mercado de bonos del Tesoro de EE.UU. podría ir en la misma dirección que el mercado de deuda soberana japonés (JGB).

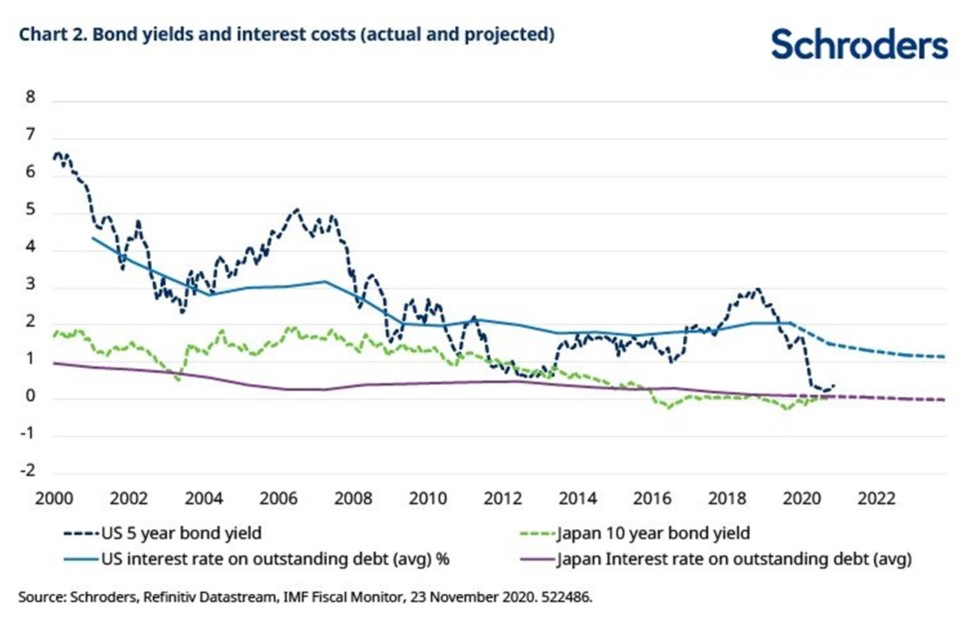

El Banco de Japón ahora determina los precios en el mercado de JGB. Efectivamente, establece los rendimientos a lo largo de la curva a través de la compra de activos y la acción directa para fijar las rentabilidades a diez años en torno a cero a través de su política de control de la curva de rendimiento (YCC)

El riesgo de la «japonización» de la deuda estadounidense

La necesidad de mantener un alto nivel de deuda pública domina claramente la política monetaria en Japón, donde el Banco de Japón posee ahora un poco menos del 45% del mercado JGB.

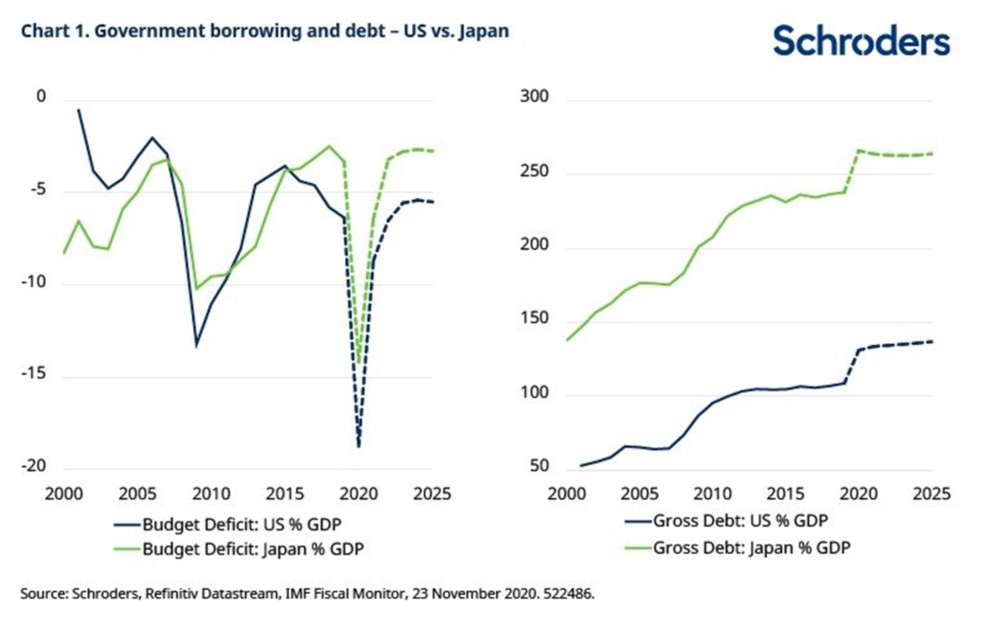

El rendimiento de los bonos a diez años se ha mantenido en cero durante los últimos cuatro años, en línea con el objetivo del Banco de Japón en su política de control de la curva de rendimiento (YCC, por sus siglas en inglés). En este contexto, se espera que la deuda del gobierno como parte del PIB de Japón alcance el 266% este año y el déficit presupuestario el 14% del PIB. El Gobierno ha instado a los inversores en Japón a buscar alternativas a la YCC. Esto es un reconocimiento implícito de que no habrá un rápido retorno a la financiación normal del déficit presupuestario.

¿Podríamos ver una «japonización» similar del mercado de deuda de EE.UU.? Las últimas cifras muestran que el déficit presupuestario estadounidense se sitúa en 3,6 billones de dólares en el año fiscal que terminó el 30 de septiembre, un poco menos del 19% del PIB.

Observando el recorrido actual, en las proyecciones del FMI se espera que el déficit caiga bruscamente el próximo año hasta el 8,7% del PIB a medida que la actividad económica se recupera.

Sin embargo, a pesar del mayor crecimiento económico, el endeudamiento sólo se reduce marginalmente en los años siguientes, cayendo al 5,5% del PIB para 2025, según las proyecciones. En consecuencia, la deuda pública sigue aumentando como proporción de la economía hasta alcanzar el 137% del PIB.

El endeudamiento del gobierno japonés también se encuentra en niveles récord este año y, al igual que en Estados Unidos, se espera que disminuya drásticamente el próximo año. No obstante, a diferencia de EE.UU., el endeudamiento se espera que se reduzca a poco menos del 3% del PIB para 2025 y la proporción de deuda bruta con respecto al PIB se estabilizaría en el 264% del PIB.

Claramente, la deuda de Japón es significativamente más alta que la de Estados Unidos. Sin embargo, se mantiene estable en lugar de aumentar. Esto refleja la mala posición de las finanzas del gobierno estadounidense antes del Covid-19, donde el déficit presupuestario estaba en el 6,3% del PIB en un momento en que la economía iba bien con el desempleo por debajo del 4%, el nivel más bajo en 50 años. (En términos netos, la comparación es menos dura con Japón, con un 180% del PIB frente al 114% de EE.UU.).

Podría decirse que el déficit de EE.UU. debería haber estado cerca del punto de equilibrio o incluso en superávit en este momento del ciclo. Las estimaciones sugieren que el déficit presupuestario estructural o ajustado al ciclo en EE.UU., se mantendrá cerca del 5,5% en los próximos cinco años. En comparación, el equivalente japonés está justo por encima del 2,5% del PIB.

Estas cifras se barajan en un escenario base en el que EE.UU. se recupera y no incurre en deudas significativas como resultado de sus programas de pasivos contingentes con los que el Gobierno ha extendido o asegurado el crédito al sector privado.

Es posible que las finanzas públicas mejoren. Pero si la economía tarda más en recuperarse, o el Gobierno incurre en deudas significativas como resultado de sus programas de apoyo oficial, el panorama sería peor.

¿Política fiscal más estricta?

El Gobierno de Estados Unidos se enfrenta a la necesidad de tener que endurecer la política fiscal para llevar el déficit a niveles más sostenibles (en los que la deuda en relación con el PIB sea estable o disminuya).

Las presiones sobre el gasto son intensas y, las demandas de atención sanitaria aumentan considerablemente tras la pandemia, lo que se suma a las tendencias demográficas ya adversas para la salud y las pensiones. El presidente electo, Joe Biden, ha dicho que aumentará los impuestos, pero es casi seguro que la división del Congreso le impedirá hacerlo.

La austeridad parece estar fuera de discusión para los demócratas y, de hecho, también para muchos republicanos, especialmente dada la estrecha relación entre los dos partidos, donde las políticas impopulares serán políticamente costosas.

O, ¿represión financiera?

Por lo tanto, en ausencia de un ajuste fiscal, la Reserva Federal tendrá que seguir manteniendo su presión a la baja sobre los tipos de interés para evitar que los costes de la deuda aumenten de forma significativa y corran el riesgo de desestabilizar las finanzas del Tesoro estadounidense.

Los costes de la deuda se respaldan con las proyecciones del FMI que muestran que el tipo de interés implícito del bono soberano de EE.UU. caerá del 1,5% en 2020 al 1,2% del PIB en 2025.

Esto sólo puede lograrse refinanciando la deuda existente a tipos de interés más bajos, lo que significa que la política monetaria debe apoyar el mantenimiento de los tipos bajos a lo largo de la curva de rendimiento, no sólo en el extremo corto.

Como ha demostrado el Banco de Japón al reducir los costes de financiación, esto conlleva utilizar todos los instrumentos de política: tipos de interés, orientación a plazo y compra de activos.

En la actualidad, la Reserva Federal mantiene en su balance poco más de una quinta parte de los bonos del Tesoro de EE.UU. Sin embargo, es posible que, al igual que el Banco de Japón, la Fed vea que a medida que las compras de activos se incrementan, tiene que recurrir a medidas más drásticas. Ni los actuales bajos tipos de interés son suficientes para evitar que la deuda de EE.UU. siga aumentando. El control de la curva de rendimiento podría entrar en la agenda de la Reserva Federal.

Complacer a todos al mismo tiempo

En el momento actual no supone un conflicto para la Fed, u otros bancos centrales, ya que los tipos de interés ultra bajos y el aumento del programa QE puede cumplir todos los objetivos de la política monetaria. Los gobiernos pueden financiar sus déficits con facilidad, la inflación no amenaza con subir y, aunque los activos de riesgo se han recuperado con fuerza, no estamos en territorio de burbujas, en nuestra opinión.

Sin embargo, a medida que la economía se recupere, el exceso de ahorro y de capacidad disminuirán. Y a medida que la demanda de capital del sector privado comience a aumentar, habrá presión para endurecer la política monetaria. A menos que los bancos centrales actúen, la presión inflacionaria comenzará a acumularse y/o la inestabilidad financiera puede aumentar a medida que la actividad económica mejore, animando a los inversores a abandonar la liquidez e invertir en activos de mayor riesgo. Lo ideal sería que los gobiernos eligieran este momento para aumentar los impuestos o recortar el gasto, pero la política fiscal no es una herramienta flexible, ya que depende del momento de los presupuestos y del ciclo político.

Por consiguiente, la necesidad de apoyar el programa de financiación del Gobierno estadounidense bien podría limitar la capacidad de la Reserva Federal para responder al aumento de la inflación o a la mayor inestabilidad del mercado en el futuro. Una política monetaria más estricta y unos tipos de interés más altos podrían suponer un conflicto con los políticos y la probable pérdida de cualquier vestigio de independencia del banco.

Japón no ha sido capaz de generar una mayor inflación, pero el Banco de Japón ha tomado un control cada vez mayor de sus mercados de bonos soberanos y ha obligado a los inversores a invertir en otros activos. La economía estadounidense está en mejor posición, en nuestra opinión, para generar crecimiento, pero al partir de una posición fiscal débil, el aumento de la deuda creará dilemas políticos para el banco central estadounidense.

En última instancia, la Reserva Federal no será capaz de complacer a todo el mundo. Una mayor intervención oficial en el mercado del Tesoro y la represión financiera continuarán a medida que las necesidades fiscales dominen la situación: el mercado de bonos soberanos de EE.UU. se volverá menos sensible a las condiciones económicas y, en este sentido, se tornará cada vez más japonés. Dos o tres años más tarde el coste podría materializarse en una mayor inflación y mayor volatilidad en los mercados financieros.