Bankinter | Menores ingresos regulados y una menor contribución de Tallgrass explican la caída en resultados de Enagás (ENG). Resultados débiles pero esperados.

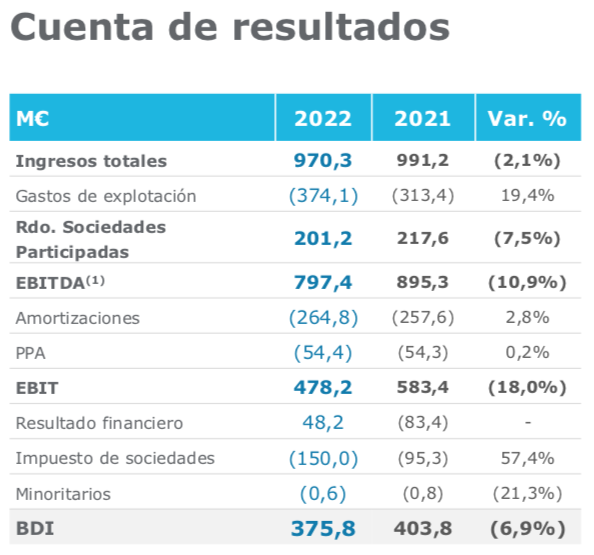

Principales magnitudes: EBITDA 797M€ (-11%) vs 795M€ est., EBIT 478M€ (-18%) vs 476M€ est. BNA (376M€ -6,9% vs 390M€ est.); Cash Flow Operativo 847M€ (+14%) y Deuda Neta 3.469M€ vs 4.277M€ en 2021. El BNA total se sitúa por debajo de las estimaciones del consenso debido al retraso en la venta en la participación en el Gasoducto Morelos en México hasta 2023. Las plusvalías de 20M€ se computarán en 2023 y no en 2022. El BNA total incluye las plusvalías por la venta de GNL Quintero (205M€) y de Enagas Renovables (50M€) que más que compensan por la provisión por el valor de inversión de Tallgrass (134M€). Excluyendo estos impactos extraordinarios, el BNA ordinario se reduce un -10% respecto a 2021 hasta 365M€. Link a resultados.

Opinión del equipo de análisis de Bankinter:

Los resultados recurrentes son débiles (BNA -10%), pero esperados. Los factores que explican esta mala evolución en resultados son:

(i) Menores ingresos regulados: El nuevo marco regulatorio para la red de transporte comienza en 2021 y llega hasta 2026. El regulador recorta los ingresos ante una menor base de activos regulados (no son necesarias nuevas inversiones en la red) y una menor RCS (Retribución por Continuidad de Suministro);

(ii) Mayores costes operativos relacionados con una mayor inflación y el cambio en parte del equipo directivo;

(iii) Menor contribución de Tallgrass. El año pasado su filial en Estados Unidos registró unos ingresos extraordinarios por contratación de infraestructuras derivados de la ola de frío. La parte positiva es la generación de cash Flow (+14%) que permite una reducción de deuda mayor de lo esperado (3.469Me vs 3.700M€ est) gracias a la buena evolución del capital circulante en el periodo. El foco en la conferencia de resultados estará en las guías para 2023 y en la actualización de la política de dividendos.

Mantenemos la recomendación de Neutral. Motivos:

(i) Entorno menos favorable. Los ingresos regulados no se revisan con el IPC. Por tanto el contexto actual de repunte de inflación y tipos de interés al alza no es favorable para el grupo;

(ii) Falta de catalizadores. No esperamos nuevas ventas de activos que puedan aflorar plusvalías relevantes. Las grandes desinversiones (Morelos, Quintero, Enagas Renovables) ya se han producido. Tampoco vemos subidas adicionales en el precio del petróleo que pudieran favorecer la evolución de su filial Tallgrass en EEUU;

(iii) Riesgo de un posible recorte en los dividendos. El ratio de cobertura de los dividendos con el cash flow libre se reduce considerablemente tras la revisión a la baja de las estimaciones en la actualización del Plan Estratégico. Por tanto, en nuestra opinión, aumenta el riesgo de un posible recorte en dividendos en el periodo 2023-26 ante un eventual incumplimiento de las estimaciones de generación de cash Flow.

Por el lado positivo destaca la oportunidad de nuevas inversiones en el medio/largo plazo relacionadas con el transporte y almacenamiento de gas y de hidrógeno verde y la atractiva rentabilidad por dividendo (incluso en el caso de en posible recorte en DPA).

ENAGAS (Neutral; Precio Objetivo 18,10 euros; Cierre 16,83 euros Var. Día -0,15%, Var. Año +8,41%).