Bankinter | Resultados por encima del consenso. El equipo gestor mejora ligeramente las guías para el conjunto del año.

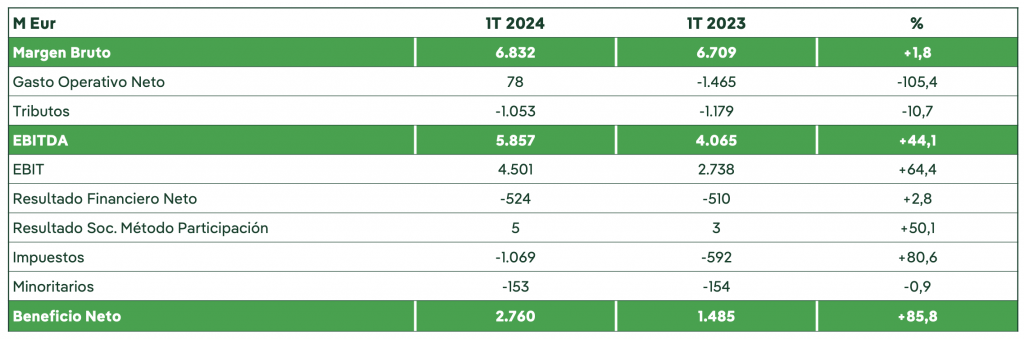

Principales magnitudes comparadas con las estimaciones del consenso: EBITDA ex venta de activos 4.140M€ (+1,9%) vs 4.073M€ est;. EBITDA total 5.857M€ (+44%); BNA ex venta de activos 1.595M€ (+7,3%) vs 1.532M€ est; BNA total 2.760M€ (+86%); Fondos Generados por las Operaciones (FFO) 3.145M€ (+5,9%); Deuda Neta 44.998M€ vs 47.832M€ en diciembre 2023. Los resultados incluyen plusvalías por la venta de los activos en México (1.717M€ a nivel de EBITDA y 1.165M€ en BNA).

Opinión del equipo de análisis de Bankinter:

Resultados por encima del consenso (BNA ex venta de activos en México +7% vs +3% estimado). El equipo gestor revisa ligeramente las guías para fin de año. Espera ahora un crecimiento de dígito simple alto vs entre +5% y +7% ant.

Factores positivos en 1T 2024: (i) Crecimiento en la base de activos regulados en redes y revisiones de tarifas (ii) Mejora del margen de comercialización y (iii) Nueva capacidad en renovables.

Por el lado negativo: (i) Menores resultados de la gestión del gas; (ii) Ausencia de factores positivos no recurrentes incluidos en el 1T 2023 (recuperación del déficit de tarifa en Reino Unido, compensación de costes de tormentas en EEUU, altos ingresos financieros por derivados,…). Los resultados podrán mejorar a lo largo del año a media que se diluyan estos factores positivos del 1T 2023 y las nuevas inversiones del grupo en 2024 vayan gradualmente haciendo una contribución positiva a resultados. Por este motivo, el equipo gestor ha revisado al alza las guías para el conjunto del año.

Mantenemos la recomendación de Compra. Motivos: (i) Claro ganador en el proceso de mayor electrificación y rápida descarbonización al que se enfrenta el nuevo modelo energético. Su posicionamiento en renovables y en redes, la diversificación geográfica y una sólida estructura financiera le permite capturar las oportunidades; (ii) Cambio hacia un perfil de negocio con más visibilidad y menos volátil. Por un lado, la mayoría de las inversiones a futuro se dirigen al negocio de redes que está sujeto a marcos regulatorios predecibles. Por otro, en el negocio de generación está aumentando los contratos a largo plazo (PPAs) para no depender de la volatilidad de los mercados; (iii) Crecimiento. El Plan estratégico 2026 contempla un crecimiento de dígito simple medio/alto en el periodo 2023- 2026 y (iv) Ratios de valoración atractivos: PER 2024 de 14,3x y 5,0% de rentabilidad por dividendo.