Bankinter | Cifras mixtas: mejores de lo esperado en EBIT pero peores en Ventas y BNA. La compañía eleva la valoración de los activos concesionales +16%

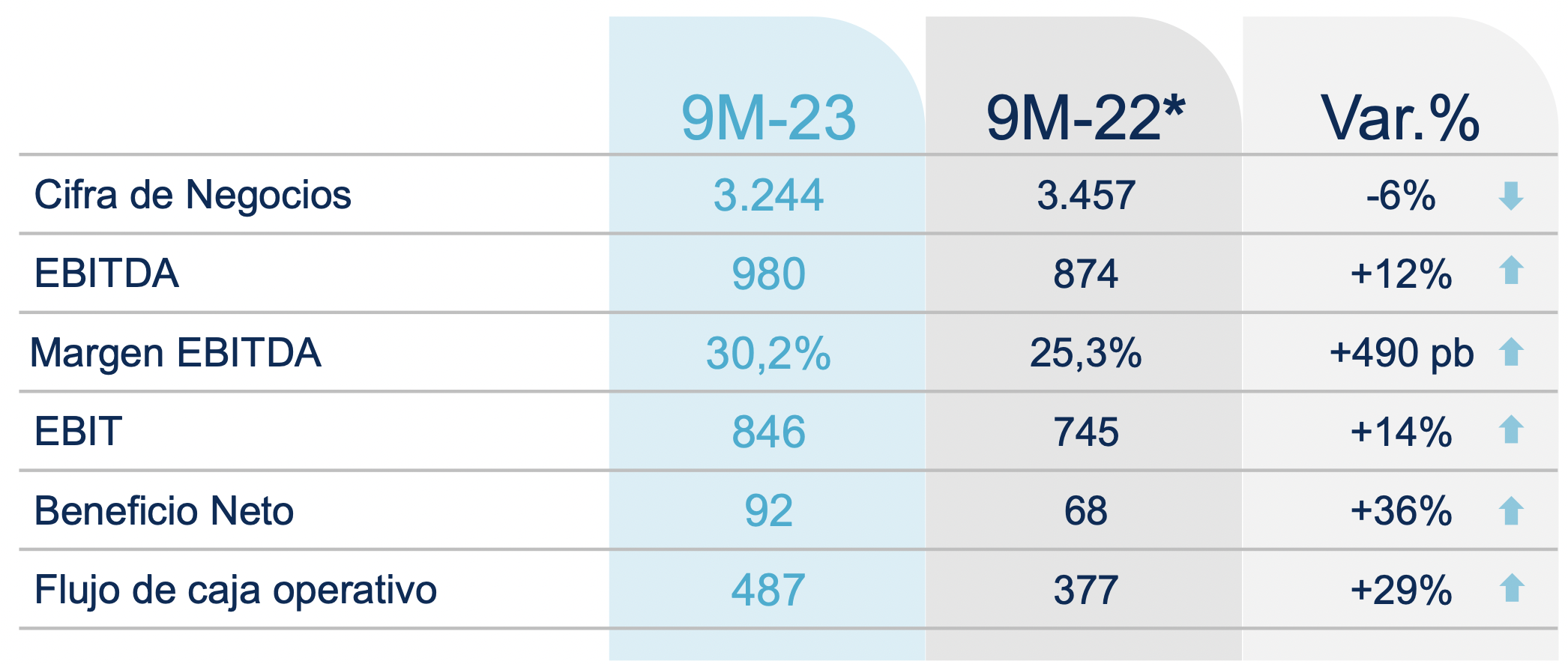

Cifras 3T2023 comparadas con el consenso de Bloomberg: Ingresos 1.080M€ vs 1.164M€ esp; EBIT 267M€ vs 243M€ esp y BNA 28M€ vs 38M€ esp. La deuda neta se situó en 7.968M€ vs 7.870M€ en el trimestre anterior (la mayoría de ella sin recurso), si bien la compañía señala que tras el cobro de la venta de Valoriza ésta se reducirá en 420M€.

Opinión del equipo de análisis de Bankinter:

Los resultados de Sacyr conocidos el pasado viernes a la apertura y la actualización de valoración del negocio de Concesiones fueron acogidos por el mercado con subidas (+1,95% vs IBEX-35 +0,4%). Las cifras confirman que Sacyr continúa presentando un perfil de crecimientos sólidos (EBITDA 9M23: +12% a/a) basados en la recurrencia de su negocio. Las desinversiones realizadas recientemente (Valoriza Servicios Medioambientales en junio y Sacyr Facilities en julio) hacen que la compañía incremente aún más su focalización en el negocio de Concesiones a la vez que reduce su deuda. Reiteramos Comprar.