Renta 4 | Laboratorios Rovi (ROVI) publicará los resultados correspondientes al 4T23 el próximo martes 27 de febrero antes de la apertura de mercado.

Prevemos unos resultados 4T23 que muestren caídas interanuales de las principales líneas de la cuenta de resultados (ventas -12,2%, EBITDA -39% y Bo Neto -45,5%) pero que podemos considerar incluso positivos. En primer lugar, porque el 4T23 compara con un 4T22 que fue excepcionalmente positivo con un EBITDA trimestral récord que superó los 100 mln eur. En segundo lugar, vemos riesgo al alza en los resultados, ya que viene siendo habitual a lo largo del ejercicio que la compañía supere las estimaciones del mercado e incluso las previsiones internas, además, la temporada de vacunación en el otoño/invierno ha superado las previsiones. Por último, apreciamos como nuestras estimaciones se sitúan en la banda baja del consenso de mercado (que la compañía viene superando recurrentemente), por lo que no sería de extrañar que las caídas de los resultados implícitas en nuestras estimaciones prueben haber sido excesivamente agresivas.

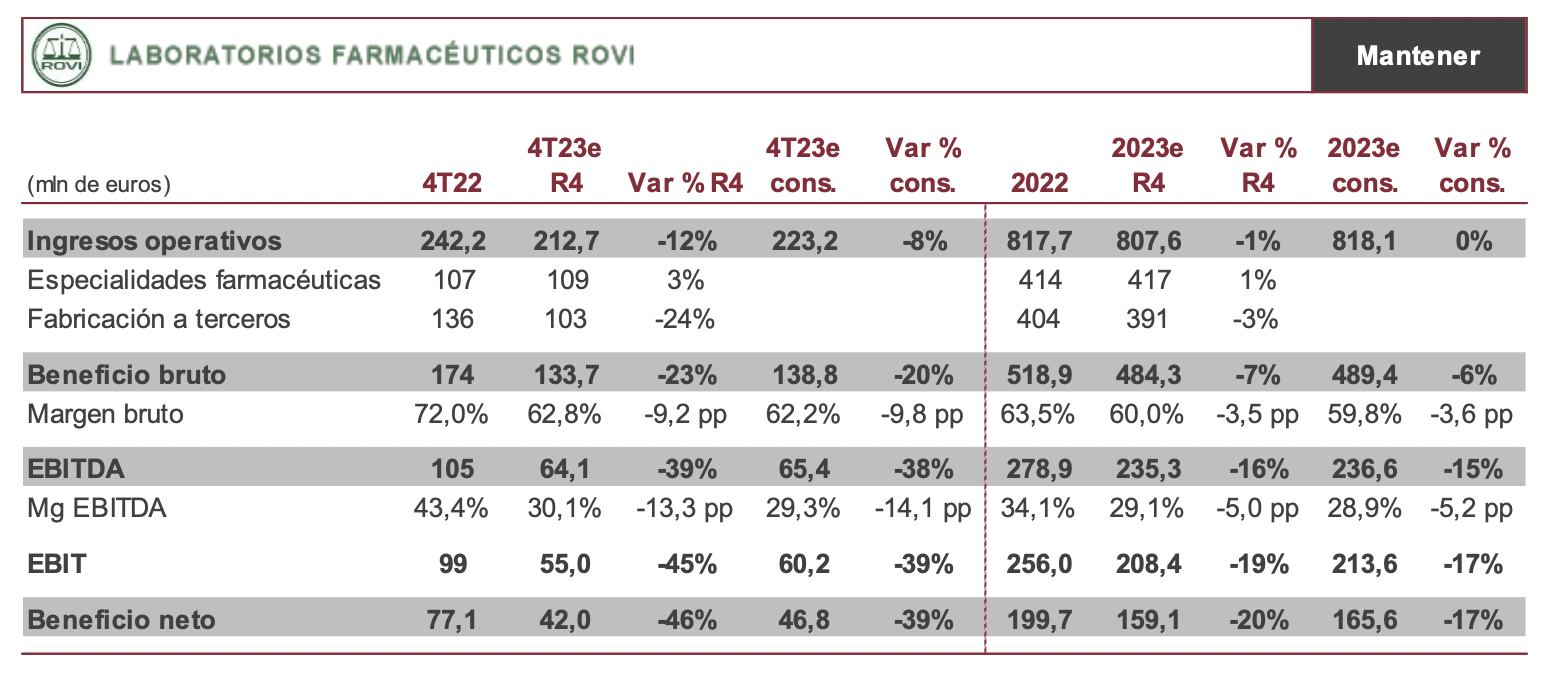

Prevemos caídas superiores en lo relativo a los márgenes (r4 margen bruto 4T23e 62,8% -920 p.b.), ya que la previsible caída de ingresos estará focalizada en el negocio de fabricación de inyectables, segmento que genera un mayor margen que la media del grupo, por lo que prevemos un descenso interanual del margen bruto del 23% en el 4T23e hasta 133,7 mln eur y -7% en 12M23e hasta 484,3 mln eur (vs consenso 138,8 mln eur -20% en 4T23 y -6% en 12M23). El mantenimiento de los gastos operacionales en niveles elevados como acompañamiento al lanzamiento de Okedi (risperidona ISM) en Europa y por los distintos programas de desarrollo clínico en proceso, impactarán el EBITDA trimestral para el que estimamos una caída del 39% hasta 64,0 mln eur, ligeramente por debajo de la cifra del consenso que apunta a 65,4 mln eur. El EBITDA esperado por r4 banco para el conjunto del ejercicio 2023 es de 235 mln eur (vs consenso 236,6 mln eur), que implica un descenso del 16%, que prácticamente se concentra en este último trimestre, ya que a 9M23 este era de tan solo el 1,5%. En lo referente al Bo Neto, prevemos una caída interanual del 46% hasta 42 mln eur en el 4T23 estanco y del 20% hasta 159 mln eur en el conjunto del 2023. Estas cifras se sitúan algo por debajo del consenso del mercado que estima un Bo Neto de 46,8 mln eur en el trimestre (-39% y-o-y) y de 165,6 mln eur en el conjunto del año (-17% y-o-y).

De cara a 2024, Rovi ha anunciado que prevé que sus ingresos desciendan con respecto al 2023 en un dígito medio. No obstante, hay factores que pueden afectar considerablemente esta estimación y que son difíciles de adelantar a esta altura del ejercicio. Este ha sido el caso durante 2023, que ha experimentado sendas revisiones al alza de las estimaciones, que inicialmente apuntaban a una caída de los ingresos de entre el 10% y el 15% para terminar apuntando a ventas estables durante el ejercicio. Por lo tanto, no podemos descartar nuevas revisiones que pudieran, como sido el caso en 2023, elevar la generación de beneficios e impulsar la cotización(>70% en 2023), llevando esta hasta nuevos máximos históricos. En todo caso, y con la información de la que disponemos hoy en día y dada la valoración actual de mercado, creemos que es prudente mantener una postura neutral con respecto al valor, por lo que reiteramos nuestra recomendación de Mantener, y Precio Objetivo de 60 eur/acc.