Renta 4 | Ferrovial (FER) presentará sus resultados 2023 el martes 27 de febrero a cierre de mercado, además realizará una conferencia a las 18:00 horas. Precio Objetivo 35,60 eur/acc, mantener.

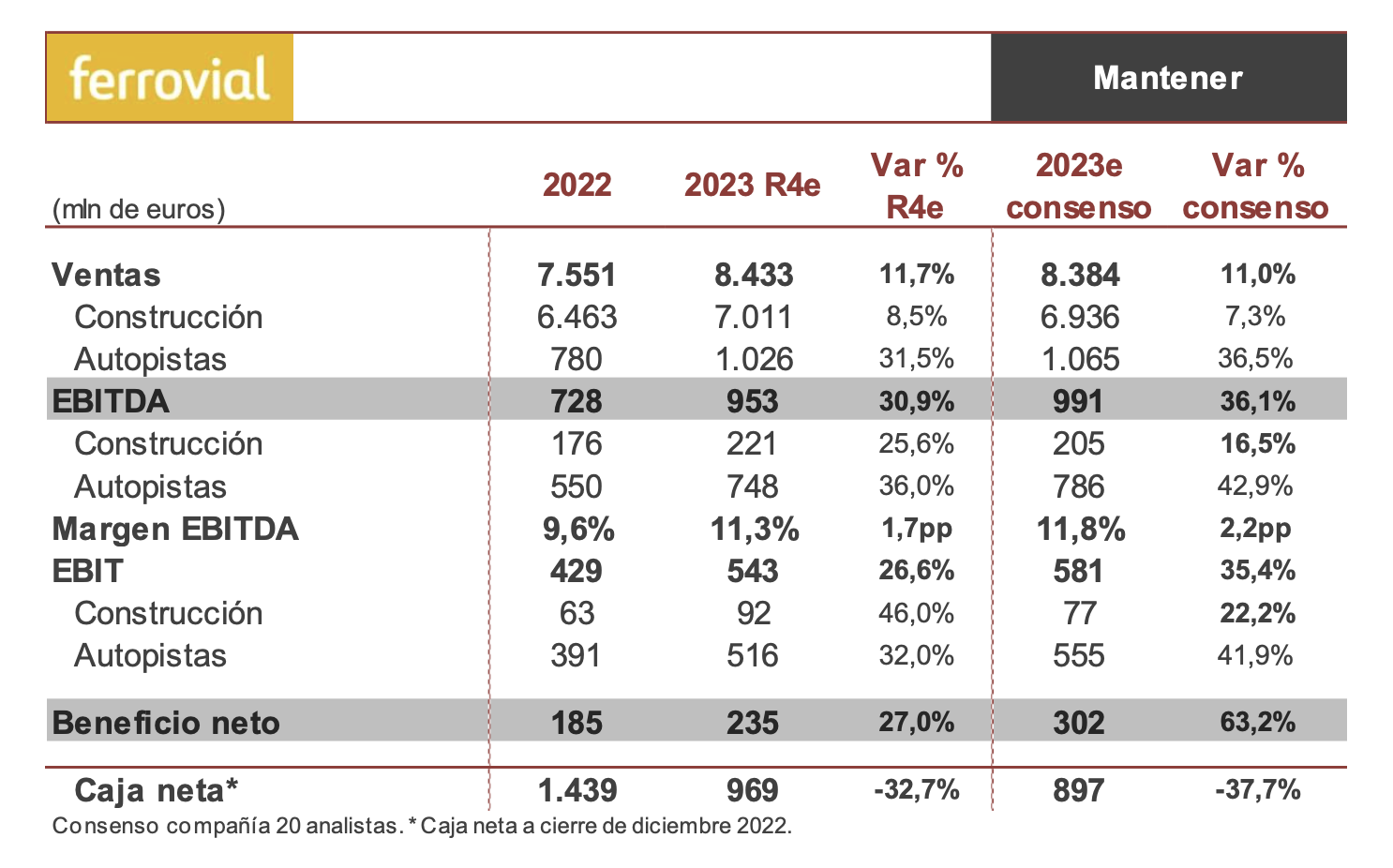

Apoyado en la fortaleza en el tráfico de las autopistas y el mayor perímetro, así como una actividad del área de construcción en 4T alineada con el resto del ejercicio, esperamos que los ingresos del grupo se eleven en el entorno del +12% vs 2022. Este crecimiento previsto del volumen de las autopistas (tal y como preveíamos el tráfico de la ETR ha mostrado un 4T un crecimiento ligeramente más moderado que el visto en trimestres anteriores llevando al tráfico anual a crecer un +14,6% vs +15% de nuestra previsión, llevando a los resultados a estar ligeramente por debajo de nuestra expectativa.

De cara a 2024 esperan mejoras tanto de tráfico como de tarifa, R4e +4% y +1% respectivamente), junto con una mejora de las tarifas consideramos que impulsará los márgenes del grupo notablemente, si bien vemos que el consenso cuenta con unas previsiones más optimistas que las nuestras. En cambio en construcción la situación es inversa, nuestra expectativa es ligeramente más optimista que las del consenso, esperando que los márgenes sigan con su tendencia de mejora vista en 9M pese al inicio de nuevos proyectos, los mayores costes de licitación en proyectos de gran tamaño y de estructura por finalización de proyectos, tal y como vimos en 1S. Estimamos que en Webber pueda haber cierta contracción de márgenes por estos motivos comentados, mientras que en Budimex esperamos ligera mejora como en el caso de Ferrovial Construcción. Esta buena operativa esperada, junto con la mejora vista en los resultados de la ETR y de Heathrow (+26,6% en ingresos, +32,3% en EBITDA por recuperación de tráfico, +28,6% y contención de costes), deberían repercutir en un incremento significativo del beneficio neto.

Pese a la buena operativa, los mayores dividendos recibidos de las participadas, y unas inversiones inferiores a 2022, el pago del dividendo y el repago del bono híbrido esperamos que lleven un recorte de la posición neta de caja del grupo.

En la conferencia no esperamos que den visibilidad respecto a la evolución d la actividad de los distintos negocios. Veremos si disponen de más información acerca de los tiempos de inicio de cotización en el mercado estadounidense. Pendientes también de comentarios que pudieran hacer respecto a la operación de venta de Heathrow.