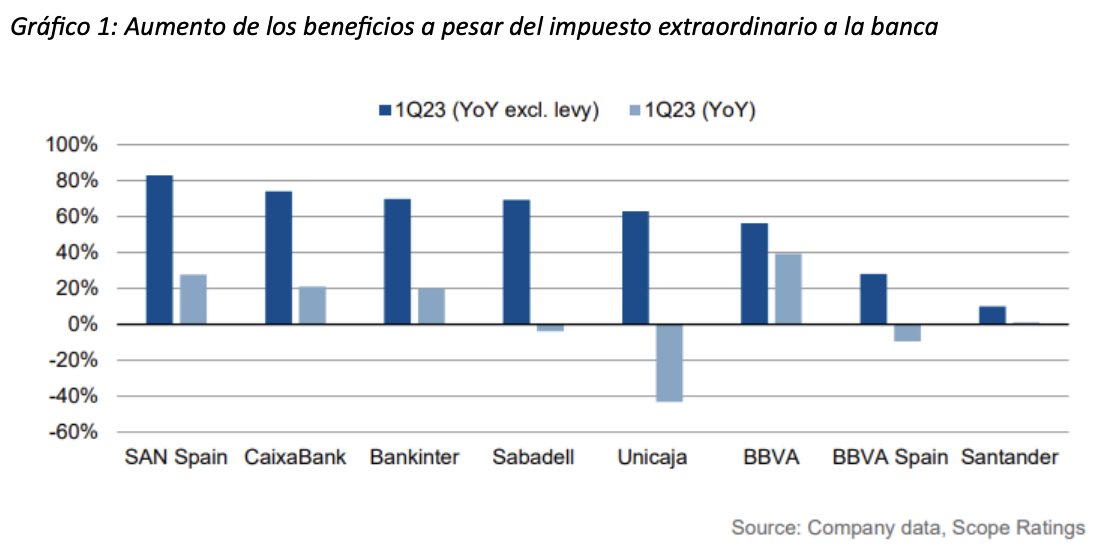

Chiara Romano (Scope Ratings) | Los bancos españoles han vuelto a presentar unos resultados buenos del primer trimestre de 2023, impulsados por el fuerte crecimiento del margen de intermediación, que ha compensado con creces el impacto del impuesto extraordinario a la banca. Dado que la mayoría de los préstamos se conceden a tipos variables y que los depósitos son poco sensibles, esperamos que el margen de intereses sea el principal motor de unos resultados más sólidos en 2023.

Los costes del crédito deberían mantenerse en línea o ligeramente por encima de los niveles de 2022, gracias a las provisiones acumuladas durante la pandemia, pero también a la resistencia del mercado laboral. La mayor rentabilidad antes de provisiones favorece la capacidad de los bancos para soportar un mayor coste del riesgo en 2023 y, potencialmente, en 2024.

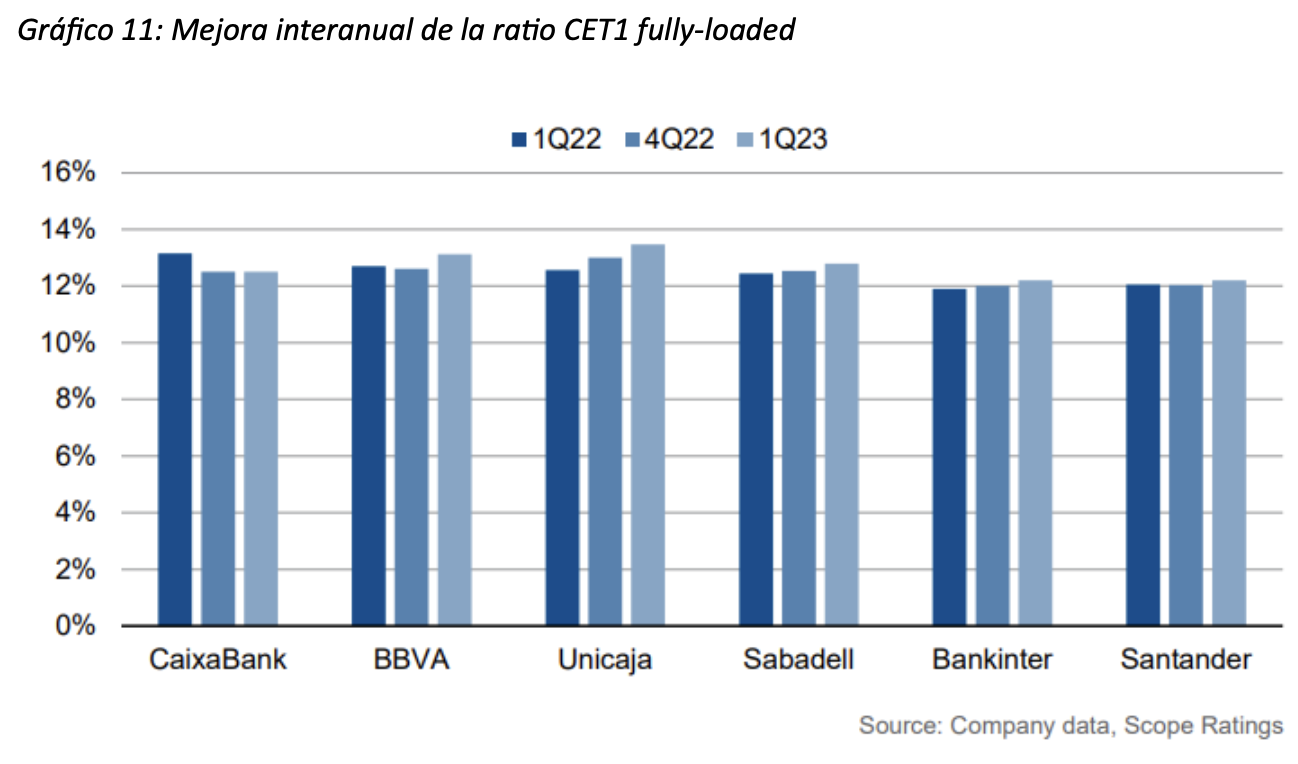

A pesar de los importantes reembolsos de TLTRO, la presión sobre la financiación debería seguir siendo baja, sobre todo teniendo en cuenta el crecimiento marginal de los préstamos previsto para 2023. Una sólida base de depósitos, en su mayoría minoristas, unida a la escasa necesidad de recurrir a los mercados para obtener financiación MREL (Minimum Requirement for own funds and Eligible Liabilities) mantendrá las ratios de financiación estable neta y de cobertura de liquidez adecuadamente por encima de los requisitos. Las ratios de capital deberían mejorar, ya que los beneficios no distribuidos compensan con creces las distribuciones, y el crecimiento de los activos ponderados por riesgo sigue siendo bajo.

Los resultados de la banca española se mantienen gracias al sólido crecimiento del margen de intermediación, ya que la revalorización de los activos supera el aumento de los costes de financiación. Las condiciones operativas siguen siendo positivas, con ratios de rentabilidad que han alcanzado nuevos mínimos en la mayoría de los bancos.

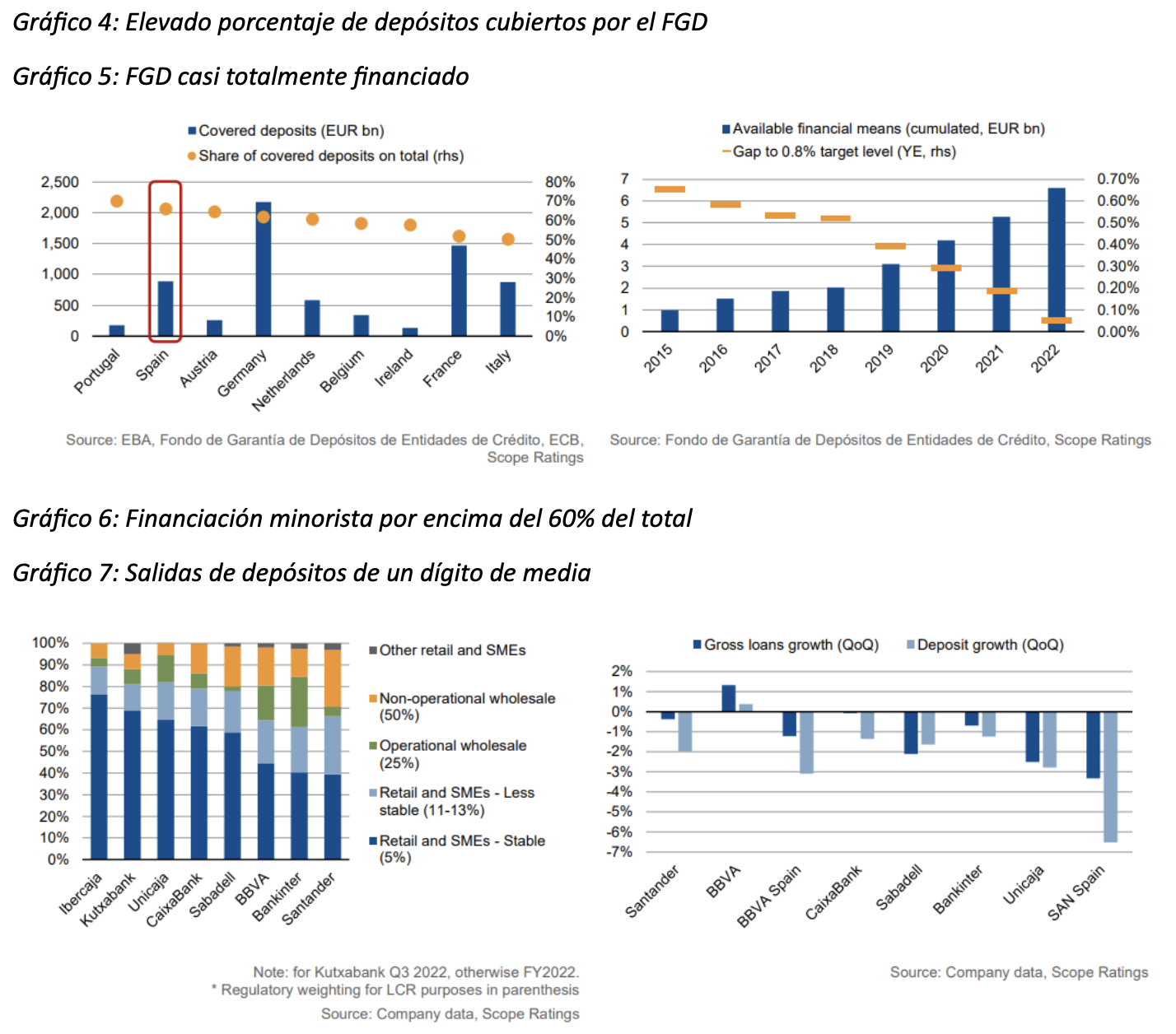

Aunque los costes de financiación han aumentado, los indicadores de liquidez se mantienen cómodamente por encima de los requisitos mínimos, incluso después de que los bancos españoles hayan reembolsado una parte sustancial de sus préstamos TLTRO, algunos antes de lo previsto. La financiación procede principalmente de los depósitos de clientes minoristas y PYMEs, y cerca del 70% de los depósitos admisibles están cubiertos por el fondo de garantía de depósitos. Aunque en el primer trimestre se registraron algunas salidas de depósitos, estas se vieron compensadas por una reducción prácticamente a la par de los préstamos brutos. El acceso al mercado de capitales demostró su resistencia en el primer trimestre: la emisión fue la más alta en tres años y en toda la estructura de capital.

La solidez de los beneficios no distribuidos, los efectos de valoración y unos activos ponderados por riesgo estables o en descenso respaldan las ratios de capital. Esperamos que las nuevas reducciones de los préstamos hipotecarios lleven a unas carteras de préstamos planas o en ligero descenso en 2023.

La última encuesta sobre préstamos correspondiente al primer trimestre de 2023 apunta a un endurecimiento generalizado de los criterios de concesión de créditos hipotecarios, empresariales y al consumo. La demanda de préstamos en el trimestre disminuyó en todos los segmentos y los bancos prevén que siga reduciéndose en el segundo trimestre, aunque en menor medida.

Sólidos resultados recurrentes, impulsados por la ampliación de los márgenes

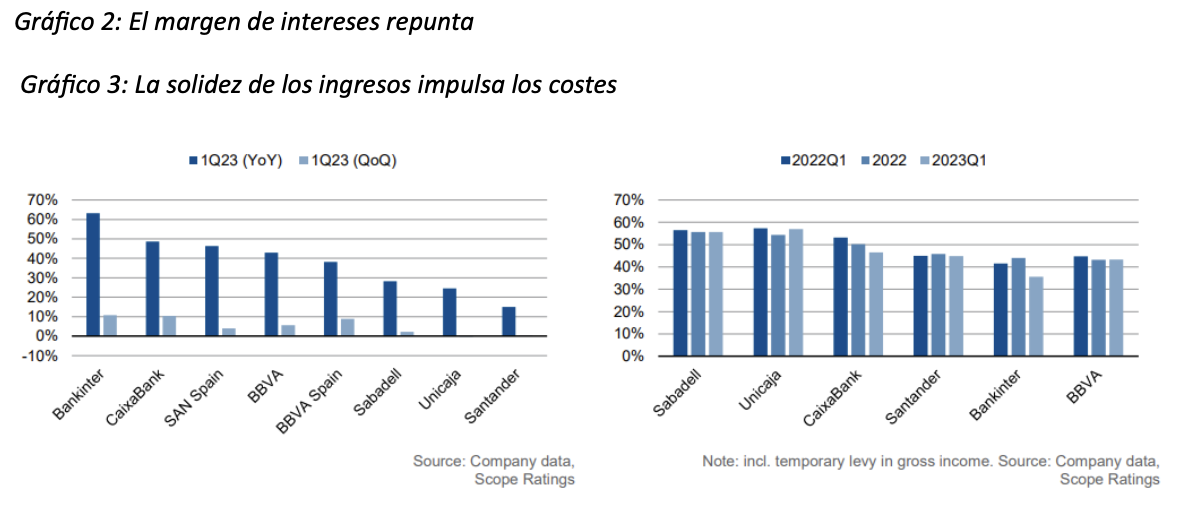

El margen de intermediación de la banca española ha sido fuerte en el primer trimestre, con un crecimiento interanual en torno al 40%, superando significativamente las previsiones para 2023 de la mayoría de los bancos. La ampliación de los márgenes de clientes, favorecida por la revalorización de los activos, y las bajas betas de los depósitos en una cartera de préstamos mayoritariamente plana impulsaron unos resultados muy sólidos. Las comisiones registraron un modesto crecimiento, principalmente en las operaciones fuera de España, por ejemplo, en BBVA, ya que las comisiones de gestión de activos nacionales siguen bajo presión.

La evolución de los ingresos de Santander en Europa y México compensó el entorno más difícil en EE.UU., Sudamérica y en el Digital Consumer Bank. Los mayores ingresos por trading contribuyeron de forma importante en el trimestre. Por el contrario, el buen comportamiento de BBVA en todas las geografías se vio empañado por los menores resultados por operaciones financieras, que afectaron sobre todo a los ingresos en España.

En el caso de las entidades de crédito domésticas, los gastos de explotación se mantuvieron estables con respecto al año anterior. En el Santander, el aumento de los costes se contuvo en torno al 11% (por debajo de la inflación compuesta). En BBVA, los gastos de explotación aumentaron un 25% interanual (en euros constantes). Esto se debió a la inflación fuera de España. En el primer trimestre, los bancos españoles soportaron todo el peso del impuesto extraordinario sobre los ingresos básicos a nivel nacional de 2022. Sin embargo, salvo Unicaja y BBVA España, todos los bancos compensaron el impacto de la tasa en los resultados netos.

Los indicadores de eficiencia se mantuvieron estables o mejoraron ligeramente, impulsados por el mejor comportamiento de los ingresos. El ratio de eficiencia de Bankinter mejoró hasta el 36% desde el 44% de 2022, ya que el aumento interanual de los ingresos del 25% eclipsó los incrementos de los costes de un solo dígito. El coste nacional del riesgo cayó en el primer trimestre y se mantuvo dentro de las previsiones de los bancos para el conjunto del año.

BBVA y Santander registraron algunos aumentos intertrimestrales de las provisiones para insolvencias: en su negocio Digital Consumer Bank y en Portugal para Santander; en México para BBVA. En ambos casos, el coste global del riesgo se situó en torno a 105 puntos básicos, en línea con sus respectivas previsiones para el conjunto del año.

La financiación y la liquidez mantienen su fortaleza a pesar de las salidas marginales de depósitos

Aunque todos los bancos cerraron el primer trimestre con depósitos en línea o por encima del nivel del año anterior, también registraron salidas netas de depósitos en el trimestre; la mayoría de las entidades financieras también contabilizaron un aumento de los productos de ahorro fuera de balance.

La financiación de los bancos españoles se basa principalmente en una sólida base de depósitos minoristas. A finales de 2022, el 66% de los depósitos de hogares y empresas estaban cubiertos por el seguro de depósitos, un índice de cobertura solo superado (en Europa) por Portugal (70%).

Las antiguas cajas de ahorros tienen la mayor cuota de depósitos estables minoristas, seguidas de Sabadell, con cerca del 80%. Bankinter, debido a su modelo de negocio, tiene una parte importante de depósitos mayoristas relacionados con actividades de compensación, custodia y gestión de efectivo, que se consideran menos vulnerables en periodos de tensión en los mercados. Santander y BBVA tienen bases de depósitos más diversificadas, pero los depósitos minoristas siguen representando más del 60%.

Los prestamistas nacionales han alcanzado el 0,75% del nivel objetivo del 0,8% de contribuciones a su Fondo de Garantía de Depósitos (FGD), que debe cumplirse íntegramente antes de julio de 2024. Suponiendo que no haya cambios en el sistema actual, 2023 será el último año de aportaciones sustanciales (1.500 millones de euros en 2022).

Los bancos españoles han reembolsado una parte importante de su financiación TLTRO (o toda en el caso de Ibercaja), adelantándose a sus homólogos de la eurozona. No obstante, las ratios de cobertura de liquidez se mantienen cómodamente por encima de los requisitos.

La presión sobre la remuneración de los depósitos sigue siendo limitada y, aunque las expectativas sobre las betas de los depósitos se mantienen sin cambios, una repercusión más lenta de lo esperado de la subida de los tipos dio lugar a una revisión al alza de las previsiones de ingresos netos para 2023 en Bankinter, BBVA y CaixaBank.

El crecimiento de los préstamos se mantiene en terreno negativo (a menudo impulsado por el desapalancamiento hipotecario), por lo que no hay indicios de presiones importantes sobre las ratios préstamos-depósitos, que en España se mantienen por debajo de la marca del 100%, en algunos casos de forma significativa.

El capital refleja una buena generación orgánica

Al no haber factores reguladores que afectaran a las ratios de capital este año, las ratios de solvencia en el primer trimestre se vieron respaldadas por una sólida formación orgánica de capital (sin impuestos bancarios ni distribuciones), un crecimiento de los APR entre tímido y negativo y efectos de valoración positivos.