Karsten Junius (J. Safra Sarasin Sustainable AM) | Gracias a las elevadas tasas de inflación y a la recuperación económica, las ratios deuda/PIB de la eurozona han disminuido significativamente en los dos últimos años. Simulamos cómo evolucionarían las ratios deuda/PIB si el BCE no forzara la reducción de las tasas de inflación hasta el 2% actual y, en su lugar, permitiera una evolución de la inflación estructuralmente más elevada. El efecto depende de cuánto sorprendería el BCE a los mercados, del vencimiento de la deuda existente y, por supuesto, también de las tasas de inflación futuras. Se observa que las ratios deuda/PIB se reducirían en 10 puntos porcentuales en un plazo de 10 años si la inflación se mantuviera en su nivel actual, en torno al 5%. Para reducir los niveles de deuda/PIB en 25 puntos porcentuales, necesitaríamos que la inflación se mantuviera en el 10% durante 10 años. Un simple aumento del objetivo de inflación del 2% al 3% sólo tendría efectos insignificantes. Por lo tanto, concluimos que no merece la pena cambiar el objetivo de inflación desde la perspectiva de la sostenibilidad de la deuda.

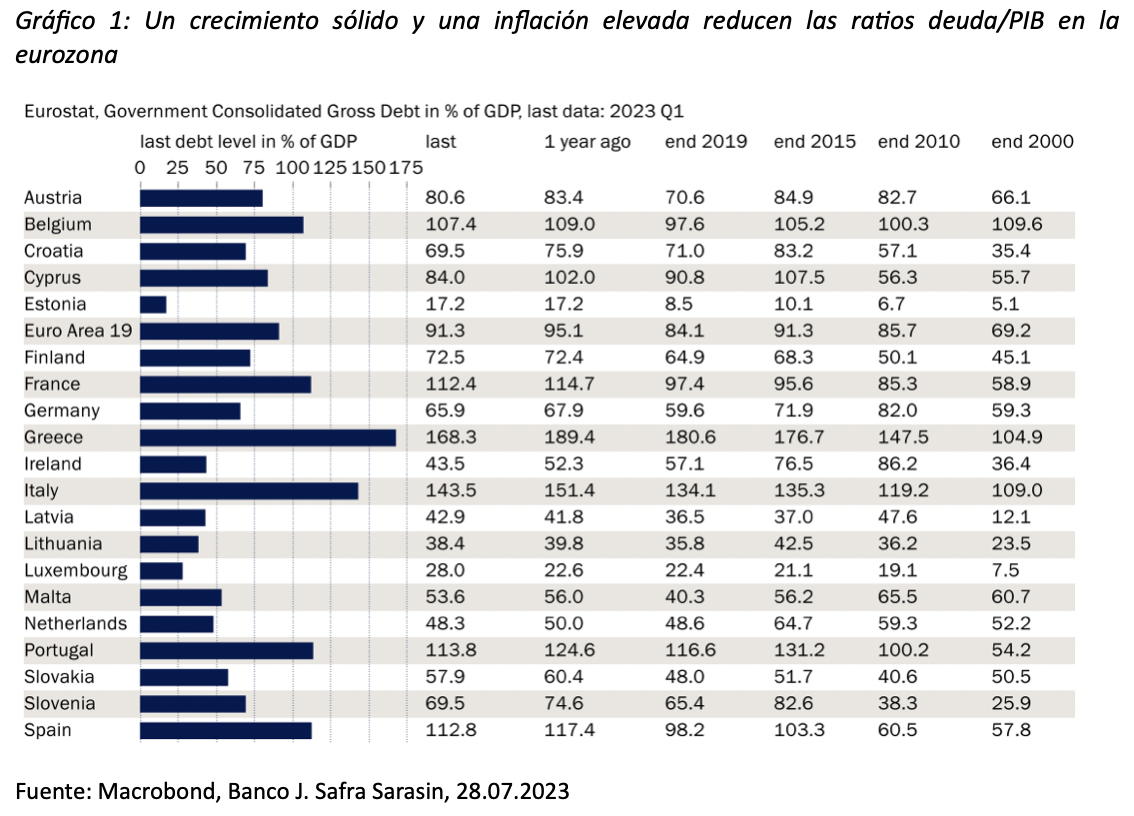

La inflación de la eurozona se situó en el 5,3% interanual en julio, superando así el objetivo del 2% del BCE por 25ª vez consecutiva. En nuestra opinión, es probable que la inflación tarde al menos hasta 2025 en volver a alcanzar su objetivo. Además de todas las desventajas que conlleva una mayor inflación, también erosiona los elevados niveles de deuda pública, sin duda, un acontecimiento bienvenido para cualquiera que no invirtiera en deuda pública. El descenso fue sustancial en algunos países, llegando a 21,4 puntos porcentuales en Grecia o 10,8 en Portugal sólo en el último año (gráfico 1). En el conjunto de la eurozona, la ratio de deuda ha bajado de 95,1 a 91,3 puntos porcentuales. Aunque en términos absolutos y en euros, la deuda soberana ha experimentado un nuevo aumento, la ratio ha bajado gracias a una tasa de crecimiento real del 2,9% y una tasa de inflación del 6,2% medida por el deflactor del PIB. En otras palabras, la inflación ha sido más decisiva que el crecimiento para reducir la deuda. Veamos si esto podría repetirse con el BCE simplemente fijando como objetivo una tasa de inflación superior al 2% habitual.

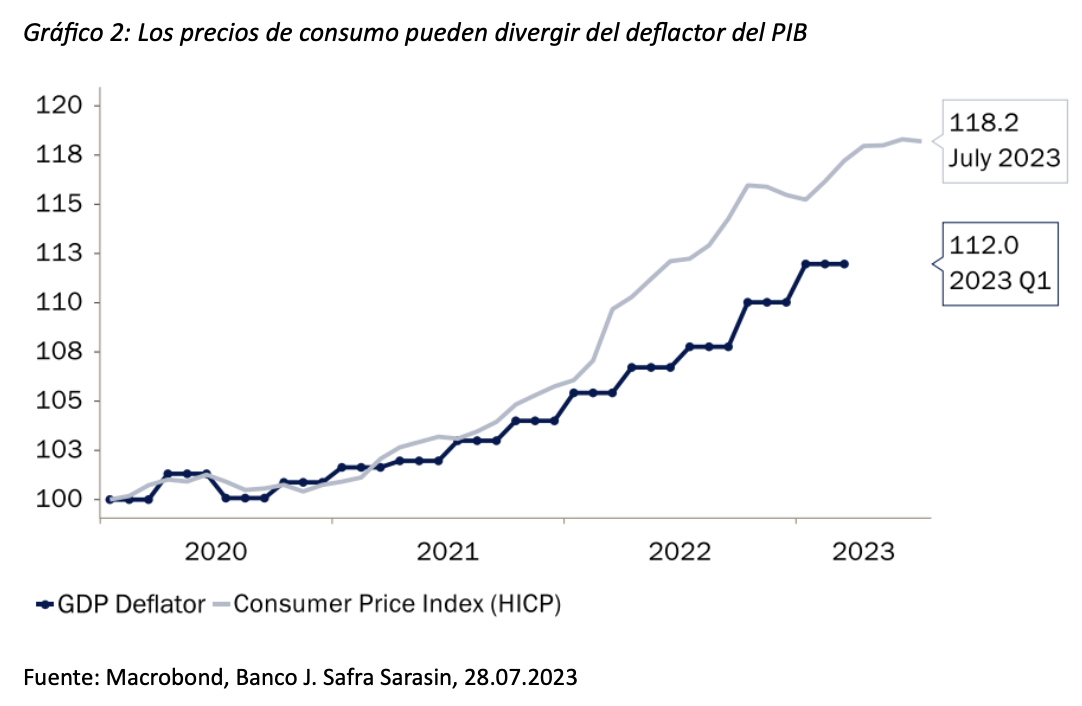

Lo primero que hay que tener en cuenta es que sólo la inflación creada internamente ayuda a reducir el coeficiente de deuda. Esto no ocurriría si los precios al consumo aumentaran como consecuencia de la subida de los precios de importación. Por lo tanto, es el deflactor del PIB el que cuenta y no el índice de precios al consumo. Como muestra el gráfico 2, los dos índices pueden divergir sustancialmente, como ocurrió en 2022 cuando los precios de la energía importada aumentaron tanto. Aparte de eso, es cierto que cuando la inflación sube, también lo hace la tasa de crecimiento del PIB nominal. Por sí solo, esto llevaría a ratios de deuda más bajos.

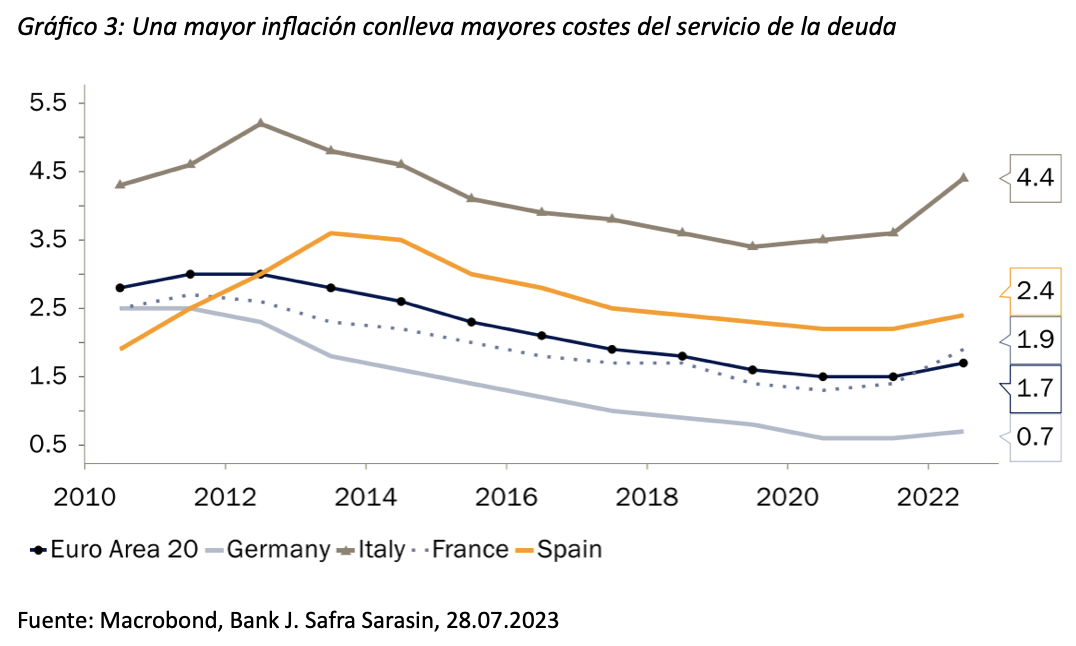

Sin embargo, cuanto más tiempo se mantenga la inflación por debajo del objetivo del banco central, o si se eleva el objetivo, más aumentarán las expectativas de inflación y los tipos del mercado de capitales. Así lo demuestra claramente la última tendencia alcista de los rendimientos de la deuda pública a 10 años en EE.UU. y Alemania, que se dispararon desde el 1,5% y el -0,2% a finales de 2021 hasta los niveles actuales del 4,0% y el 2,5%, respectivamente. Unos niveles de rendimiento más elevados empujan lenta pero inexorablemente al alza los costes del servicio de la deuda y, por tanto, aumentan los niveles de endeudamiento si el Gobierno no aplica otras medidas de austeridad (cuadro 3). La velocidad y la medida en que aumentan los costes del servicio de la deuda dependen de cómo afecten las mayores expectativas de inflación y los tipos del mercado de capitales a los tipos de interés medios de la deuda pública. El efecto de una subida de los tipos de mercado será más rápido para los gobiernos con bonos soberanos de vencimientos residuales más cortos, ya que tienen que sustituirlos por bonos de mayor rendimiento más rápidamente. De lo contrario, las ratios de deuda caerían normalmente en un periodo durante el cual el nuevo objetivo de inflación no está plenamente reflejado en los mercados.

Otro escenario que sería favorable en términos de sostenibilidad de la deuda sería que los inversores creyeran que un aumento de la inflación es sólo temporal. En consecuencia, las expectativas de inflación se mantendrían estables y no habría motivos para que subieran los tipos de interés. Sin embargo, esto no es realista a largo plazo. Además, un aumento duradero de las tasas de inflación por encima del objetivo actual del banco central muy probablemente alimentaría una incertidumbre generalizada sobre la inflación y haría subir, en consecuencia, las primas de riesgo. Concluimos que es la interacción entre la menor carga real de la deuda existente y los mayores costes futuros de su pago lo que determina el efecto de las tasas de inflación más elevadas sobre las ratios de deuda.

Hemos realizado una simulación de cómo cambiarían las ratios de deuda si los objetivos de inflación se incrementaran hasta niveles superiores al objetivo base del 2%. Para ello, utilizamos la fórmula general del gráfico 1 que describe formalmente cómo evolucionan los coeficientes de deuda en función del crecimiento del PIB real, la inflación, el rendimiento de los bonos y el saldo presupuestario de un país. Suponemos una ratio deuda/PIB inicial del 90%, un crecimiento potencial real y un tipo de interés real del 1%, y que el 12,5% de la deuda soberana tendría que refinanciarse cada año a los tipos de interés actuales. Esta situación es similar a la de la eurozona. Además, en aras de la simplicidad, suponemos que el presupuesto primario del Gobierno está equilibrado, lo que, por el contrario, no es el caso en la mayoría de los países (la Comisión Europea prevé un saldo primario para la eurozona del -1,4% del PIB para este año y del -0,6% para 2024). Además, suponemos que las primas de riesgo de inflación aumentan directa y proporcionalmente con tasas de inflación más elevadas, mientras que las expectativas de inflación se alinearán gradualmente con los nuevos objetivos de inflación en un plazo de dos años. En consecuencia, los bancos centrales conseguirían crear sorpresas en materia de inflación.

Los resultados de nuestra simulación muestran que las ratios de deuda soberana bajarían efectivamente en un contexto de tasas de inflación más elevadas. Sin embargo, una mayor inflación no es la panacea, al menos por tres razones:

- Es importante señalar que la reducción de la deuda a través de la inflación nunca sale gratis. Simplemente implica una redistribución a expensas de los prestamistas -que han confiado en unas tasas de inflación estables- y a favor de los prestatarios. En términos reales, el Estado gana tanto como pierden sus obligacionistas. Incluso si esto fuera políticamente deseable, plantea la cuestión de si los ahorradores podrían ser gravados de manera más eficiente a través de mayores ganancias de capital o impuestos de sucesiones en lugar de a través de tasas de inflación más altas, que también hacen sufrir a los menos ricos de la sociedad.

- Si se quiere evitar una inflación galopante, un aumento de la inflación sólo puede utilizarse una vez para reducir la deuda. De lo contrario, anclar firmemente las expectativas de inflación en un nivel más alto se haría más difícil, y unas primas de riesgo de inflación más altas vendrían a sumarse a unas expectativas de inflación más elevadas.

- Por último, el alcance de la reducción de la deuda es limitado. En nuestro ejemplo, el objetivo de inflación tendría que duplicarse para reducir la ratio deuda/PIB en 8 puntos porcentuales, y tendría que triplicarse para lograr una reducción de 15 puntos porcentuales en dicha ratio. Aunque la experiencia sugiere claramente que un modesto aumento de la inflación media tendría muy pocas repercusiones negativas en la economía real, esas repercusiones serían probablemente más graves si la inflación superara el 5%. A su vez, un menor crecimiento se traduciría en una menor recaudación fiscal y dificultaría al Estado el servicio de su deuda soberana.