Philipp Wass y Thomas Faeh (Scope Ratings) | La insolvencia de Signa Holding ha desestabilizado el mercado inmobiliario comercial europeo, pero los problemas de la empresa austriaca son un ejemplo bastante más generalizado que las típicas dificultades a las que se enfrenta el sector.

Signa, que tiene una exposición mayoritaria al comercio minorista y al sector inmobiliario, se ha enfrentado a más dificultades que la mayoría de las empresas pertenecientes a estos dos sectores.

Mientras que el segmento minorista está sufriendo cambios en el comportamiento de los consumidores que repercuten en las ventas y la rentabilidad, el inmobiliario necesita mucha liquidez para completar los proyectos de construcción y refinanciar la deuda, especialmente cuando los costes de financiación están subiendo y las valoraciones bajando. La compleja estructura corporativa y financiera de Signa ha hecho que los prestamistas se muestren reacios a proporcionar los fondos necesarios, lo que en última instancia pone a la compañía en un aprieto.

Las dificultades financieras de la división inmobiliaria de Signa y las posibles ventas de activos que tendrán que poner en marcha, probablemente con fuertes descuentos sobre su valor contable, no ayudarán en absoluto al ánimo del mercado. La reestructuración de su deuda bancaria implica pérdidas potenciales para los acreedores, entre ellos prestamistas austriacos, alemanes, italianos y suizos. Es probable que ahora se muestren más reacios a conceder préstamos a otros prestatarios del sector inmobiliario comercial, contribuyendo a endurecer las condiciones de financiación del sector.

El modelo de negocio de Signa es en cierta medida similar al de otras grandes empresas europeas de inversión inmobiliaria. Al combinar la promoción inmobiliaria con la inversión, estas sociedades pretenden ampliar su cartera productora de rentas a largo plazo y, al mismo tiempo, generar ingresos recurrentes para cubrir los costes de explotación.

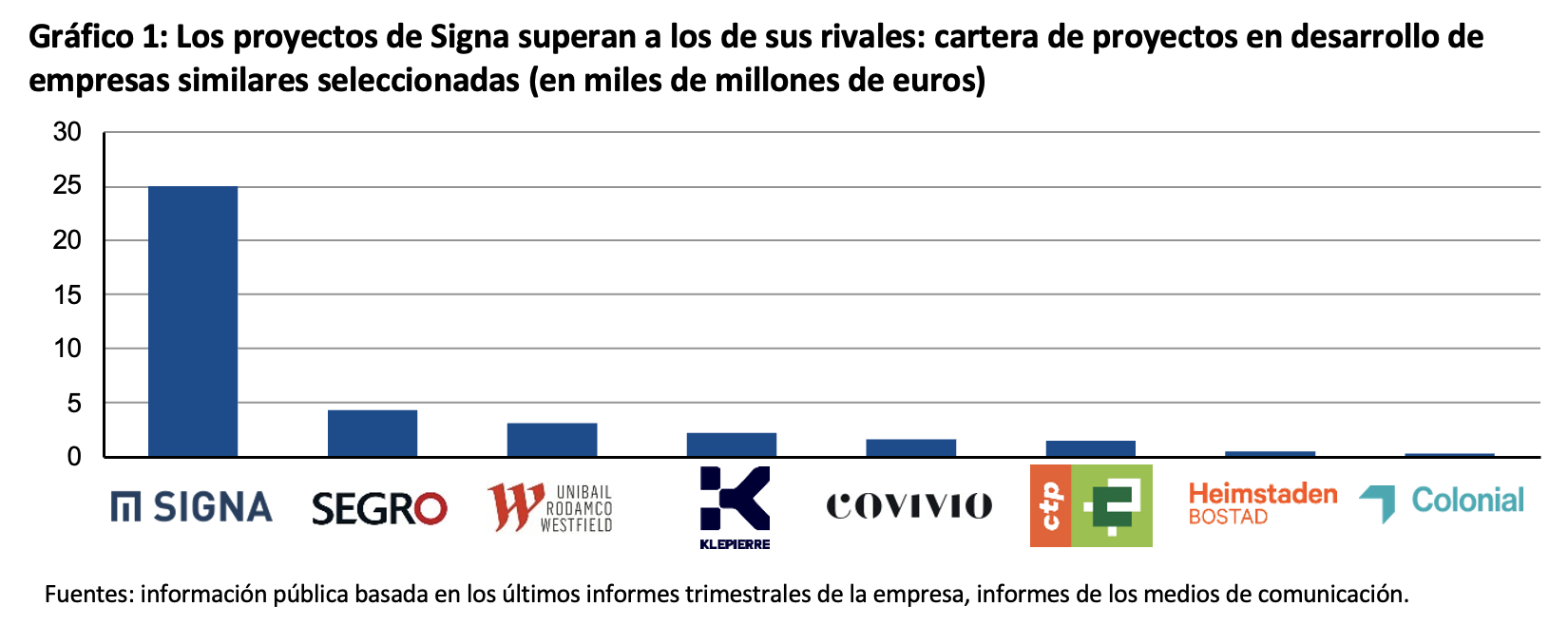

Sin embargo, Signa -a través de sus filiales Signa Prime Selection, Signa Development Selection, Signa RFR US Selection y Signa Luxury Hotels- ha demostrado ser un promotor inmobiliario especialmente ambicioso. Su cartera de proyectos está a punto de duplicar su actual valor bruto de activos, que asciende a 27.000 millones de euros. La cartera de proyectos de la empresa se encuentra entre las mayores de Europa y asciende a varios miles de millones de euros, en su mayoría a corto y medio plazo. Sin embargo, se ha visto afectada negativamente por el aumento de los costes de construcción, el incremento de los costes de financiación y el descenso de la demanda, tanto por parte de los inquilinos como de los inversores.

Signa destaca en un sector con una enorme cartera de proyectos en desarrollo y elevadas valoraciones

Como resultado, en un contexto de creciente incertidumbre sobre el valor sostenido de los activos, Signa tuvo que depender de la disponibilidad de financiación externa o de la venta de activos si quería asegurarse la liquidez necesaria para terminar la construcción de los proyectos ya en marcha y refinanciar la deuda que vencía.

La tarea ha resultado demasiado difícil. Por ello se suspendió la construcción de varios proyectos, entre ellos el de Elbtower, con unos costes de inversión totales de alrededor de 1.000 millones de euros. Cualquier venta de proyectos en desarrollo no finalizados supondrá pérdidas significativas no sólo para Signa, sino también para los prestamistas. Es probable que los bancos se muestren aún más reacios a financiar promociones inmobiliarias, lo que podría mermar aún más la liquidez en este segmento, especialmente en Alemania y Austria.

Además, la cartera inmobiliaria de Signa parecía sobrevalorada antes incluso de que el sector inmobiliario europeo se viera presionado este año por las subidas de los tipos de interés y un crecimiento económico más lento de lo previsto. Tomemos como ejemplo las propiedades de Signa Prime Selection, que estaban expuestas a una disminución de su valor razonable de alrededor de 1.100 millones de euros en 2022, lo que corresponde a un ajuste negativo de alrededor del 6%. El año pasado, el aumento de los rendimientos prime apuntaba a un descenso en torno al 20%, que aumentó a cerca del 25% a finales de junio de este año.

Los precios de los activos vendidos para pagar las deudas de Signa tendrán que reflejar esta sobrevaloración del 20-25%. Esto no implica necesariamente una venta forzosa, que arrastraría a la baja otras valoraciones. Los acreedores de Signa tratarán de recuperar la mayor parte posible de su dinero de una empresa cuyos inmuebles representan una pequeña fracción del mercado global, aunque sea propietaria de activos trofeo como Upper West, en el centro de Berlín.

Sensibilidad a los tipos de interés del sector europeo expuesto a la crisis actual

Los problemas de Signa subrayan la debilidad general del sector en el contexto de una recuperación modesta del crecimiento en la eurozona en 2024 ante la incertidumbre persistente y tipos de interés elevados.

En particular, la elevada sensibilidad de las empresas inmobiliarias a los tipos de interés ejerce presión sobre la cobertura de intereses, especialmente en el caso de aquellas con coberturas limitadas, como las compañías nórdicas y los promotores inmobiliarios, que tienen una elevada exposición a la deuda a tipo variable. Además, el aumento de los rendimientos ejerce una presión continua sobre las valoraciones inmobiliarias y limita la liquidez cuando la financiación externa no está totalmente disponible. Las inmobiliarias europeas se enfrentan a una deuda en el mercado de capitales de alrededor de 120.000 millones de euros con vencimiento en 2024-2026, lo que supone un aumento de alrededor del 75% en comparación con 2021-2023, de ahí el reto de refinanciación del sector. La caída de las valoraciones y los rendimientos de la deuda por debajo de los tipos de financiación actuales para algunas empresas limitan las opciones.

Sin duda, el modelo de negocio de Signa ha agravado múltiples tendencias adversas a las que se enfrenta el sector minorista e inmobiliario europeo. Aunque la experiencia de la compañía debería servir de guía a los inversores a la hora de evaluar el riesgo de otros emisores europeos individuales.

Por ejemplo, la británica Segro, que ocupa el segundo lugar entre las empresas europeas en cuanto al tamaño de su cartera de proyectos, tiene un bajo coeficiente de apalancamiento (LTV del 34% a finales de septiembre de 2023) y una sólida demanda de inmuebles logísticos (tasa de prealquiler del 64%). Por otra parte, SBB i Norden sufre problemas de liquidez. Las métricas crediticias de la inmobiliaria nórdica se están deteriorando en un contexto de preocupación por la gobernanza y la transparencia, a pesar de no tener una exposición significativa a proyectos en desarrollo.

La calidad del crédito, bajo presión pese a la esperanza de que el ciclo de tipos de interés haya tocado techo

El hecho de que la fase de subida de tipos de interés podría haber tocado techo es un motivo de optimismo para el sector, que se enfrenta a una recesión cíclica, mayores necesidades de liquidez y opciones de refinanciación caras o limitadas. Si se confirman estas previsiones con una pausa en las subidas de tipos por parte de los bancos centrales, las condiciones de financiación del sector podrían mejorar para la refinanciación y/o las nuevas operaciones.

Sin embargo, este alivio será limitado. Esperamos que la calidad crediticia del sector inmobiliario comercial se vea sometida a más presiones en los próximos meses, y que aumente el número de ventas de activos en dificultades, lo que provocará una revisión del precio de los inmuebles más antiguos que no cumplen los requisitos ESG, sobre todo en el sector de oficinas, a pesar de algunos indicios de que el mercado está tocando fondo en los segmentos industrial y minorista.