Banc Sabadell | Actualizamos estimaciones tras el acelerón reciente en las operaciones llevadas a cabo por Cellnex (CLNX) desde nuestra última actualización (mayo 2020) que ha producido cambios sustanciales:

(i) Tamaño: Cellnex ha doblado sus principales indicadores desde el número de torres hasta las c.120.000 (desde c.59.000 hace un año), pasando por el EBITDA y la caja generada, que también se han duplicado (RLFCF yield >6% desde 2022) y el backlog, que ahora asciende a 101.000 millones de euros (desde c.47.000 millones de euros).

(ii) Expansión del footprint añadiendo 4 nuevas regiones, CLNX está presente en 12 países europeos, incrementando su presencia en países en los que ya estaba (Reino Unido, Francia, Holanda…) facilitando la generación de sinergias a medio/largo plazo.

(iii) Fortalecimiento del balance gracias a dos ampliaciones de capital, una realizada en 2020 (4.000 millones de euros) y otra pendiente para marzo/abril 2021 de 7.000 millones de euros (c.30% de la capitalización) que deja unos ratios de apalancamiento < 5,3x desde 2022.

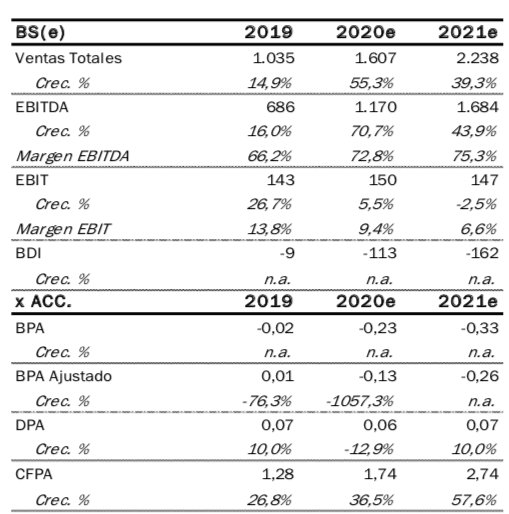

Con la inclusión de estas compras revisamos las ventas 2021 un +18,2% y el EBITDA 2021 un +22,2%. Para el 2022 (y en adelante) el impacto es algo mayor por la entrada sucesiva de las torres adquiridas (los cierres de las operaciones se producen a lo largo del 2021) y revisamos +65,2% y +77,6% en ventas y EBITDA respectivamente dejando una TACC’20-23e del +28,2% en ventas y del +32% en EBITDA (+35,5% en torres y -1,9% de Broadcasting por la renegociación a la baja en 2020). La comparativa con el consenso no es fiable puesto que este no ha incluido todas las operaciones.

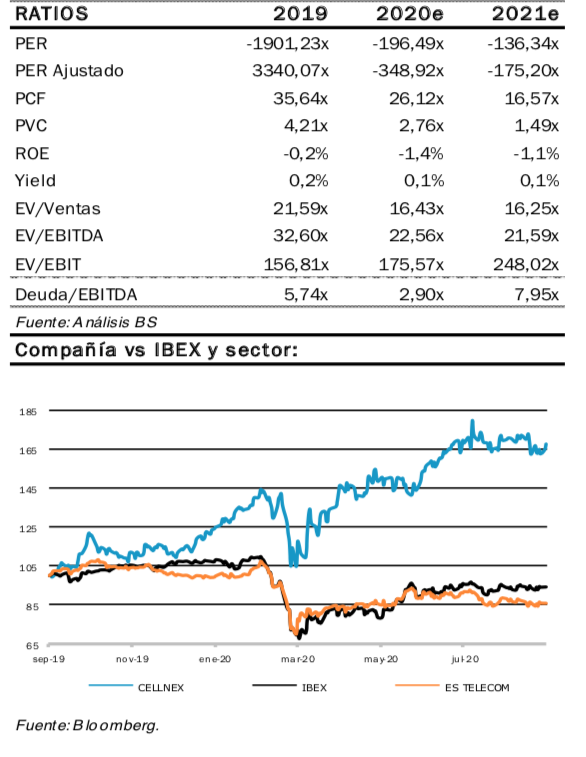

Respecto al ratio DFN/EBITDA vemos un pico en 2021 de 7,95x que no es muy representativo ya que se incluye el pago de los activos pero no su contribución a EBITDA. Más fiel a la realidad el fijarse en el ratio desde 2022, que asciende a 5,2x por debajo de las c.7x que permitirían las agencias de rating para mantener su condición de IG y es lo que permite acometer operaciones adicionales.

Con estas nuevas estimaciones, incluyendo la ampliación de capital de 7.000 millones de euros (c.31% capitalización) con un descuento vs precio de mercado del -30% y compras de torres adicionales por 11.000 millones de euros en c.18 meses (ajustándonos a su pipeline ofrecido de 18.000 millones de euros, menos las dos últimas operaciones de SFR y Holanda), asumimos sinergias del 15% (en EBITDA de las nuevas compras) y que se pagan múltiplos de 12x EV/EBITDA (vs 11,8x media de compras desde 2020 y vs 19,1x en 2021e de CLNX) llegamos a un nuevo Precio Objetivo post money de 59,7 euros/acción (+32% potencial), que incluye también el stake de Hutchison (27 millones acciones, c.5,5% stake). Reiteramos recomendación de Comprar.

El mal performance reciente de la acción (-7% en absoluto en 2021 y -20% desde noviembre 2020 vs -5% sector y +20% IBEX) creemos que refleja la cercanía de una ampliación de capital de gran tamaño y las incertidumbres sobre un posible incremento de competencia en Europa por el fortalecimiento de American Tower. Actualmente esta cotizando a 19x EV/EBITDA 2021e (vs 22x en máximos). Creemos que Cellnex sigue bien posicionada y su relación industrial a largo plazo con los clientes le confiere capacidad para seguir haciendo delivery, por lo que esperamos retome la senda alcista en bolsa.