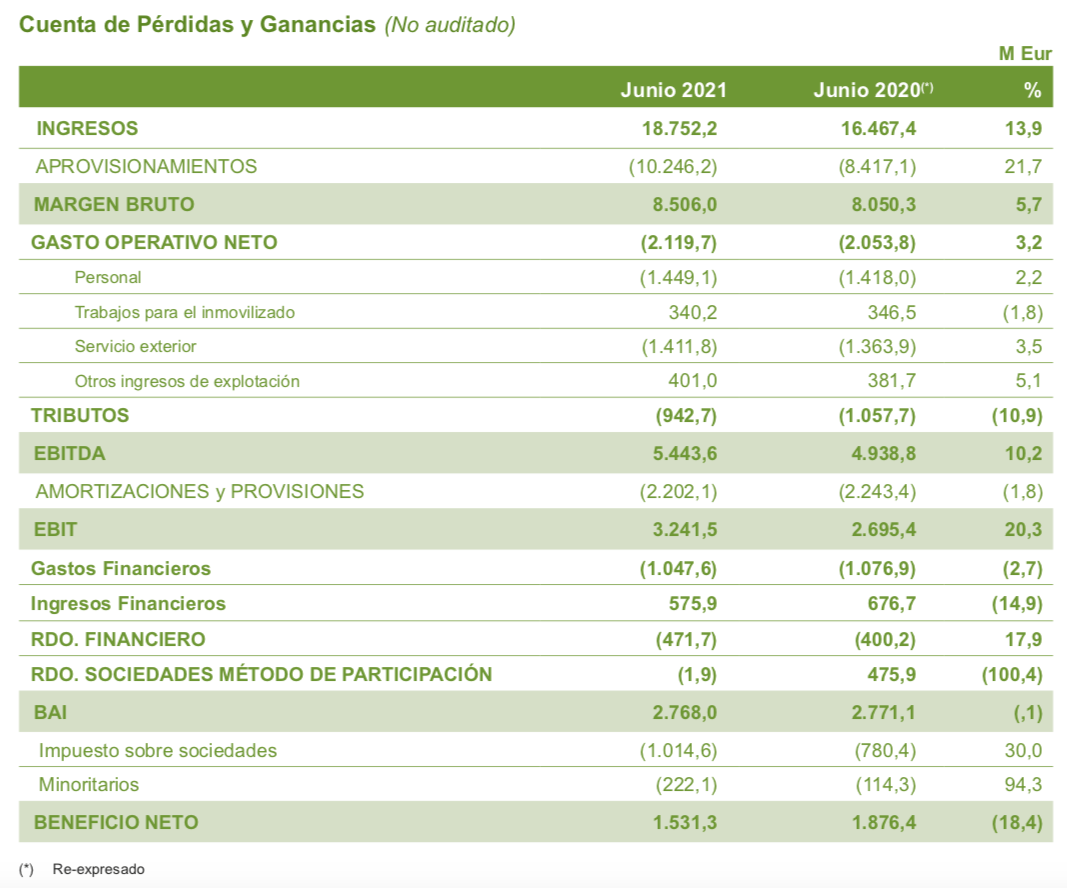

Bankinter | El beneficio neto de Iberdrola (IBE) alcanza los 1.531,3 millones en el primer semestre, con un descenso del 18,4% respecto al obtenido en el mismo periodo del año pasado, afectado tanto por el impacto en impuestos diferidos de Reino Unido como por la contabilización en 2020 de la plusvalía por la venta de la participación en Siemens Gamesa.

Principales cifras comparadas con el consenso de mercado. EBITDA 5.444 (+10,2%) vs 5.393M€ est; EBITDA Ajustado 5.287M€ (+3,8%); EBIT 3.241M€ (+20,3%) vs 3.237M€ est; BNA 1.531M€ (-18,4%) vs 1.530M€ est.; BNA Ajustado 1.844M€ (+8,4%) Fondos Generados por las Operaciones 4.246M€ (+7,8%); Deuda Neta 36.710M€ vs 35.142M€ en diciembre 2020.

Opinión del equipo de análisis de Bankinter:

Buenos resultados de Iberdrola, que superan ligeramente las estimaciones del consenso de mercado a nivel operativo. Por el lado positivo: (i) fuerte crecimiento en renovables (EBITDA +63%) gracias a nueva capacidad (+8,7%), mayor factor de carga (26% vs 24%) y un mayor precio medio de venta en el periodo. Impacto positivo de la abolición de la retroactividad del canón hidroeléctrico; (ii) subida de tarifas en redes en EEUU y Brasil, (iii) mejoras en eficiencia, (iv) menor coste de la deuda.

Estos factores superan el impacto negativo de menores márgenes en comercialización, recorte en el retorno regulado en redes de distribución en España, menor demanda y la depreciación del real brasileño y el dólar frente al euro.

El BNA reportado se reduce un 18% afectado por factores no recurrentes. En 1S20 Iberdrola a registró plusvalías por la venta de la participación en Siemens Gamesa. En 1S 21 los resultados extraordinarios incluyen la reversión del canon eléctrico y el impacto negativo del incremento de la tasa fiscal en Reino Unido. El BNA ajustado sube un 8.4%.

Los principales focos de atención en la conferencia de resultados de hoy (9:30h) serán el impacto de la posible eliminación de la sobre retribución (conocida como “beneficios caídos del cielo”) que reciben las nucleares, hidráulicas y eólicas anteriores a 2005, y la actualización sobre las guías del equipo gestor para 2021 y sobre la cartera y las oportunidades de crecimiento en renovables.

En cuanto a la recomendación, mantenemos nuestra visión de Neutral. Tras un buen año 2020 -la acción subió un +28% vs -5% del ES-50-, 2021 está siendo más desfavorable. Los motivos: (i) riesgo regulatorio (posible eliminación de los beneficios caídos del cielo); (ii) incertidumbre reputacional (consideración de investigados de algunos miembros del equipo gestor en el «caso Villarejo» que podría afectar a la presencia de Iberdrola en las carteras ESG); (iii) Rotación sectorial hacia sectores más ligados al ciclo. Una vez se resuelvan las incertidumbres que pesan actualmente sobre la acción, volveremos a revisar la recomendación. Iberdrola es un valor que nos gusta con una perspectiva de medio /largo plazo. El grupo es un ganador en el proceso de mayor electrificación y rápida descarbonización al que se enfrenta el nuevo modelo energético. Su posicionamiento en renovables y en redes, la diversificación geográfica y una sólida estructura financiera le permite capturar las oportunidades en el nuevo escenario de transición energética.

Iberdrola (Neutral; Precio Objetivo: 11,70€; Cierre: 10,14€; Var. Día: +0,10%; Var. 2021:-10,21%)