Renta 4 | Acerinox (ACX) publicará los resultados correspondientes al 1T24 el próximo 25 de abril antes de apertura de mercado (webcast 10:00 CET) en los que esperamos unas cifras que se situarán en línea con el guidance dado por la compañía de un EBITDA ligeramente superior al del 4T23 (96 mln eur). Dicho esto, esperamos un EBITDA en el 1T24 de 107 mln eur (111 mln eur consenso) que muestren la debilidad de los precios en Europa y Asia y el impacto de la huelga en Acerinox Europa.

De los resultados esperamos: 1) Volúmenes de acero inoxidable a la baja: afectados todavía por el entorno geopolítico y macroeconómico, principalmente en Europa. 2) Inventarios normalizados: el comportamiento estable de los precios del níquel en el trimestre y la debilidad de la demanda en Europa nos lleva a estimar que no se ha producido restocaje en el 1T24 y que no se verá hasta el 2T. 3) Desfavorable evolución en Europa: por la huelga en la planta de Acerinox Europa y por precios base todavía en niveles muy bajo. 4) NAS y VDM seguirán siendo los motores del grupo: aportarán más del 100% del EBITDA del trimestre, al estimar el resto de las divisiones en negativo.

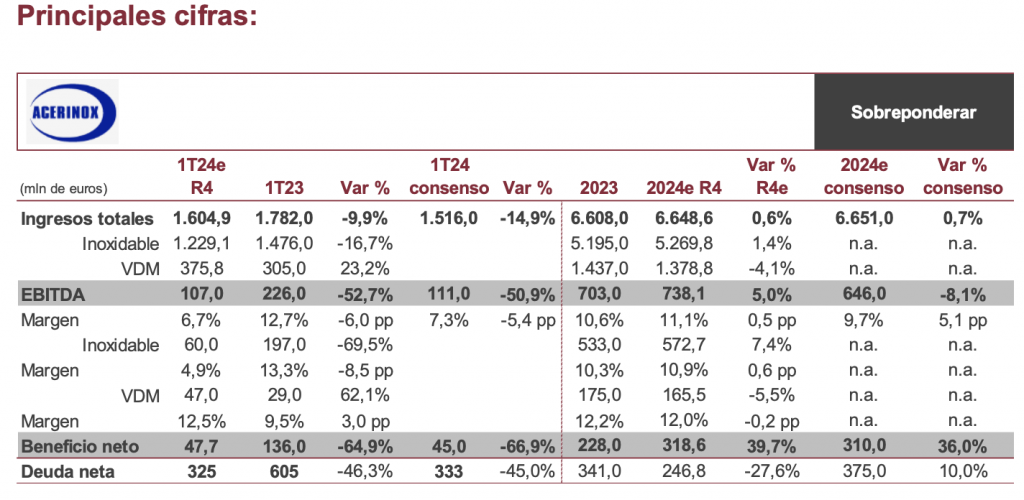

Previo de resultados 1T24: 1) Ventas: esperamos una caída de las ventas vs. 1T23 del -9,9% hasta 1.604,9 mln eur (1.516 mln eur consenso) como consecuencia de menores volúmenes de ventas y precios en niveles muy bajo en Europa y Asia. 2) EBITDA: anticipamos una caída del – 52,3% vs. 1T23 hasta 107 mln eur (111 mln eur consenso y 96 mln eur 4T23) por los motivos comentados en el punto anterior. 3) Deuda neta: estimamos un descenso de la deuda neta hasta 325 mln eur (333 mln eur consenso) vs. 341 mln eur de cierre de 2023 por reducción del circulante por menor actividad.

Debemos estar atentos a: 1) Evolución esperada de los precios, principalmente en Europa, en niveles mínimos, y en Estados Unidos por el elevado diferencial con Asia y Europa. 2) Guidance 2T24 que esperamos se fije en una ligera mejora con respecto a la cifra del 1T24. 3) Estado de la huelga en Acerinox Europa.

Conclusión: resultados que deberían estar en línea con el guidance por lo que no esperamos tengan impacto relevante en cotización. Desde R4 prevemos que 2024 podría sorprender al mercado gracias principalmente a un comportamiento positivo estable de NAS y VDM que, junto a una mejora de Acerinox Europa y Columbus, estimamos no ha recogido todavía en estimaciones el consenso del mercado. Sobreponderar (P.O. 15,0 eur/acción).