Alphavalue | A través de adquisiciones, Banco de Sabadell se ha transformado de un grupo regional centrado en las PYMES catalanas a uno de carácter multirregional, más diversificado con la adquisición de CAM, mejorando significativamente su presencia en el mercado español con una cuota de mercado de alrededor del 8% en préstamos y depósitos. La entidad financiera disfruta ahora de posiciones especialmente sólidas en las comunidades de Asturias, Andalucía, Valencia, Murcia y Alicante. Sin embargo, Sabadell perdió el tercer cajón del podio de los bancos en activos gestionados en España tras la adquisición de Bankiapor CAIXABANK (reducir, objetivo 2,69 € +).

El anterior equipo directivo del banco mostró cierta incomodidad con la posición nacional del grupo como lo confirmó la adquisición de TSB en Reino Unido, que cuadruplicó la participación de los activos extranjeros a alrededor del 20%. Lamentablemente, la integración tecnológica de la entidad financiera británica se convirtió en una pesadilla. El caótico traspaso de TSB a la plataforma de Sabadell, ha repercutido, entre otras cosas, en la justificación para poder acometer nuevas adquisiciones con el fin de hacer crecer el negocio en Reino Unido y alcanzar un tamaño crítico. Sus fallidas conversaciones para una potencial fusión con BBVA (añadir, objetivo 5,62 € ++) confirmaron que la posición autónoma del grupo se ha vuelto insostenible en un mundo digitalizado y más concentrado. Nuestros analistas sospechan que el recién nombrado management, tras el fracaso de las negociaciones con el banco vasco, se sentirá más libre para acometer posibles fusiones. El baile puede no haber terminado.

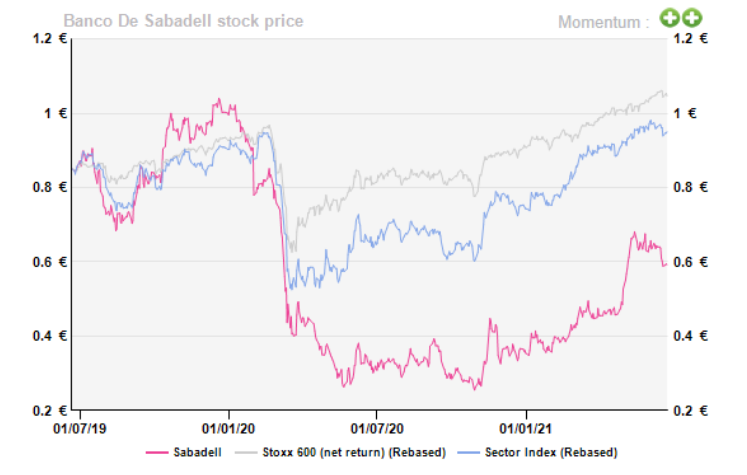

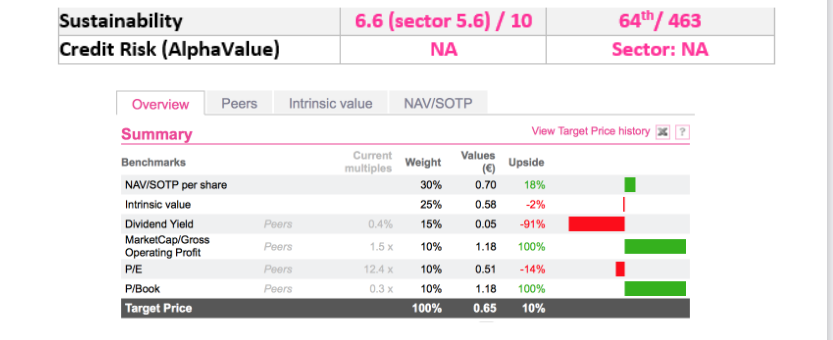

Con unas subidas del +67% YTD, Sabadell tiene la mejor evolución, y por un amplio margen, de todas las entidades financieras cubiertas por AlphaValue. Nuestro precio objetivo medio ponderado arroja actualmente un modesto potencial alcista del +9,92%, en línea con el upside medio del sector. Sin embargo, vale la pena señalar que la valoración está deprimida por la recuperación muy lenta de la distribución de dividendos. Las valoraciones de nuestros analistas se asientan en previsiones de beneficios más bien conservadoras. Por último, pero no menos importante, no intentan captar ninguna prima de adquisición, mientras que Sabadell sigue siendo, sin lugar a dudas, un candidato atractivo para una potencial fusión.