Renta 4 | Acerinox (ACX) ha comunicado a la CNMV el cese de las conversaciones preliminares con Aperam para estudiar una posible operación corporativa.

La rápida comunicación dando por terminadas las conversaciones, tras la confirmación del inicio de éstas el pasado viernes, nos lleva a barajar que la operación corporativa que se estaba analizando no era una fusión entre ambas compañías, sino que podría ser una OPA de Aperam sobre Acerinox y que el posible precio ofrecido no hubiese convencido al consejo y haber sido la causa del cese de las conversaciones.

Tras el cese de las conversaciones por unanimidad por parte del consejo de Acerinox, no descartamos que Aperam pudiera decantarse por lanzar una OPA hostil sobre Acerinox, opción ya utilizada en el pasado por la familia Mittal para hacerse con Arcelor en 2006. Cabe recordar que el proceso de la OPA de Mittal sobre Arcelor fue bastante tortuoso y que, tras varios movimientos para frenar la operación, una mejora en el precio de la oferta y otros acuerdos, consiguió finalmente el visto bueno por parte del consejo.

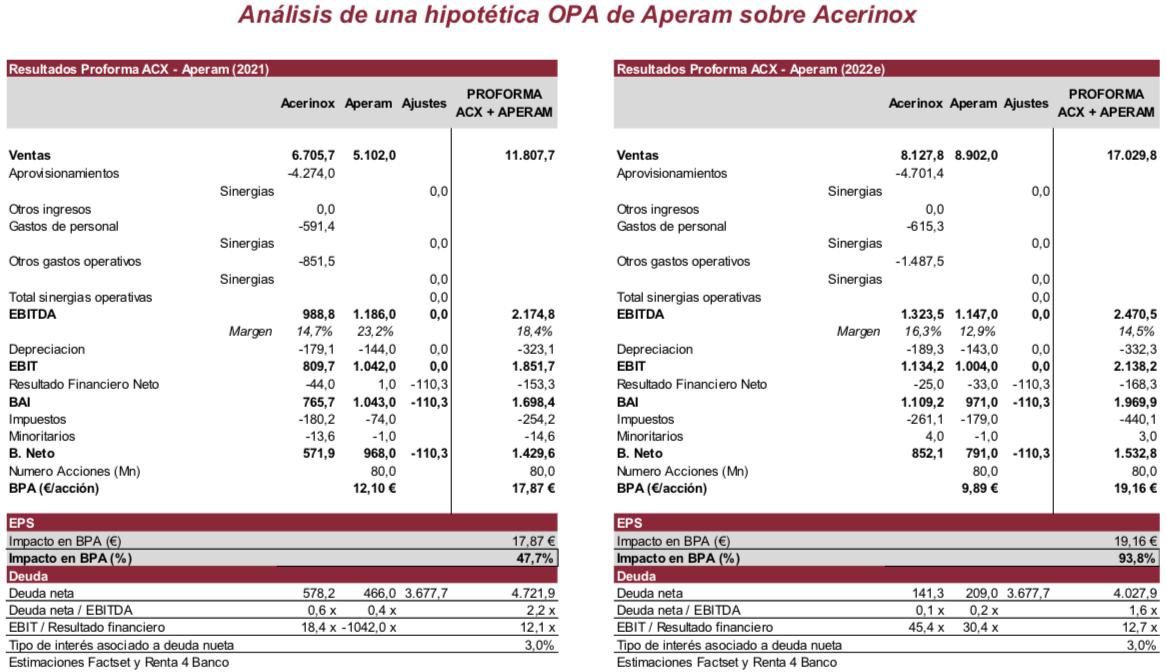

¿Tiene sentido la operación? Desde nuestro punto de vista tendría sentido estratégico al crearse el 1o/2o mayor grupo mundial de acero inoxidable, más diversificado en términos de producto, complementación geográfica (líder en Europa, Estados Unidos y Brasil con presencia en Sudáfrica y Malasia) y con un importante potencial de generación de sinergias (ventas, compras, comerciales, servicios centrales…). Desde un punto de vista financiero, como vemos a continuación, si asumimos una prima del 20%, equivalente a valorar Acerinox en 3.678 mln eur (14,16 eur/acción), la operación sería positiva para Aperam en términos de BPA, sin tener en cuenta sinergias potenciales, en alrededor de un 50% (cifras 2021 para ambas compañías). Si tomamos como referencia las cifras estimadas para 2022 (Aperam consenso de mercado y Acerinox estimaciones R4) el impacto en BPA se elevaría a alrededor de un 90%.

¿Podría hacer frente Aperam a la operación?. Como vemos en los cuadros anteriores, asumiendo que la OPA se pagara al 100% en efectivo y un tipo de financiación del 3,0%, el ratio deuda neta sobre EBITDA22e proforma se situaría en 1,6x, por lo que la operación sería viable desde un punto de vista financiero. En cualquier caso, no descartamos que parte del pago pudiera realizarse mediante intercambio de acciones, aunque no creemos que sea una buena opción para conseguir el visto bueno por parte del consejo.

Principales accionistas de Acerinox: Corporación Financiera Alba con un 17,8%, seguido de Daniel Bravo con 5,0% e IDC (Industrial Development Corporation) con un 3,0%. Este último es un organismo del gobierno sudafricano que entró en la compañía en el momento de la compra de Columbus en 2001. Estimamos que el precio medio de entrada de Corporación Financiera Alba, una vez descontados los dividendos cobrados, está claramente por debajo de los precios actuales de cotización, al igual que el porcentaje de Daniel Bravo (comprado entre 2020 y 2021). Por su parte IDC, entró en Acerinox a un precio de 10 eur/acción en 2001, que restando los dividendos cobrados, el precio se situaría entre 2/3 eur/acción.

En conclusión, consideramos que todavía no se ha dicho la última palabra en relación a esta hipotética operación corporativa, no descartando que finalmente termine en una OPA hostil de Aperam sobre Acerinox. Dicho esto, esta opción podría afectar positivamente a la cotización y apoyar nuestra visión ya, por sí sola, positiva en Acerinox, justificada en el buen momento del sector que se está traduciendo en una fuerte mejora de la demanda y de los precios de venta. Todo ello, unido al control de las importaciones asiáticas tanto por parte de USA como de Europa, permitirán a Acerinox volver a registrar resultados históricos en 2022 y anunciar un nuevo programa de recompra de acciones.

Reiteramos recomendación de SOBREPONDERAR Acerinox con precio objetivo de 19,7eur/acción.