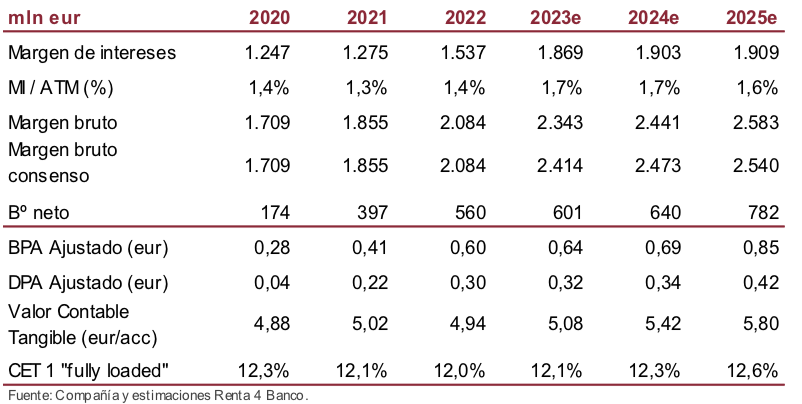

Renta 4 | Margen de intereses +20% i.a. en 2022, en un año de menos a más, y comisiones netas planas (+9% i.a en términos homogéneos), han permitido una mejora de la eficiencia (44% vs 46% en 2021) con los gastos de explotación c.+8% i.a. A esto se suman menores provisiones, de crédito (c.-4% i.a.) y resto de provisiones (-41% i.a.), lo que se traduce en un beneficio neto de 560 mln de eur (+28% i.a. en comparativa homogénea).

2023. Ingresos sólidos compensarán aumento de gastos y provisiones.

El entorno de subidas de tipos aporta visibilidad a la evolución del margen de intereses donde estimamos un avance del +22% i.a. (vs +9% i.a. R4e anterior y guía >+20% i.a.) y del +4% en comisiones 2023 R4e (vs – 2% i.a estimación anterior y guía de crecimiento a un dígito medio). Para los gastos de explotación asumimos un incremento c.7% i.a. 2023 R4e (vs +4% i.a. estimación anterior y guía de crecimiento inferior al ritmo del margen bruto). Esto contrasta con un margen bruto +12% i.a. 2023 R4e (+17% i.a sin impacto impuesto a la banca), afianzando la mejora de la eficiencia hasta niveles c.42% 2023 R4e (vs 44% 2022). Las provisiones de crédito esperamos que aumenten +31% i.a., lo que equivale a un coste de riesgo de 40 pbs (vs 45 pbs estimación anterior y en línea con la guía), sin perder de vista el riesgo de posibles deterioros adicionales.

Valoración

La revisión al alza del margen de intereses recoge la recuperación del Euribor así como una evolución positiva de los volúmenes (+4% crédito bruto vs guía crecimiento a un dígito medio). Una generación de beneficio neto sólida, a pesar del impuesto a la banca, que permitirá mantener unos niveles de solvencia y RoTE 2023e elevados, CET 1 “fully loaded” 12,1% y 13,2% 2023 R4e respectivamente. Unos múltiplos por encima de comparables, la falta de mejora de la política de dividendos a pesar de su capacidad y un crecimiento alineado con el sector entendemos explica su peor comportamiento en el año que consideramos no está justificado, en una entidad con un modelo diferenciado, más diversificado y estable.

Conclusión: Subimos recomendación a Sobreponderar (desde Mantener) y Precio Objetivo hasta 8,14 eur/acc (desde 6,63 eur/acc).Alcanzamos un Precio Objetivo para Bankinter de 8,14 eur/acc aplicando el método de valoración de suma de partes del negocio bancario y la participación de LDA.