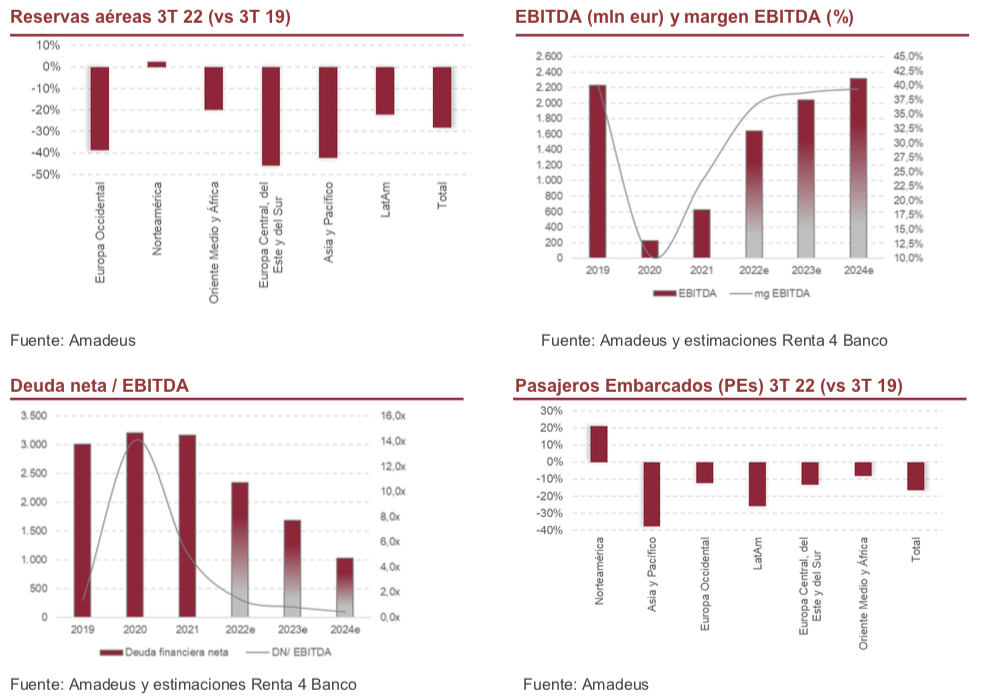

Renta 4 | Las cifras de 3T han consolidado la tendencia hacia la recuperación de los niveles de 2019. El descenso de los ingresos se aproxima hacia un dígito: -13% vs 3T 19 (-17% en 2T), el EBITDA: -20%, también mejora, +4 pp vs 2T (ex ayudas del gobierno alemán). Esta recuperación, no obstante, se ha visto frenada por las disrupciones en los aeropuertos en Europa y las restricciones a viajar en Asia.

Continúa la recuperación en 4T, a un ritmo lento

Las reservas muestran una leve mejora en octubre (excluyendo el impacto negativo del calendario), al igual que los datos de Pasajeros Embarcados si bien los precios unitarios se mantienen bien por encima de los niveles de 2019. Destacamos, además, que la demanda no está dando síntomas de debilidad. Esperamos que Amadeus cierre 2022e con ingresos -19% y EBITDA -26% vs 2019, con una mejora destacada desde 2T (impacto negativo de Ómicron en enero y febrero).

Deterioro macro previsto en 2023e. Impacto incierto en el sector aéreo

El entorno macro más complicado debería afectar a un sector tan sensible al ciclo como el de transporte aéreo. En nuestra opinión, la recuperación seguirá adelante aunque a un ritmo más lento. Hemos revisado a la baja nuestras previsiones de las principales magnitudes. Consideramos que Amadeus recuperará el nivel de 2019 en 2024e (antes 2023e).

Opciones interesantes tras el desapalancamiento previsto

Calculamos que Amadeus lleve el múltiplo deuda neta/EBITDA a mínimos de su rango histórico en 2023e. Esperamos que retome el pago del dividendo en julio (previa aprobación de la JGA) y consideramos que podría llevar a cabo una recompra de acciones (compensar la emisión de títulos de mayo 2020 sería muy bien recibido). Aparte, el mercado podría dar oportunidades para realizar operaciones corporativas tras más de dos años sin realizar adquisiciones.

Conclusión: Mantener Precio Objetivo 58,5 eur/acción (vs 63,50 eur/acción anterior).

Revisamos a la baja nuestras previsiones para tener en cuenta un entorno macro más complicado. El reciente repunte de los títulos limita su potencial. Revisamos a la baja la recomendación de Sobreponderar a Mantener y el P.O. 58,5 eur (vs 63,50 eur/acción anterior).