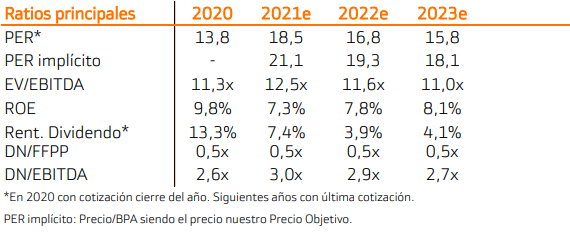

Bankinter | Revisamos nuestra recomendación de la empresa de alimentación española, Ebro Foods (EBRO), hasta Neutral desde Comprar y revisamos nuestro precio objetivo hasta 19,7 vs 19,9 estimado preliminar el día de la presentación de resultados.

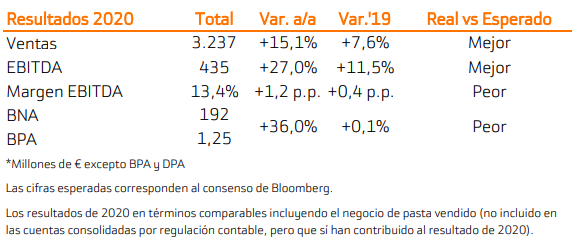

Las ventas de 2020 baten expectativas y los márgenes aceleran gracias al impulso de la COVID-19 sobre el consumo doméstico. El Grupo ha cerrado la venta de parte de su negocio de pasta en Norteamérica y esto le ha permitido pagar un dividendo extraordinario de 1,94 eur/acc.

Pero revisamos a la baja nuestras perspectivas sobre la Compañía por (i) la normalización del consumo doméstico, (ii) desaceleración de márgenes, (iii) ausencia de los ingresos de los negocios vendidos en 2020 y (iv) el aumento de la TIR aplicada en el descuento de flujos. El Grupo mantendrá su atractivo como valor defensivo, con ingresos relativamente estables y dividendo recurrente. Pero con potencial limitado respecto a 2020.

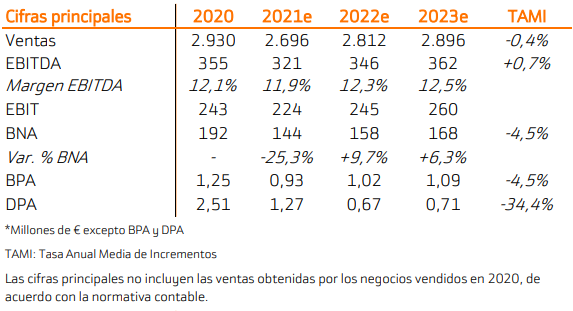

1. Los resultados de 2020 presentados el 25 de febrero fueron extraordinariamente buenos. Las ventas batieron expectativas gracias al aumento del consumo doméstico. Los márgenes también aceleraron por el aumento de volumen vendido (diluye los costes fijos por unidad vendida) y ausencia de promociones en los puntos de venta (p. ej. 3×2).

2. El Grupo ha cerrado en 2020 la venta de parte de su negocio de pasta seca en Norteamérica (otra parte aún pendiente y prevista para 2021). Esta desinversión de 310M€ le ha permitido repartir un dividendo extraordinario de 1,94 eur/acc., que sumado al dividendo ordinario equivale a 2,51 eur/acc. (13% de rentabilidad sobre precio de cierre de 2020).

3. Pero estimamos que los resultados de 2021 perderán impulso y por eso revisamos a la baja nuestra recomendación y precio objetivo. Los factores más importantes de esta revisión son:

(i) El consumo doméstico desacelerará respecto a 2020 porque el ocio y la hostelería se reactivará gracias a las campañas de vacunación.

(ii) Los márgenes se normalizarán por la reducción del volumen vendido, recuperación de promociones y aumento del coste de materias primas.

(iii) Los ingresos se reducirán por la parte del negocio vendido en 2020. Hasta el momento de venta, estos negocios aportaron en 2020 ingresos por 340 M€ aproximadamente (-10% sobre ventas totales). También estimamos que este año venderán el negocio pendiente de venta (Ronzoni). El valor aproximado será de 90 M€ y, de la misma forma que en las ventas anteriores, casi el 100% de la venta será destinada al pago de un dividendo extraordinario de 0,58 eur/acc. Dividendo total estimado en 2021 de 1,27 eur/acc. (7,4% rentabilidad total estimada).

(iv) La estrategia del Grupo está enfocada en el desarrollo de productos premium. Pensamos que a largo plazo es la dirección correcta porque le permitirá aumentar márgenes gracias a productos diferenciados respecto a la materia prima «básica» (por ejemplo, arroz elaborado/aromatizado vs arroz crudo empaquetado). Pero estimamos que durante 2021 este enfoque apenas impulsará sus resultados porque la tendencia al ahorro aún seguirá siendo elevada y los productos básicos aún tendrán más demanda que su alternativa premium.

Esta moderación de perspectivas sobre el Grupo no significa en ningún caso un problema estructural. Sino la consecuencia inevitable de la normalización del consumo tras el impacto y recuperación de la COVID-19. Pensamos que la Compañía sigue teniendo atractivo para mantener en cartera y aportar sesgo defensivo, gracias a sus ingresos relativamente estables y dividendo históricamente recurrente