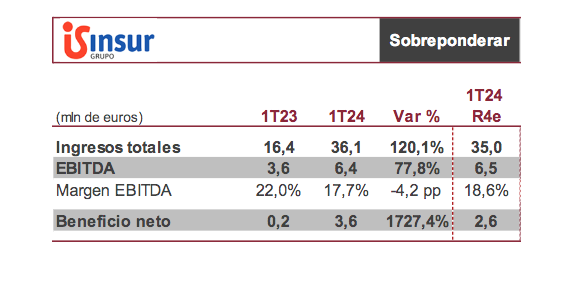

Renta 4 | La compañía ha presentado unos resultados correspondientes a 1T24 con unas sólidas cifras, tal y como cabía esperar, ante el comienzo de las entregas de las promociones en Madrid cuya entrega se retrasó a durante 2023. En este sentido, el mix de promociones entregadas ha impulsado el ASP de las 69 entregas (vs 57 viviendas entregadas en 1T23 y vs 70 R4e; 18 propias y 51 de JVs) a las que ha procedido el Grupo en 1T24, hasta situarse en 461,1k eur/unidad (vs 251,8k eur/unidad en 1T23 y vs 450k eur/unidad R4e). Con ello, y junto al sólido incremento del negocio de construcción (que más que duplica la cifra de 1T23, ante los niveles máximos de actividad en los que se encuentra actualmente el Grupo), los ingresos totales de Inmobiliaria del Sur se sitúan en 36,1 mln eur en 1T24 (vs 16,4 mln eur en 1T23).

Respecto al negocio patrimonial, cabe destacar la mejora de +1,0p.p. de la ocupación vs cierre de 2023 (hasta el 88,7% a 1T24) junto a un incremento de la renta anualizada de 0,4 mln eur.

Respecto a márgenes, el margen bruto del negocio de promoción residencial se sitúa en el 19,2% en 1T24 (vs 22,6% en 1T23 y vs 21% R4e), afectado por la entrega en el trimestre de una promoción de escaso margen (Santa Aurelia, Sevilla). No obstante, a nivel de Bº neto, las cifras presentadas quedan por encima de nuestras estimaciones como consecuencia de menores gastos financieros al incluir un impacto positivo de 2,2 mln eur de ingresos financieros derivados de la novación de las condiciones financieras de determinados préstamos dentro de

la actividad patrimonial.

Sin sorpresas respecto a la actividad comercial del Grupo, con unas preventas trimestrales de 95 unidades, por encima la media trimestral de 2023 (de 87,5 viviendas), lo que eleva la cartera de preventas a 747 unidades y 170,1 mln eur en proporcional a 1T24 (vs 721 unidades y 171,7 mln eur a cierre de 2023). De este modo, la ratio de cobertura de preventas sobre entregas estimadas asciende al 79,5% en 2024 y al 52,8% en 2025.

Por último, respecto a la DFN, esta se reduce ligeramente hasta los 236,6 mln eur a cierre de 1T24 (vs 240,5 mln eur a cierre de 2023), toda vez que el NAV se incrementa ligeramente hasta los 358,5 mln eur a cierre de 1T24 (vs 352,5 mln eur a cierre de 2023; dto aprox. del -60%).

Con todo ello, consideramos que los resultados deberían ser bien acogidos en cotización durante las próximas sesiones, en tanto que consideramos que refuerzan la visibilidad y credibilidad del plan de negocio del Grupo. Reiteramos nuestra recomendación de SOBREPONDERAR y P.O. de 10,40 eur/acción.