Renta 4 | Inmobiliaria del Sur publicará sus resultados correspondientes a 4T23 y ejercicio 2023 el próximo jueves 29 de febrero tras el cierre de mercado (y ofrecerá una presentación el viernes 1 de marzo a las 10:00h CET; enlace a conferencia).

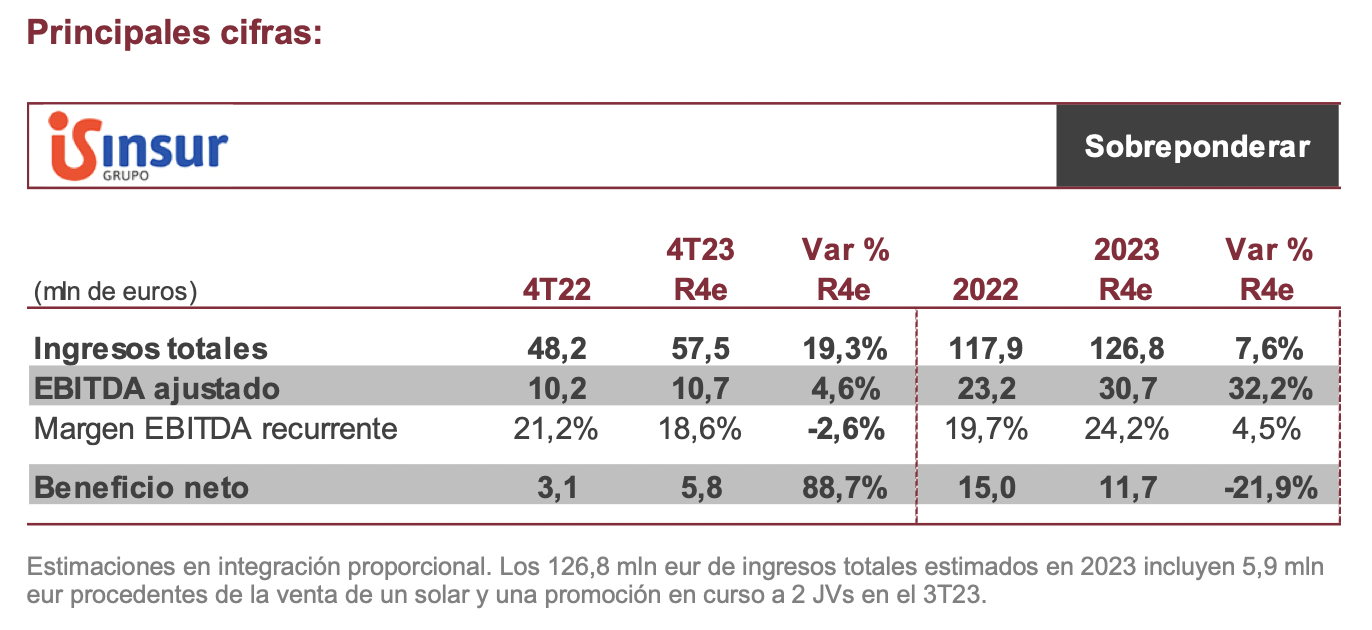

Llega el esperado cierre del ejercicio 2023, con un 4T en el que, tal y como avanzó el equipo gestor del grupo y, en línea con el resto de las promotoras, se ha concentrado el grueso de las entregas anuales (con el consiguiente riesgo de ejecución). En este sentido, y teniendo en cuenta además el retraso en la entrega de determinadas promociones en Madrid en 3T23, prevemos que Inmobiliaria del Sur proceda a la entrega de 185 viviendas (90 propias y 95 a través de JV). De este modo, el Grupo elevaría las entregas acumuladas en el año hasta las 380 unidades (384 unidades entregadas en 2022) a un ASP de 290k eur/unidad para las entregas propias y 250k eur/unidad para las entregas a través de JVs. Con todo ello, estimamos unos ingresos totales en 2023 de la actividad de promoción de 85,5 mln eur (vs 82,0 mln eur en 2022). Igualmente, cabe destacar que el grupo comunicó el pasado diciembre la venta de una parcela en Sevilla mediante operaciones vinculadas a través de JV participadas por el grupo, susceptible de generar algún impacto en P&L (no incluido en nuestras cifras). En cuanto al resto de negocios, estimamos continuidad operativa y en cifras tanto en el negocio patrimonial (donde la mejora de ocupación y de rentas esperamos que compensen parcialmente la venta del edificio Capitolio en 2T23) como en el de servicios y gestión. Por su parte, respecto al negocio de construcción estimamos cierta aceleración de la actividad en este último trimestre.

A nivel de márgenes esperamos una ligera mejora del margen bruto de la actividad de promoción hasta el 22,0% en 2023 (vs 21,6% en 2022), gracias al mix de entregas y mayor ASP de estas. Por su parte, el incremento de los tipos de interés, así como el endeudamiento (la DFN crece un +5,7% a 9M23 vs cierre de 2022, hasta los 250,5 mln eur) debería lastrar el beneficio neto del grupo ante el incremento de los gastos financieros. No obstante, dado el nivel de entregas programado en 4T23 esperamos que el endeudamiento se modere a cierre del ejercicio.

Atentos a: 1) margen bruto en el negocio promotor; 2) niveles de pre-ventas y entregas; 3) evolución de ocupación y contratación de espacio en el negocio patrimonial, y; 4) guías y nivel de cumplimiento del plan estratégico.

Reiteramos nuestra recomendación de SOBREPONDERAR con P.O. 10,40 eur/acción.