Morgan Stanley | A pesar de que la semana pasada recomendábamos (y seguimos haciéndolo) tomar beneficios de cara a fin de año tras el último rebote que hemos jugado desde principios de octubre por el cambio radical en posicionamiento + la caída de volatilidad (el V2X no ha estado por debajo de aquí ninguna vez desde el Covid + una macro y un EPS que sigue revisándose a la baja, hay muchos motivos que también te comentaba la semana pasada que hacen pensar que Europa será uno de los mejores activos durante 2024:

- Posicionamiento en mínimos históricos.

- PMIs anunciando un punto de inflexión en el crecimiento macro europeo a partir del 1Q2024.

- Perspectivas de inflación y tipos manteniéndose en positivo como contraste vs los últimos años … además de confianza en que hemos visto ya los máximos de tires … creando un entorno especialmente favorable para el equity europeo.

Hoy te doy dos factores adicionales … Source: MS Whitephone

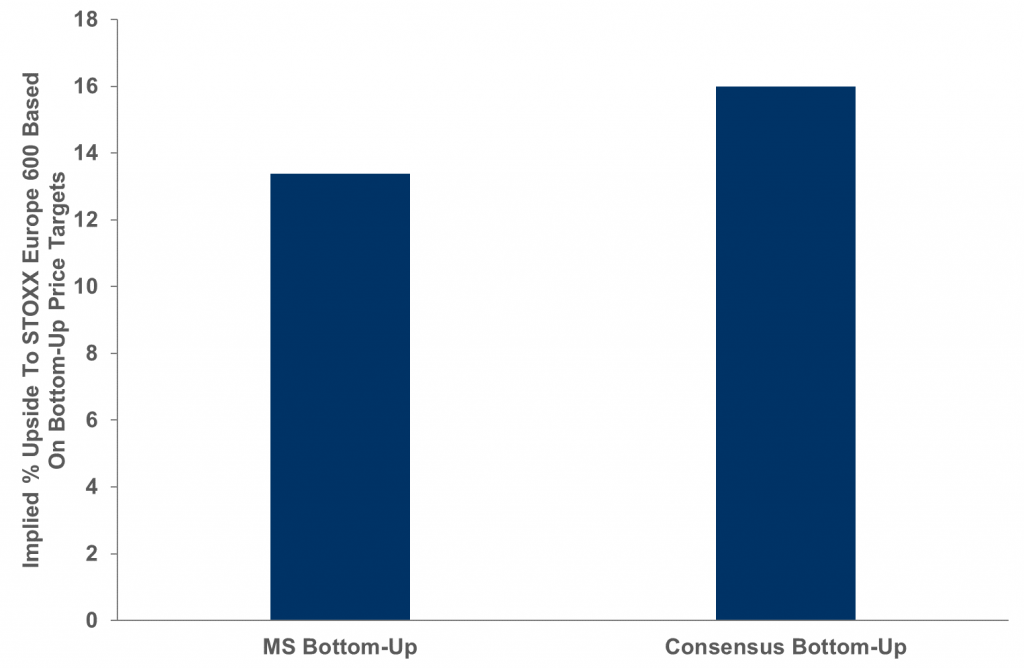

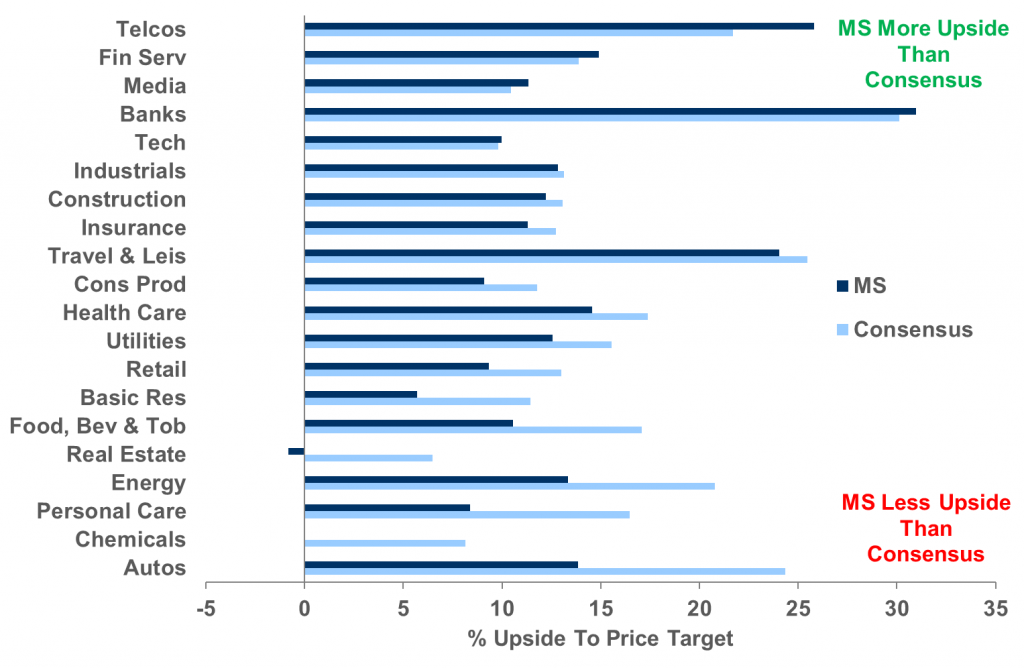

1.- Europa ofrece aún más upside desde una perspectiva bottom up => Teniendo en cuenta que Europa es un mercado impulsado principalmente por la micro (el 54% de los retornos se explican por factores micro) … el equipo de Whitephone ha identificado recientemente múltiples formas de beneficiarse de esta visión. El último análisis que han hecho del mercado europeo concluye que los precios objetivos de los analistas en agregado apuntan a un 13% de upside para el equity europeo bien por encima del 2% que asumen los estrategas en su precio objetivo (1,810 para el MSCI Europe). Adicionalmente, el precio objetivo medio de los analistas de Morgan Stanley se queda por debajo del consenso bottom up en un -3% … que asume incluso un mayor upside bottom up medio (16%). Por sectores, telcos, financieras y media son donde más positivos están los analistas MS vs el consenso, especialmente en bancos, que todavía ofrece un 30% de upside al precio objetivo del analista.

En este sentido hemos elaborado dos listados de valores:

- Valores OW con un market cap > 5bn USD donde los analisas están OW, pero el consenso tiene una visión más negativa: Swisscom, VAT Group y Kone son los valores más destacados.

- Valores UW con un market cap > 5bn USD donde los analistas están UW, mientras que el consenso está bullish: AIB Group, Weir y UCB son los que más destacan en este sentido.

Adicionalmente, la semana pasada el equipo de Whitephone llevó a cabo otro análisis para identificar cuáles son las compañías europeas donde mayor divergencia hay entre las estimaciones de los analistas MS y el consenso, elaborando dos listados más:

- Valores UW donde los analistas están más negativos que el consenso: son valores donde los analistas están al menos un -3% por debajo del consenso en términos de EPS 2024 y 2025.

- Valores OW donde los analistas están más positivos que el consenso: 23 valores donde las estimaciones EPS de los analistas son al menos un 5% superiores a las del consenso tanto para 2024 como para 2025 … y donde ven un upside de al menos al 10% a precio objetivo.

2.- La valoración de un claro soporte al equity europeo en relativo => Durante muchos años … el motivo de que Europa se quedara consistentemente por detrás de USA ha sido la debilidad de los earnings europeos. Sin embargo, desde el Covid, las estimaciones de earnings en Europa se han mantenido en línea con las americanas y aun así el equity europeo lo ha hecho un -20% peor que el americano en ese tiempo. Es decir, gran parte de la debilidad de Europa se explica por un derating, pero no impulsado por los earnings. Como consecuencia, ahora Europa cotiza con un descuento del 35% en términos de P/E vs USA , el mayor descuento en 20 años. La cuestión es que el argumento de que el equity USA es más caro debido a los “7 Magníficos” pierde valor teniendo en cuenta que casi un 20% del SPX cotiza con un P/E por encima de 30x, mientras que en Europa, el 25% de los valores cotizan por debajo de 10x P/E. En este sentido, el equipo de Whitephone ha identificado los valores europeos que coticen con descuento vs sus peers globales pero donde los analistas estiman un mayor crecimiento relativo de earnings en los próximos años. Barclays, CaixaBank, Unicredit, Kone, Ryanair. LVMH, BP y ArcelorMittal son alguno de los valores incluidos.

Source: MS Whitephone