Andrew McCaffery(Fidelity) | Los inversores y los gestores de fondos que trabajan con activos no cotizados deben dar un paso adelante para contribuir a la transición hacia las cero emisiones netas.

La transición hacia las cero emisiones netas sigue siendo crucial para nuestro futuro físico y financiero, no solo para evitar un cambio climático con consecuencias catastróficas, sino también, como ha puesto dolorosamente de relieve la invasión de Ucrania, para garantizar la seguridad energética. Por lo tanto, los capitales que tienen como destino los mercados no cotizados deben desempeñar, al igual que las inversiones cotizadas, un papel cada vez mayor en la financiación de tecnologías de nuevo cuño que ayuden al mundo a alcanzar a tiempo la neutralidad en emisiones de carbono.

El potencial de los mercados no cotizados para conseguir un cambio drástico es enorme

Es preciso insistir en la importancia de los mercados no cotizados para las inversiones relacionadas con el clima. La inmensa mayoría de los activos productivos del mundo —especialmente en la región de Asia-Pacífico— está en manos privadas, no del público.

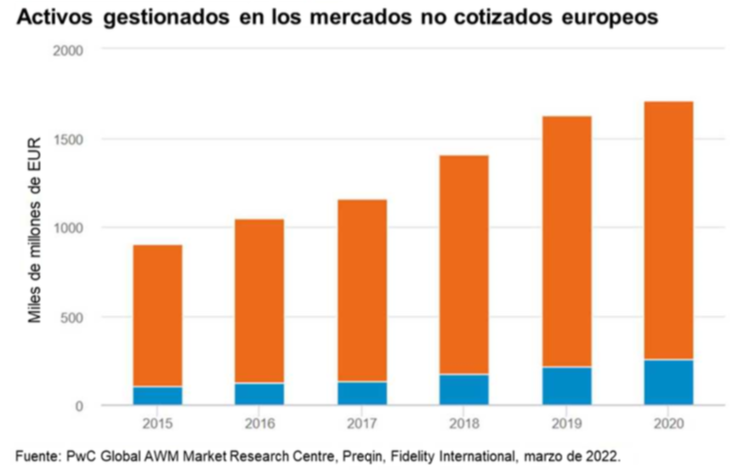

Actualmente, el volumen total de capital fuera del mercado ha aumentado hasta los 8,9 billones de dólares a finales de 2021, desde los 4,08 billones a finales de 2015, y se prevé que alcance los 17,77 billones en 2026 según los datos de Preqin. Sin embargo, de esta cifra solo alrededor del 15% se gestiona en la actualidad con el tipo de criterios de sostenibilidad que se han implantado en los fondos que invierten en los mercados cotizados. Eso deja un gran margen para incrementar considerablemente el compromiso de los mercados no cotizados con el fin de lograr un cambio drástico en el camino hacia las cero emisiones netas.

El sector inmobiliario es quizás el área en la que los inversores privados pueden influir de forma más inmediata en la sostenibilidad. La construcción y la explotación de edificios suponen aproximadamente el 38% de las emisiones de carbono del mundo, de acuerdo con un informe de 2020 del Programa de las Naciones Unidas para el Medio Ambiente. No obstante, los financiadores privados y los inversores de capital riesgo que poseen otros activos financieros, a menudo también pueden ejercer una influencia sobre las empresas mayor que la de sus homólogos en los mercados cotizados.

Por ejemplo, mientras los inversores en una empresa cotizada pueden recurrir a los derechos de voto y al activismo de los accionistas para mejorar la trayectoria ESG de una compañía, los inversores en empresas que se financian fuera de los mercados comprobarán que su propiedad directa o una participación mayor en la deuda pueden impulsar un cambio mucho más rápido y eficaz.

Los inversores y los reguladores fomentan la sostenibilidad en los mercados no cotizados

Muchos de los que invierten en activos no cotizados se centran ahora en la sostenibilidad, influenciados por una base de clientes institucionales que ya está muy versada en el compromiso ESG dentro de los mercados cotizados. En concreto, los fondos de impacto están cuantificando las ventajas no financieras de la inversión sostenible, lo que permite a los inversores centrarse en financiar activos que puedan contribuir de forma positiva y medible a la transición.

Dada la importancia de los mercados no cotizados a nivel mundial, si los inversores no adoptan objetivos de sostenibilidad, los responsables políticos y los reguladores podrían imponérselos. Aunque se teme que la política climática pase temporalmente a un segundo plano como consecuencia de la agresión rusa contra Ucrania y la crisis del coste de la vida, se ha reavivado la dinámica para diversificar el mix energético por razones de seguridad.

Afortunadamente, ya se han sentado gran parte de las bases para la inversión sistemática con criterios ESG, lo que significa que no es necesario que las empresas en manos privadas reinventen la rueda, sino que pueden simplemente tomar prestados los modelos de los mercados cotizados.

Persisten los obstáculos

Esto no quiere decir que el compromiso con la sostenibilidad de los mercados no cotizados no se enfrente a desafíos. Los emisores en el universo de la deuda no cotizada pueden ser empresas más pequeñas que las que se encuentran en la esfera cotizada. Es posible que no se hayan centrado previamente en las cuestiones ESG y que no tengan la capacidad de dirigir grandes equipos dedicados a mejorar la sostenibilidad. Los datos de sostenibilidad también son más difíciles de obtener en el caso de las empresas de pequeña capitalización o en manos privadas y es menos probable que estén normalizados o cuenten con calificaciones públicas.

Sin embargo, los inversores en los mercados no cotizados pueden adaptar los marcos ESG utilizados por compañías más grandes a las empresas en manos privadas. Las técnicas de asignación de activos también pueden propiciar cambios estructurales en empresas similares, por ejemplo, virando hacia tecnologías que permitan la transición energética o la eficiencia de los recursos. En el futuro, es probable que las nuevas normas, como la norma de contabilidad ambiental de las NIIF y el marco del TCFD, se apliquen a las empresas más pequeñas, mejorando el acceso a los datos.

El eslabón perdido entra en juego

Los mercados no cotizados tienen la oportunidad de cerrar la brecha ESG con los cotizados. Los inversores en activos no cotizados no solo pueden aprovechar los actuales proyectos de transición que requieren financiación privada, sino que estas empresas de menor envergadura por lo general han demostrado ser capaces de crear proyectos innovadores que provocan profundos cambios en sus sectores.

En los mercados no cotizados existe capital disponible para ampliar cualquier innovación viable a gran velocidad, por lo que los posibles unicornios contra el cambio climático serán cruciales para alcanzar los objetivos internacionales en este ámbito. Pese a los recientes acontecimientos geopolíticos, es probable que los proyectos con sólidas características ESG sigan atrayendo capital a medida que las amenazas climáticas y de seguridad sean cada vez más evidentes y la posibilidad de que los activos queden obsoletos se vuelva cada vez más real.