Thomas Hempell (Generali Insurance AM) | Un verano complejo está llegando a su fin, con un clima extremo (incendios forestales, inundaciones, tifones) que deja entrever lo que puede significar el cambio climático a largo plazo.

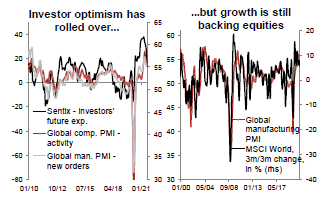

Los indicadores cíclicos han tocado techo y las sorpresas de los datos mundiales se han desplomado, ya que la variante Delta del Covid y el incremento de contagios han echado un jarro de agua fría a las esperanzas de una rápida vuelta a la normalidad. China ha ampliado considerablemente sus medidas drásticas contra las empresas tecnológicas. Sin embargo, los mercados financieros mundiales se han tomado las noticias con calma.

Los mercados mundiales de renta variable han seguido avanzando, probando nuevos máximos (MSCI World +2,5% en agosto a 30/8), mientras que los mercados de crédito ampliaron su resiliencia. Esto ha beneficiado aún más nuestra postura pro-riesgo.

El camino hacia una normalidad postpandémica resultará ciertamente complicado. La vacunación en Estados Unidos y (cada vez más en Europa) se están topando con el límite de velocidad de la demanda reticente. El aumento de los casos en Israel y la investigación científica sugieren que la eficacia de las vacunas puede desvanecerse más rápidamente; las personas vacunadas parecen seguir llevando una alta carga de virus, lo que hace que la inmunidad de rebaño sea un sueño cada vez más lejano. Sin embargo, si bien la reaparición de la preocupación por el Covid retrasará la recuperación mundial, es poco probable que la haga descarrilar.

El indicador de movilidad sigue recuperándose en la mayoría de las economías avanzadas. La protección de las vacunas contra la hospitalización y la muerte sigue estando respaldada por diversos estudios. Y con la mayoría de las personas en la mayoría de las economías avanzadas vacunadas y las vacunas disponibles también para los niños mayores, los gobiernos no se arriesgarán a un retroceso hacia confinamientos, lo que puede resultar perjudicial. Las vacunas de refuerzo se distribuyen cada vez más entre los grupos vulnerables para hacer frente a la disminución de la protección.

Mientras tanto, las políticas de apoyo sólo se retirarán de forma muy gradual. El impulso fiscal en Estados Unidos disminuirá en los próximos trimestres, pero han aumentado las posibilidades de que el Congreso acabe acordando un paquete bipartidista de infraestructuras de 1 billón de dólares y una versión (modificada) del nuevo paquete presupuestario de 3,5 billones de dólares de Biden. La Reserva Federal tiene previsto empezar a reducir su programa de flexibilización cuantitativa en el cuarto trimestre. Pero el presidente Powell también subrayó en su intervención en Jackson Hole que el listón para subir los tipos será claramente más alto. El BCE podría retrasar cualquier decisión de reducción de su programa PEPP hasta el cuarto trimestre o incluso el próximo año.

Los activos de riesgo siguen teniendo recorrido, los rendimientos suben

Los indicadores de crecimiento al alza y la fase más madura del ciclo pueden anunciar una mayor volatilidad y retrocesos más frecuentes entre los activos de riesgo. Pero como los inversores ya han frenado su excesivo optimismo y la expansión mundial sigue siendo fuerte, mantenemos un sesgo favorable al riesgo en nuestras recomendaciones tácticas. Las mejoras de los beneficios empresariales siguen siendo tranquilizadoras. La caída de los rendimientos reales (de nuevo por debajo del -1% a 10 años en Estados Unidos) apuntala las valoraciones de la renta variable, y las primas de riesgo de la renta variable siguen siendo favorables.

El crédito va a prolongar la resistencia mostrada a lo largo del año. Aunque los diferenciales ya son ajustados, la búsqueda persistente de rendimiento, la disminución de las tasas de impago y el apoyo político continuo de las compras de bonos del BCE son un buen presagio. Sin embargo, nos mostramos más cautelosos con respecto a los segmentos High Yield más arriesgados, especialmente en el mercado estadounidense, ante el inminente tapering de la Reserva Federal y el repunte de la actividad de fusiones y adquisiciones.

Los rendimientos básicos están orientados al alza en medio de un crecimiento por encima del potencial y de la persistente preocupación por la inflación en Estados Unidos. Sin embargo, el conflicto que se avecina en el Congreso sobre el levantamiento del techo de la deuda restablecido puede obligar al Tesoro a recurrir más a sus cuentas en la Reserva Federal en lugar de a la emisión de bonos. Cualquier aumento más pronunciado de los rendimientos también puede resultar contraproducente, dada la mayor fragilidad de la recuperación, las preocupaciones sobre la sostenibilidad de la deuda y los posibles efectos más amplios sobre el sentimiento de riesgo y las condiciones financieras. Por lo tanto, preferimos una posición corta moderada en la duración de la renta fija.