Chris Holman (TwentyFour AM/Vontobel) | Observamos una gran disparidad entre los estrategas en cuanto a las previsiones de la tasa de impago para este año. Dado que el coste de refinanciación de la deuda de las empresas es considerablemente más elevado que en 2020 y 2021, y el elevado volumen de vencimientos que existen próximamente, muchos participantes en el mercado predijeron una tasa de impago notablemente superior a la observada hasta ahora.

Si observamos las tasas de impago actuales, según JPM (incluidos los cambios forzosos de deuda), los defaults de bonos y préstamos de alto rendimiento (HY) de EE.UU. ponderadas a la par son del 2,53% y el 3,17%, respectivamente. Para contextualizar, la media de 25 años para ambos es del 3,4% y el 3,0%. Al otro lado del Atlántico, la tasa de impago de los high yield (HY) europeos es del 2,75%.

En general, aunque las tasas de impago se han debilitado en relación con los mínimos históricos registrados en 2022, siguen siendo relativamente resistentes en comparación con las medias históricas. Resulta alentador que sólo haya unas pocas luces de alarma encendidas también en el universo en dificultades. Las tensiones observadas en este sector pueden considerarse precursoras de un aumento de la actividad de impago. El sector se compone de bonos que cotizan con un diferencial de 1.000 puntos básicos o superior y, tomando como ejemplo el mercado HY de EE.UU., disminuyó hasta un mínimo de 21 meses de sólo el 6,2% del universo HY de EE.UU. no moroso. En general, el mercado se muestra muy positivo y no se teme un deterioro futuro.

Este año hemos asistido a un boyante mercado de nuevas emisiones, sobre todo en EE.UU., que ha contribuido a derribar el muro de vencimientos que muchos estrategas creían que haría descarrilar las tasas de impago. El coste implícito de refinanciación de los bonos HY, tras el repunte de los rendimientos, se encuentra ahora en su nivel más bajo desde mediados de 2022. Los tesoreros de las empresas, sobre todo en EE.UU., han aprovechado esta oportunidad para refinanciar, con una oferta corporativa que ha aumentado un 30% con respecto al mismo periodo del año pasado. Y la mayoría de las operaciones que han salido al mercado han sido muy sobresuscritas, incluso en el extremo inferior del espectro de calificaciones.

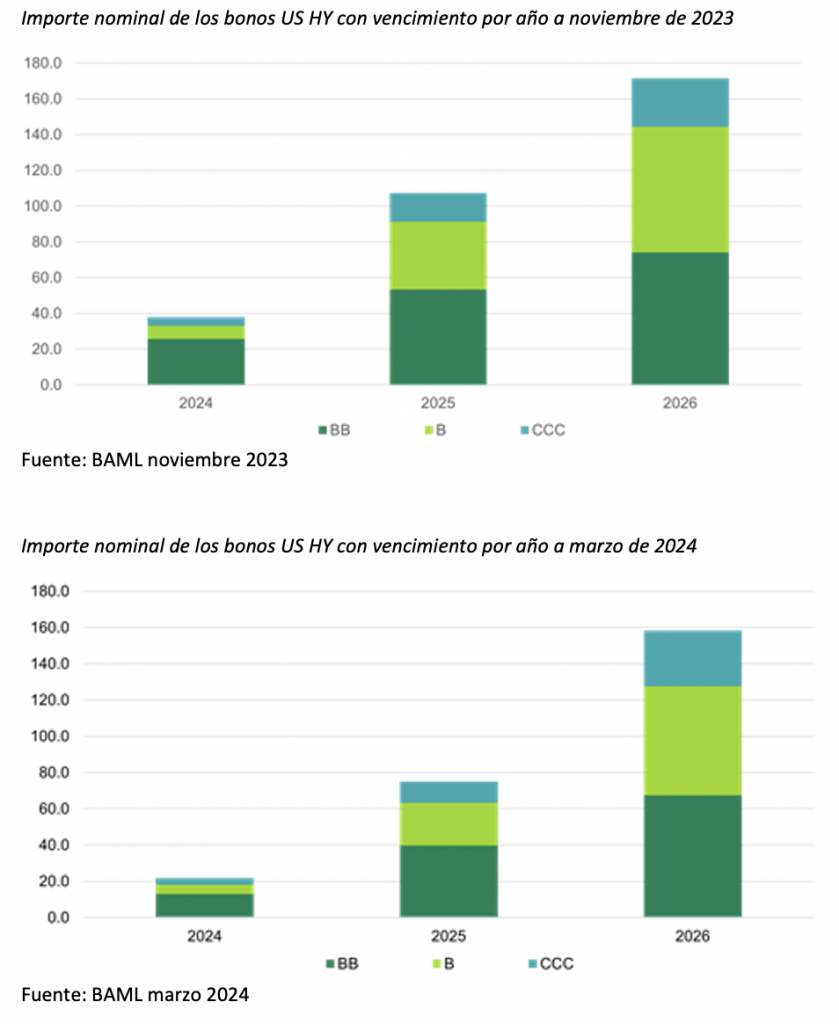

Si observamos el actual muro de vencimientos, la necesidad de refinanciación dentro de la financiación apalancada que queda en 2024 es ahora mínima, y los niveles de 2025 son también muy asumibles. A modo de ejemplo, la emisión media de HY estadounidense en la última década (ex-2022) es de 340.000 millones de dólares, de los cuales alrededor de 206.000 millones corresponden a refinanciaciones, pero debemos esperar hasta 2027 para ver una necesidad de refinanciación de esa magnitud, como muestra el siguiente gráfico.

Se trata de la misma tendencia que en el otro extremo del mundo de la financiación apalancada: los préstamos apalancados. Si nos fijamos de forma aún más detallada en el CCC, la parte de menor calidad del espectro crediticio y, por tanto, los nombres que se consideran de mayor «riesgo», las refinanciaciones hasta 2025 en HY de EE.UU. representan un 2% fraccionario del mercado HY, con la mayoría sesgada hacia 2025. Es especialmente tranquilizador para las empresas de menor calificación refinanciar su deuda, ya que por lo general no están tan diversificadas como sus homólogas de mayor calidad en cuanto a la gama de vencimientos de su pila de deuda. En consecuencia, todo ello debería traducirse en una tasa de morosidad que se mantenga en niveles saludables.

El entorno es evidentemente más favorable para las empresas de menor calificación, y las perspectivas de unas tasas de impago favorables siguen su curso, ya que las empresas se enfrentan ahora a obligaciones de refinanciación menos inmediatas a medida que las empresas siguen refinanciando su deuda de próximo vencimiento. Aunque sabemos que las refinanciaciones no van a ser tan insignificantes como las que hemos visto en los dos años anteriores, creemos que, dado que la mayoría de ellas se sitúan en el tramo BB, junto con el hecho de que los emisores se han estado preparando para hacer frente a estos vencimientos durante algún tiempo, así como la demanda natural al margen de nuevas emisiones, es un buen augurio para un entorno propicio para un mercado primario saludable.

Los fundamentales/técnicos crediticios siguen tejiendo una perspectiva constructiva para las empresas, pero somos conscientes de que existen riesgos exógenos potenciales. Por eso, para nosotros, sigue teniendo sentido mantener un alto nivel de calidad y evitar los riesgos cíclicos e idiosincrásicos. Dado que la mayoría de los impagos se producen en CCC, centrarse en calificaciones más altas sigue siendo prudente en este momento del ciclo.