Diogo Gomes (UBS AM Iberia) | Durante la última década, China ha experimentado un crecimiento exponencial, interrumpido ocasionalmente por expectativas de colapso, sin embargo, el gigante asiático ha logrado salir adelante en cada ocasión. Pese a ello, el actual escenario macroeconómico de China se rige por los objetivos generales que el gobierno chino pretende alcanzar. Entre ellos están la mejora de la seguridad, la estabilidad del mercado financiero, la prosperidad común, el medio ambiente, la doble circulación y la demografía. La mayoría de estos objetivos a largo plazo son positivos para el desarrollo a largo plazo de la economía china -y por tanto para la inversión en China-, a pesar de generar dudas a corto plazo para algunos sectores y empresas, tal y como sucedió con las medidas regulatorias impuestas el año pasado del año pasado.

Los objetivos a largo plazo de Pekín ilustran cómo el modelo chino de crecimiento está evolucionando, adoptando un enfoque de calidad frente a cantidad, haciendo la transición a una economía más doméstica y orientada a los servicios, cambiando las prioridades para equilibrar el crecimiento y la sostenibilidad, abordando la igualdad social y la seguridad.

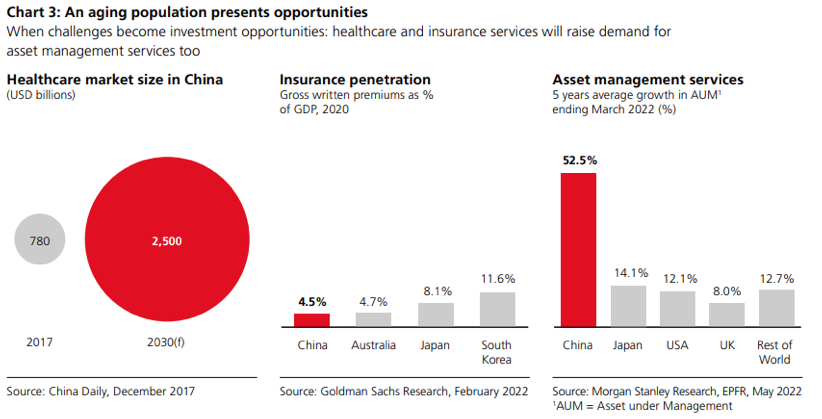

Por tanto, creemos que la mayor atención prestada a la automatización y la digitalización, la asistencia sanitaria, los seguros de vida y la gestión de activos, el desapalancamiento y el fortalecimiento de los balances, así como el avance hacia la energía verde y un medio ambiente más limpio, son algunas de las tendencias a largo plazo que hacen atractiva la inversión en China.

Por qué invertir en China

Desde UBS AM, apoyamos la inversión en China a largo plazo. De hecho, el país es la segunda economía del mundo y uno de los motores más significativos del crecimiento mundial, pero los inversores siguen infraponderando activos chinos en sus carteras (gráfico 1).

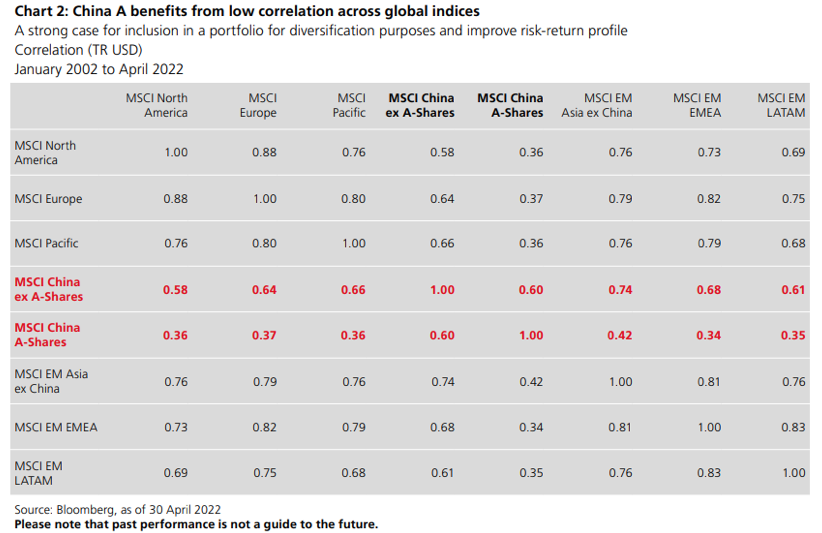

El patrón de crecimiento de China difiere de otros mercados, tanto en las regiones emergentes como en las desarrolladas y la orientación de su política monetaria también es divergente del resto del mundo. Aunque este escenario puede generar incertidumbres a corto plazo, también significa que las clases de activos de renta variable y de renta fija chinas ofrecen a los inversores una baja correlación y beneficios de diversificación (Gráfico 2) en comparación con otras asignaciones de carteras más amplias. La escala y la variedad de las oportunidades ofrecidas son convincentes para los inversores que buscan tanto rentabilidad de mercado como diversificación en cada clase de activo. Estos factores significan que China ofrece oportunidades activas para los inversores, tanto desde una perspectiva de asignación global de la cartera como dentro de las clases de activo individuales. Los mercados de capitales de China también continúan su rápida internacionalización mediante la inclusión de índices y la eliminación de los controles regulatorios.

Sectores más atractivos

Comprender los objetivos generales de Pekín y sus posibles implicaciones debería ser el punto central de cualquier estrategia de inversión exitosa en China y es una consideración cada vez más importante a la hora de elegir valores. La volatilidad de la renta variable china se debe, en parte, a que el mercado está impulsado por los inversores retail, lo que supone un reto, pero también presenta una clara oportunidad para los gestores activos con conocimientos sobre el terreno y capacidad de investigación para identificar y aprovechar las ineficiencias del mercado y aportar valor a los inversores. Siempre hemos creído que se trata de elegir los valores adecuados en un entorno que cambia rápidamente y ahora estamos en un escenario de esas características.

Algunas de las oportunidades de renta variable a largo plazo más interesantes se encuentran en el sector sanitario, ya que creemos que el gasto sanitario chino seguirá creciendo a dos dígitos (gráfico 3). Somos positivos a largo plazo en determinadas empresas farmacéuticas líderes con una amplia cartera de productos innovadores para diversificarse del impacto de la reducción de los precios de los medicamentos, así como en las organizaciones de investigación por contrato (CROs por sus siglas en inglés) que están ganando reconocimiento internacional en nuevas terapias farmacológicas avanzadas, como la terapia celular y genética. En el sector financiero, existe un gran potencial en el segmento de los seguros y los servicios de gestión de patrimonios, ya que el país continúa su transición de décadas al establecimiento de una nueva clase media con mayor poder adquisitivo. Desde UBS AM, creemos que la necesidad de estos productos y servicios financieros es algo incipiente y puede llegar a ser importante con el tiempo, dado que la progresión es de carácter estructural.

Es por ello que invertir en el sector bancario será una forma atractiva de participar en la reapertura. Pero la «oportunidad» requiere paciencia y esperar el mejor momento de entrada al margen cuando sea necesario. Dado que nos centramos en la trayectoria y en el valor fundamental de las empresas en las que invertimos, el año pasado no nos dejamos llevar por el bombo y platillo de ciertos sectores, como el de las energías renovables y en particular el de los vehículos electrónicos (VE). En nuestra opinión, había una gran diferencia entre las valoraciones de estas empresas de vehículos eléctricos y su valor fundamental, incluso después de tener en cuenta las ayudas públicas. No invertir en esta parte del mercado nos ha protegido de gran parte de la volatilidad de los últimos meses. Seguimos creyendo que nuestras participaciones en empresas de buena calidad con fuertes ventajas competitivas darán resultados a largo plazo, a medida que los inversores vuelvan a centrarse en los fundamentos del sector y de las empresas.