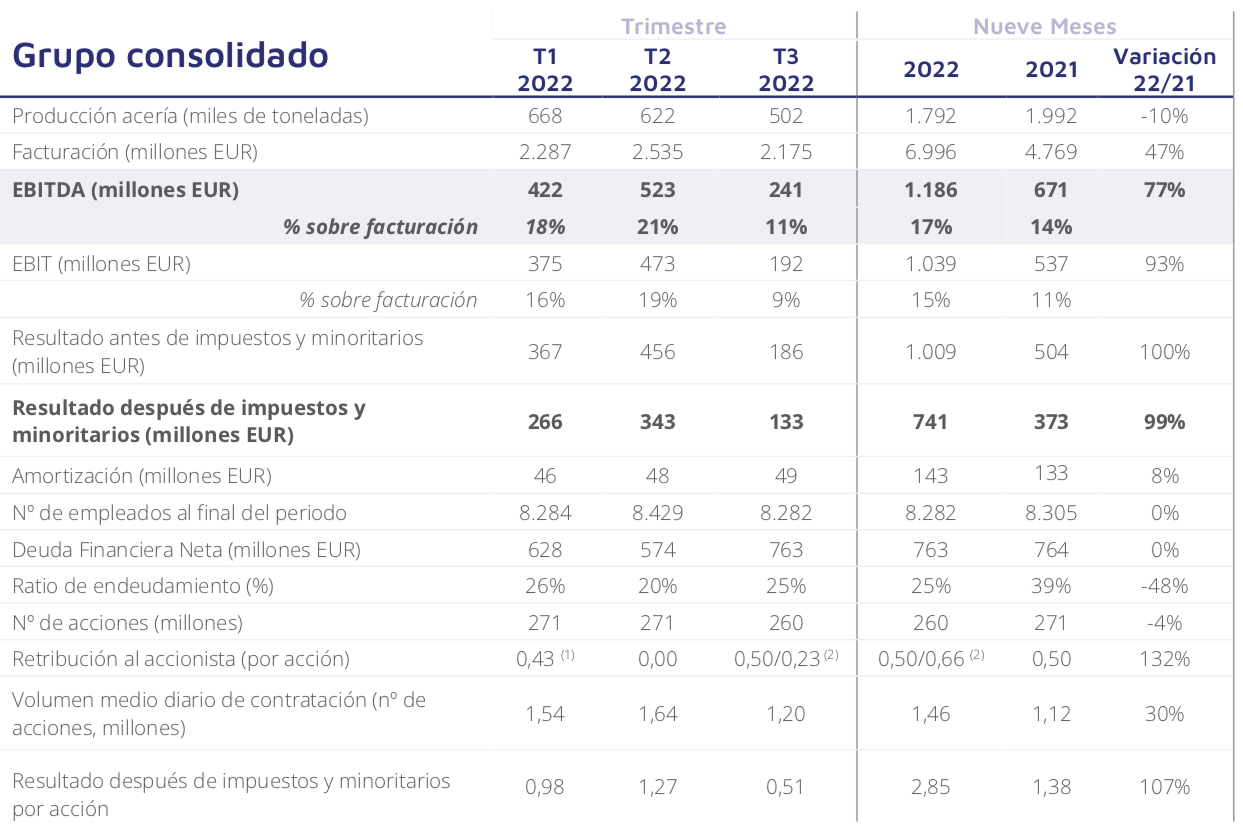

Bankinter | Acerinox (ACX) ha presentado un beneficio neto de 741 millones de euros hasta septiembre, un 99% más que en el mismo periodo del año anterior. No obstante, el beneficio del tercer trimestre ha bajado un 22%, hasta 133 millones, debido a que se ha producido una desaceleración de su actividad en este último periodo.

Principales cifras comparadas con el consenso de la compañía para el 3T22: Ingresos 2.175M€ (+28% a/a) vs. 2.314M€ estimado; EBITDA 241M€ (-18% a/a) vs. 253M€ estimado, BNA 133M€ (vs -22% a/a) vs 143M€ estimado. El margen EBITDA se sitúa en 11% para el grupo, 11% en Acero Inoxidable y +12% en Aleaciones de alto rendimiento. La deuda neta se sitúa en 763M€ desde 574M€ (vs 530M€ est.), lo que supone un 0,51x DFN/EBITDA (de los últimos 12M) vs 0,37x a jun-22. El Cash Flow operativo del 3T 2022 fue -50M€ en el trimestre, ante el aumento del circulante y la recompra de acciones.

El dólar sigue favoreciendo las diferencias de conversión. Las perspectivas de la compañía para el 4T 2022 apuntan a un EBITDA inferior al tercero. A pesar de ello, la compañía señala que Estados Unidos mantiene mejor tono que el resto de los mercados, que espera se mantenga en los próximos meses y se mantienen optimistas con el sector de aleaciones de alto rendimiento. Además, esperan una reducción del capital circulante que tenga un efecto positivo en generación de caja y reducción de deuda.

Opinión del equipo de análisis de Bankinter:

Los resultados son ligeramente inferiores al consenso, aunque cercanos a las perspectivas de la compañía que ya apuntaban a un EBITDA en línea con el promedio de 2021 (unos 247M€ vs 241M€ anunciados). Esto ya anticipaba un cambio de tendencia tras las cifras récord de trimestre anteriores. El margen EBITDA se reduce hasta 11%, hacia la media histórica de margen EBITDA del 8,1% (ex 2009 negativo).

Las perspectivas de la compañía para el 4T apunta a un nuevo descenso del EBITDA, es cierto que es estacionalmente un trimestre más débil en Estados Unidos dónde las expectativas apuntan a un tono mejor que el resto.

Por tanto, revisaremos nuestras estimaciones y valoración tras la presentación que la compañía llevará a cabo hoy. A corto plazo el valor continuará presionado por la incertidumbre en el negocio europeo, aunque consideramos que cotiza a múltiplos históricamente bajos (cerca de dos desviaciones típicas por debajo de su EV/EBITDA medio) y cuenta con la exposición al mercado americano y VDM dónde las perspectivas siguen siendo positivas y una buena posición financiera.

ACERINOX (En Rev; P. Obj: En rev.€/acc. Cierre: 8,722€/acc. Var. día: +3,1% Var. Año: -23,4%).