Bankinter | Los resultados 1S 2022 (cerrado el 31 de julio) baten las expectativas con un mejor desempeño de las ventas y, especialmente, del margen EBIT, pero los riesgos siguen al alza. Pasada la temporada veraniega y la recuperación del turismo y las actividades sociales tras la pandemia, las perspectivas para la temporada otoño/invierno se complican en un entorno de menor poder adquisitivo de los consumidores para productos no esenciales. Creemos que cada vez será más difícil trasladar los aumentos de costes a los precios sin destruir demanda y/o provocar un desplazamiento de ésta hacia marcas/productos más baratos. Esto ya es patente en la evolución del 2T 2022 estanco, cuando el margen bruto deshace la mejora que había mostrado en 1T 2022 frente al mismo periodo de 2021 (en 1T +20 pb; en 2T -40 pb).

Los inventarios aumentan de manera significativa (+43%) lo que dificultará las subidas de precios a pesar de que le grupo mantiene la guía de un M. Bruto estable. Con todo, la generación de Cash Flow libre se mantendrá resiliente dada la elevada eficiencia del modelo de negocio y las reducidas necesidades de inversión lo que permitirá una mejor defensa de los márgenes que los competidores y el aumento del dividendo.

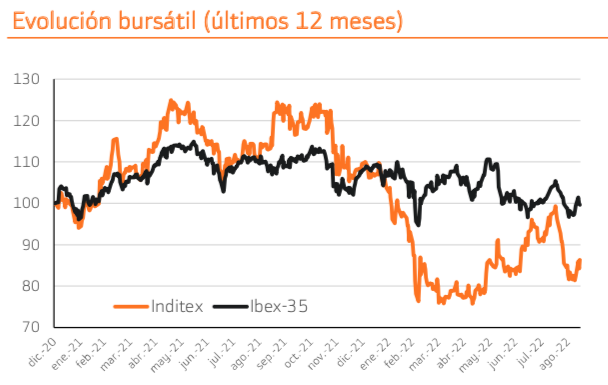

Tras la caída reciente en bolsa los múltiplos son más confortables (PER 23 de 18,3x vs una media histórica de 28,7x; rentabilidad por dividendo de 5,1%). Mantenemos recomendación de Neutral y Precio Objetivo de 26 euros (vs 26,5 euros anterior).

Los resultados 2T 2022 baten las expectativas, pero los riesgos siguen al alza

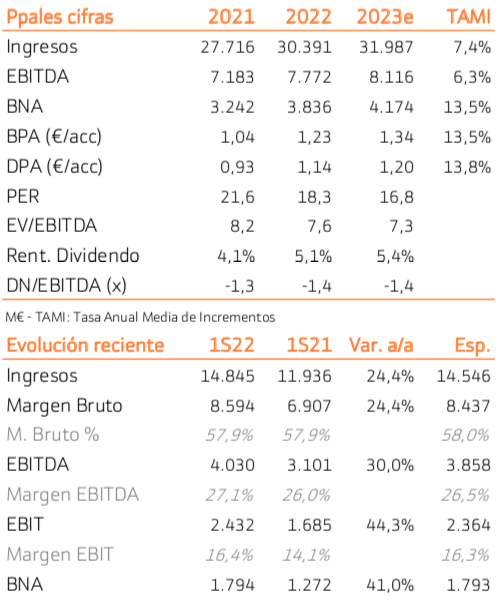

Principales cifras comparadas con el consenso de Bloomberg: Ventas 14.845 M€ (+24,5%) vs 14.546 M€ (+21,9%) esperados. Margen Bruto 8.594 M€ (+24,5%) vs 8.437 M€(e), lo que supone un margen de 57,9% vs 57,9% en 1S21 y 58,0% esperado. EBITDA 4.029 M€ (+30%) vs 3.858 M€ esperados. BNA 1.794 M€ (+41%) vs 1.793 M€(e). Los costes operativos aumentan +20% y el inventario +43% en el semestre. En el 2T22 estanco, las ventas ascienden a 8.103 M€ (+15,9%) vs 7.834 M€ (+12%) esperados; el EBIT a 1.398 M€ vs 1.299 M€(e) y el BNA a 1.034 M€ vs 1.004 M€(e). La caja neta aumenta +15% vs 1S 2021 hasta 9.242 M€ (9.189 M€ en 1T22).

A pesar de que las ventas en el 2T baten las estimaciones, la pauta de desaceleración es clara: +36,4% en 1T; +17% en las 5 primeras semanas del 2T; +15,9% en 2T; +11% en las 5 primeras semanas del 3T. Por marcas, destaca el crecimiento de Zara (+29% en el semestre), representando el 73,6% de las ventas. Solo Oysho (2% de las ventas) retrocede -4%. Por geografías, destaca EE.UU. (+45%), que aumenta su peso en el total 9 p.p. hasta 20,1%. Europa y España crecen +25% y Asia, lastrada por China, +7%.

En el semestre, el Margen Bruto se mantiene en los niveles del 1S 2021 (57,9%) soportado por un euro más débil y subidas de precios de un dígito medio a comienzos de año, pero en el 2T estanco el M. Bruto retrocede -40 pb vs 2T 2021 hasta 56,0% reflejando una mayor dificultad de trasladar los aumentos de costes a precios. El Margen EBIT aumenta +230 pb en el semestre a pesar de la inclusión de un cargo extraordinario de 216 M€ en 1T 2022 para la provisión de la totalidad de los gastos estimados para el ejercicio 2022 en Rusia y Ucrania. Buen control de costes operativos que crecen menos que las ventas reflejando menores disrupciones de suministro e impacto de costes de transporte que sus competidores dada la política de suministros de proximidad del grupo. El BNA aumenta +41% hasta 1.794 M€. El inventario crece +43% para evitar posibles tensiones en la cadena de suministro.

Los resultados baten las expectativas con un mejor desempeño de las ventas y, especialmente, del margen EBIT. Pero, pasada la temporada veraniega y la recuperación del turismo y las actividades sociales tras la pandemia, las perspectivas para la temporada otoño/invierno se complican en un entorno de menor poder adquisitivo de los consumidores para productos no esenciales. Aunque las oportunidades de crecimiento a medio plazo se mantienen intactas a medida que el grupo gana penetración tanto online (objetivo de 30% de las ventas en 2024 vs 25,5% en 2021) como en los 215 países en los que opera (en algunos con baja cuota y sectores fragmentados), a corto plazo la menor confianza de los consumidores en un entorno de desaceleración económica, elevada inflación y endurecimiento de las condiciones financieras merman la confianza de los consumidores. Creemos que cada vez será más difícil trasladar los aumentos de costes a los precios sin destruir demanda y/o provocar un desplazamiento de ésta hacia marcas/productos más baratos. Esto ya es patente en la evolución del 2T 2022 estanco, cuando el margen bruto deshace la mejora que había mostrado en 1T 2022 frente al mismo periodo de 2022 (en 1T 2022 +20 pb) y los inventarios aumentan de manera significativa, lo que dificultará las subidas de precios. Con todo, la generación de Cash Flow libre se mantendrá resiliente dada la elevada eficiencia del modelo de negocio y las reducidas necesidades de inversión lo que permitirá una mejor defensa de los márgenes que los competidores y el aumento del dividendo. Tras la caída en 2022 en bolsa los múltiplos son más confortables (PER 23 de 18,3x vs una media histórica de 28,7x; rentabilidad por dividendo de 5,1%). Mantenemos recomendación de Neutral y P. Objetivo de 26,0€ (vs 26,5€ anterior).