Intermoney | Viscofán (Comprar, PO 70€) presentó el miércoles, después del cierre del mercado, sus resultados del 1T’24. Los resultados operativos estuvieron por debajo de nuestras previsiones, aunque completamente en línea con las estimaciones de consenso en EBITDA y EBIT.

- Resultados por debajo de nuestras estimaciones por el descenso del -6% en ventas como consecuencia del fuerte descenso en los ingresos de energía (-35%) y la debilidad de los nuevos negocios (-13%).

- En el negocio tradicional, comportamiento mixto en la recuperación de volúmenes (mejora en el mercado asiático frente continuada debilidad en Sudamérica).

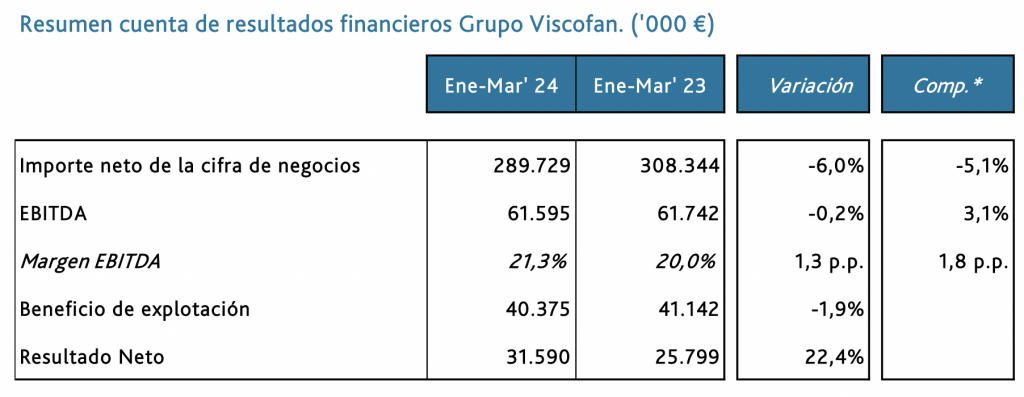

- Lo más positivo es la evolución de los costes (-7,5%) tanto por el descenso del gasto de energía, transporte y materias primas como por las mayores eficiencias (reducción del coste de personal), que hace aumentar el margen EBITDA en 1,3pp (21,3% vs 20,0% en 1T’23) y que el EBITDA reportado permanezca estable en los 62Mn€ y aumente un +3% en términos comparables (eliminando el impacto negativo de -2,0Mn€ de los tipos de cambio).

- El beneficio neto aumenta un +22% (hasta los 32Mn€ vs nuestra previsión de 34Mn€ pero por encima de los 29Mn€ de consenso) gracias a la mejora del resultado financiero (+1Mn€ vs -8Mn€ en 1T’23, principalmente por el impacto de las diferencias por tipo de cambio: +2,6Mn€ este año frente -6,9Mn€ el año anterior).

- Deuda neta: 176,6Mn€, con un aumento de 39Mn€ vs los 138,0Mn€ a cierre de 2023, principalmente debido a los 37Mn€ destinados a la recompra de acciones en el marco de retribución flexible al accionista. Ratio DFN/EBITDA de 0,6x.

- Capex: 7,8Mn€ (-12% y-o-y), con un ratio capex/ventas del 2,7%.

- Mantenemos nuestra visión positiva sobre el valor y la recomendación de COMPRAR. Pensamos que el 2024 será un año de menos a más en el que se volverán a alcanzar resultados históricos (los objetivos de la compañía son +3/+5% en ingresos, +8/+12% en EBITDA, +10/+15% en beneficio neto y solo 65Mn€ de capex).