Renta 4 | Recordemos que el pasado viernes 15 de julio, Aedas Homes (AEDAS), realizó la presentación de sus resultados correspondientes a 1T22-23, donde la Compañía realizó una actualización a la baja de su anterior guía de cara al conjunto del año. La nueva guía comunicada contempla de cara a 2022- 23: 1) Ingresos de entre 900 y 925 mln eur (vs aprox. 1.000 mln eur guía anterior), y; 2) EBITDA de entre 160 y 170 mln eur (vs entre 190 y 200 mln eur guía anterior).

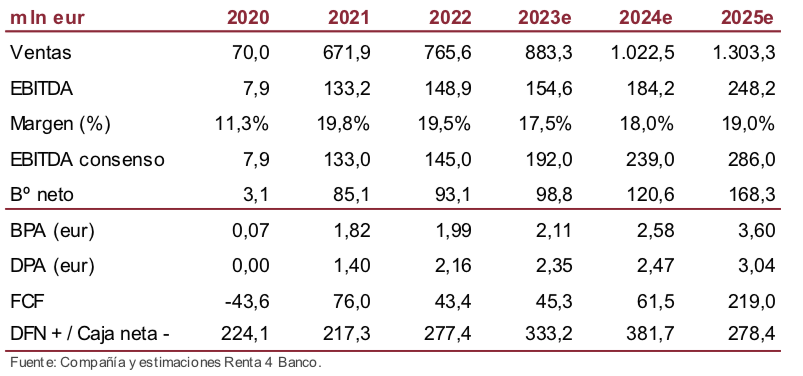

De acuerdo con lo manifestado por parte de AEDAS durante la conferencia de resultados, la rebaja de guía se debe fundamentalmente a las alteraciones en las cadenas de suministro, lo cual impactará en un menor nivel de entregas estimado de cara a 2022-2023, posponiendo de esta forma un año la guía previa. La Compañía estima ahora unas entregas aproximadas sobre las 2.700 unidades de cara a 2022-2023, que se incrementarían en 2023-2024 por encima de las 3.000 que previamente estimaban de cara al presente ejercicio. Con todo ello, procedemos a ajustar nuestras estimaciones a corto y medio plazo, asumiendo así un nivel de entregas de cara al presente ejercicio de 2.700 unidades (vs 3.000 anterior), 3.000 unidades en 2023-24e (vs 3.300 anterior) y 3.500 en 2024-25e (vs 3.600 anterior).

…si bien los precios actuales siguen siendo atractivos.

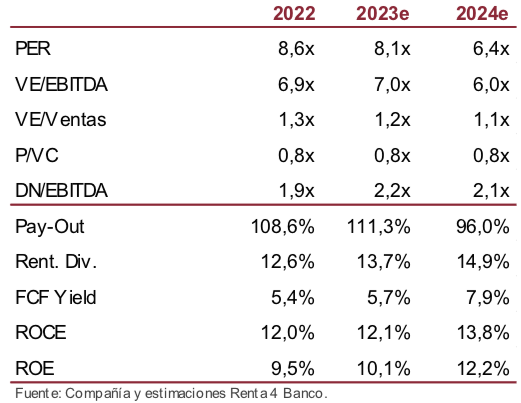

A pesar de las incertidumbres que el entorno actual (de inflación y potenciales subidas de tipos en Europa) pueda provocar sobre la demanda de vivienda a corto plazo (menor renta per cápita, encarecimiento de las hipotecas, etc), desde el sector promotor recalcan la escasez de oferta de obra nueva para una demanda creciente e insatisfecha. A su vez, AEDAS Homes cuenta con uno de los bancos de suelo de mayor calidad, en las localizaciones más dinámicas, el mayor margen promotor del sector y cotizando a unos niveles de entrada que implican múltiplos atractivos.

Conclusión: SOBREPONDERAR, P.O. 26,7 eur/acción.

Tras el ajuste de estimaciones, alcanzamos un nuevo precio objetivo de 26,7 eur/acc. (desde En Revisión y 29,7 eur/acción anterior), lo que implica un potencial de revalorización superior al +50% a precios actuales. En este sentido, reiteramos nuestra recomendación de SOBREPONDERAR, pues, aunque el entorno actual amenaza el momentum que disfrutaban las promotoras en el corto plazo en España, el descuento en valoración (>-50% vs NAV) y el retorno vía dividendos (rentabilidad > 12%) continúan siendo muy atractivos.