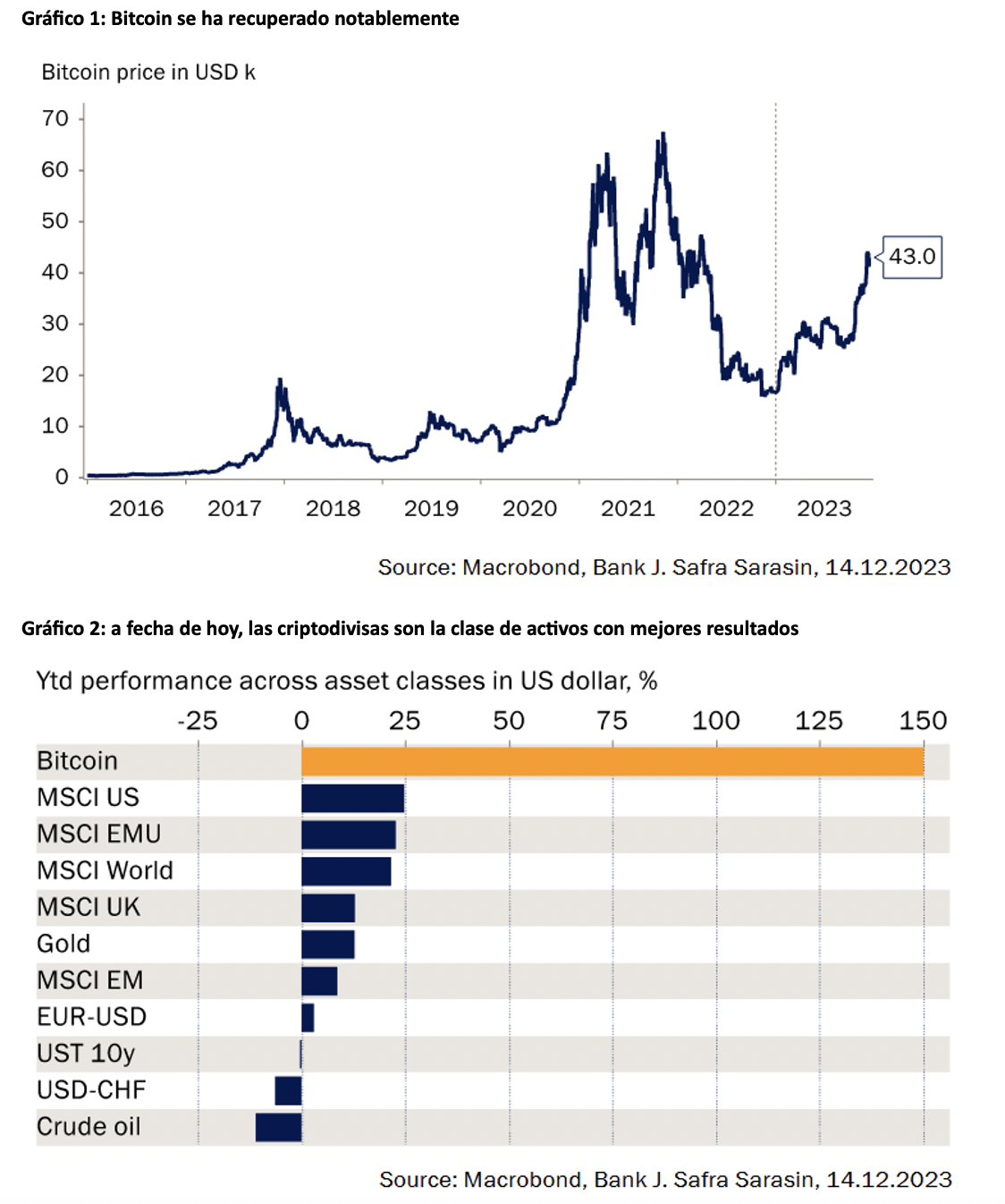

Claudio Wewel (J. Safra Sarasin Sustainable AM) | El Bitcoin ha protagonizado una notable recuperación en 2023, subiendo desde mínimos de dos años en torno a los 16.000 dólares hasta superar ampliamente los 40.000 dólares. En esencia, el reciente repunte del Bitcoin está relacionado con una serie de acontecimientos recientes, como la anticipación de la aprobación por parte de la SEC de los ETFs de criptomonedas como resultado de una sentencia histórica, la conclusión de las investigaciones sobre Binance y FTX, así como la próxima cuarta «reducción a la mitad del Bitcoin». Tomando estos factores en su conjunto, vemos un sentimiento favorable a corto plazo, aunque observamos que los acontecimientos idiosincrásicos probablemente seguirán siendo determinantes.

Bitcoin ha protagonizado una notable recuperación (Gráfico 1), lo que sitúa a las criptomonedas entre los activos de mayor rentabilidad de 2023 (Gráfico 2). La subida del Bitcoin se ha acentuado especialmente en los últimos meses y, por tanto, refleja una serie de acontecimientos recientes que merecen un análisis más detallado.

Aunque, es cierto que el sentimiento general de riesgo ha mejorado en los últimos meses, los motores más importantes de la subida de Bitcoin fueron criptoespecíficos. Para empezar, en los últimos meses ha aumentado la especulación en el mercado sobre la próxima aprobación de un fondo cotizado (ETF) sobre el precio al contado del Bitcoin por parte de la Comisión del Mercado de Valores estadounidense (SEC por sus siglas en inglés). Varios gestores de activos, como BlackRock, Fidelity, Invesco, ARK Invest de Cathie Wood y otros, presentaron solicitudes de ETFs de criptomonedas ante la SEC. Al no necesitar un monedero digital, los ETFs de criptodivisas facilitarían mucho la inversión en activos digitales como Bitcoin a los inversores de a pie. De ahí que se espere que el lanzamiento de los ETFs de criptomonedas desencadene una oleada de entradas en criptoactivos por parte de inversores privados e institucionales, lo que probablemente empujaría el precio del Bitcoin aún más al alza a corto plazo.

Hasta ahora, la SEC se ha negado a aprobar ETFs vinculados a los precios actuales de Bitcoin en lugar de a los precios de futuros. Sin embargo, parece que la situación está cambiando. Lo más importante es que la gestora de criptoactivos «Grayscale Investments» ganó un pleito contra la SEC en agosto, impugnando el rechazo de la SEC a su solicitud de 2021 para un ETF de Bitcoin. En lo que en general se consideró una decisión histórica, el tribunal federal estadounidense dictaminó que el rechazo de la SEC era «arbitrario y caprichoso» y ordenó a la SEC que reconsiderara su rechazo.

Aunque la SEC se niega a comentar el progreso de las solicitudes de ETF de criptomonedas actualmente en curso, los criptoactivos han comenzado a subir, dada la anticipación de la comunidad de una eventual aprobación de la SEC. Además, personas con información privilegiada han manifestado recientemente que los reguladores formulan ahora preguntas más detalladas y técnicas (por ejemplo, vea la entrevista de Cathie Wood, fundadora de ARK Invest, con la CNBC en noviembre). Esto supone un cambio con respecto a prácticas anteriores, en las que «las solicitudes se rechazaban sin más», lo que sugiere que el proceso de solicitud se encuentra en una fase avanzada. Parece haber un consenso creciente en la comunidad de criptomonedas de que la aprobación, que podría producirse ya este mes, es más «una cuestión de cuándo» que de «si». De hecho, los defensores de las criptomonedas ya han empezado a declarar el fin del llamado «criptoinvierno».

La resolución de dos causas judiciales pendientes se sumó a los recientes vientos de cola. La condena de Sam Bankman-Fried a principios de noviembre se percibió como un hito importante en el proceso de autolimpieza del sector. Incluso los conocedores de las criptomonedas parecen sostener esta opinión. El fundador de la fallida bolsa FTX fue declarado culpable de siete cargos de fraude y conspiración. Además, la resolución de la disputa legal entre el Departamento de Justicia de EE.UU. y la criptobolsa Binance constituye un paso más en la misma dirección. Declarándose culpable de blanqueo de capitales, transmisión de dinero sin licencia y violación de sanciones, Binance acordó pagar más de 4.000 millones de dólares. Su fundador, Changpeng Zhao, aceptó dimitir como CEO de la empresa y pagar una multa separada de 50 millones de dólares relacionada con cargos personales. Sin embargo, con otra demanda pendiente ante la SEC, Binance aún no está fuera de peligro.

La victoria del candidato antisistema y proBitcoin, Javier Milei, en las elecciones generales argentinas ha actuado recientemente como un nuevo catalizador positivo. Creyente en la economía austriaca, elogió el Bitcoin como «el retorno del dinero a su creador original, el sector privado». Sin embargo, mientras que las ideas de Milei sobre la economía y el sistema monetario favorecen la adopción de Bitcoin, sus planes de dolarización estarían en desacuerdo con la introducción de Bitcoin como divisa oficial.

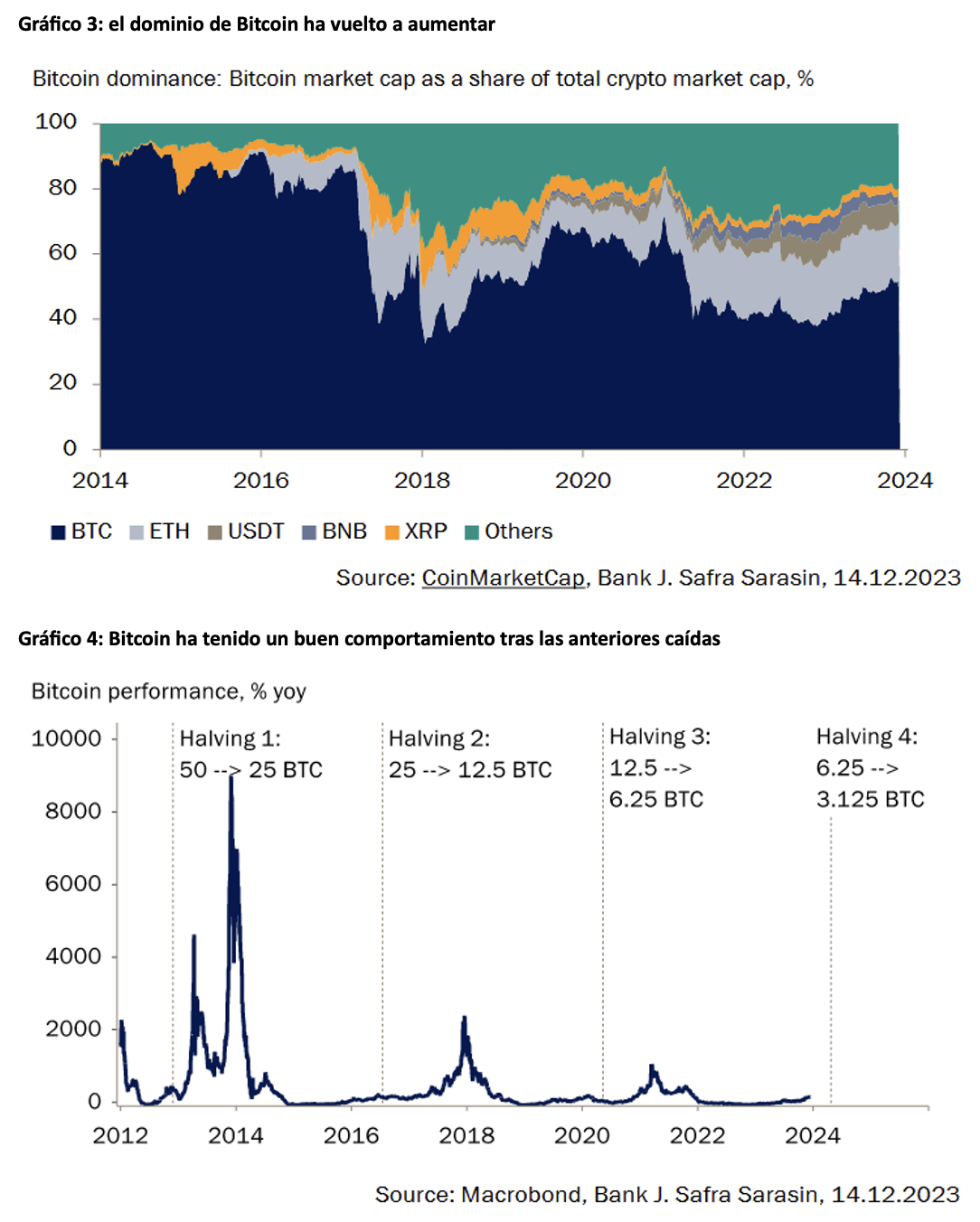

En el futuro, se espera que la «reducción a la mitad de Bitcoin» sea un motor importante. Según la política de reducción a la mitad incluida en el algoritmo de minería de Bitcoin, la recompensa para los mineros por cada bloque minado con éxito se reduce a la mitad tras la minería de cada 210.000 bloques. Esto ocurre aproximadamente cada cuatro años. La próxima reducción a la mitad de Bitcoin está prevista para el 23 de abril de 2024.

Esta vez, la reducción a la mitad del Bitcoin podría ser especialmente significativa para los mineros, dado que el coste de la energía se ha mantenido sustancialmente por encima de los niveles anteriores a la última reducción a la mitad. Mientras que los mineros están incentivados a trasladarse a lugares con bajos costes de electricidad, esto podría conducir esencialmente a varios mineros a la quiebra, aumentando aún más la escasez de Bitcoin. En general, la reducción a la mitad del Bitcoin se considera un viento de cola positivo entre los criptoinversores y probablemente ha contribuido al reciente repunte del dominio del Bitcoin (Gráfico 3). Una mirada a las tres anteriores mitades de Bitcoin en 2020, 2016 y 2012 revela que Bitcoin experimentó un rally prolongado después de cada una de las tres últimas mitades de Bitcoin (Gráfico 4).

Sin embargo, existe un debate sustancial sobre hasta qué punto los ciclos anteriores de Bitcoin fueron impulsados por los halvings. En primer lugar, la repetición de las reducciones de Bitcoin es de dominio público y, por tanto, el precio actual de Bitcoin debería reflejar ya, en principio, todas las reducciones futuras de Bitcoin. En segundo lugar, una reducción en la actividad minera podría causar una caída en la tasa de hash (la potencia computacional combinada en la red), lo que podría reducir la estabilidad de la red. En tercer lugar, recientemente hemos demostrado que una serie de factores adicionales también contribuyen significativamente a la variación del precio de Bitcoin. En 2020, éstos fueron la pronunciada debilidad del dólar estadounidense observada durante el segundo semestre de 2020, junto con unos rendimientos reales ultrabajos, un rendimiento estelar del sector tecnológico y una excesiva asunción de riesgos. Por último, se podría argumentar que la rentabilidad estelar de las criptodivisas en lo que va de año ya refleja una parte considerable de la subida prevista.

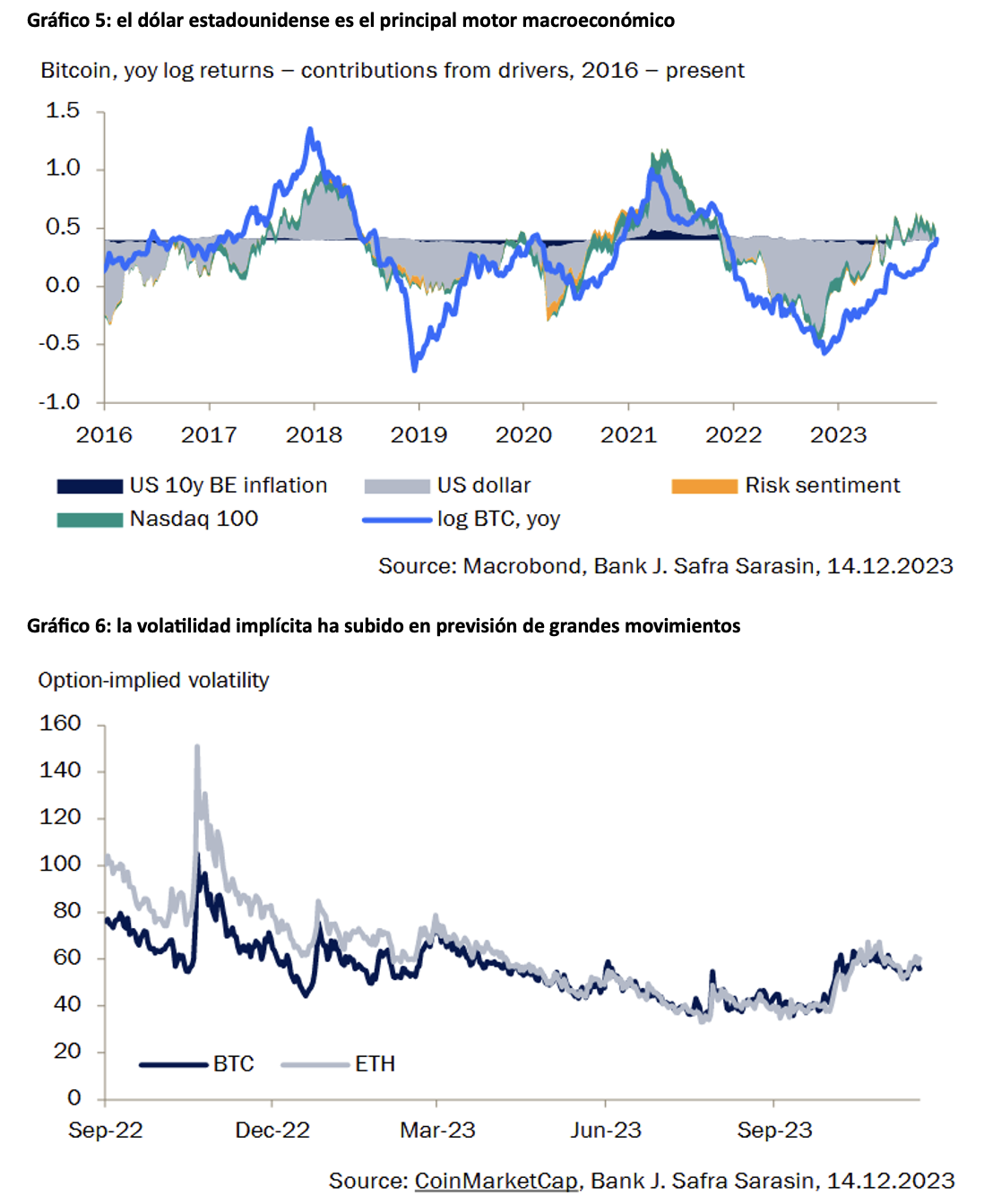

Por lo que respecta al entorno macroeconómico, desde JSS SAM creemos que el fin de la relativa mejoría de la economía estadounidense puede ser beneficioso para los criptoactivos. Como hemos destacado anteriormente, Bitcoin muestra una correlación inversa particularmente alta con el dólar estadounidense (Gráfico 5) y, por lo tanto, un dólar más débil sería favorable para Bitcoin. Nuestra hipótesis macroeconómica de base de una recesión leve en EE.UU. implica algo más de caída de los rendimientos y, una política monetaria probablemente menos restrictiva, lo que -en conjunto- también debería ser favorable para el criptoespacio en general. Sin embargo, un repunte inesperado de la inflación en EE.UU. podría dar lugar fácilmente a un nuevo fortalecimiento del dólar estadounidense debido al aumento de los rendimientos, lo que dejaría al Bitcoin expuesto a importantes caídas. Cualquiera de los dos casos se refleja en el reciente aumento de las volatilidades implícitas en las opciones (Gráfico 6).

En conjunto, concluimos que el sentimiento parece favorable para los criptoactivos a corto plazo. Y dado que el criptoespacio ha capeado varias tormentas, una parte cada vez mayor de los defensores de las criptomonedas está tentada de declarar que el «criptoinvierno» ha terminado. Sin embargo, advertimos que la aprobación regulatoria está pendiente y que los acontecimientos idiosincrásicos probablemente seguirán siendo los protagonistas. A pesar de la abundancia de optimismo, observamos que los criptoactivos son vulnerables a importantes caídas si no se cumplen las exuberantes expectativas de la comunidad de criptomonedas.