Renta 4 | A pesar de la salida de Colonial (COL) de S.B.A (las desinversiones de Alpha V representaban aproximadamente un 5% del total de activos de Colonial), el impacto será de aproximadamente un -2% sobre GRI (efecto positivo sobre la renta pasante al producirse las desinversiones sobre activos de menor calidad). Por su parte, continuamos asumiendo un escenario conservador de cara a 2021e, en el que descontamos un descenso de -2,0 p.p. de ocupación y -5,0% de rentas brutas (like for like), con una progresiva recuperación a partir de 2022e.

Continuamos positivos en el valor en base a:

1) Cartera de oficinas de elevada calidad, con posicionamiento prime por ubicación (77% CBD) y por activo;

2) Gestión activa de la cartera, con proyectos por 1.260 millones de euros de inversión con una rentabilidad sobre coste estimada del 6,6%);

3) estructura financiera sólida y solvente (LTV del 34,8% tras las desinversiones, con una liquidez de 2.300 millones de euros y rating confirmado), y;

4) cotiza con un descuento cercano al -30% vs EPRA NAV 2020 (11,27 eur / acción).

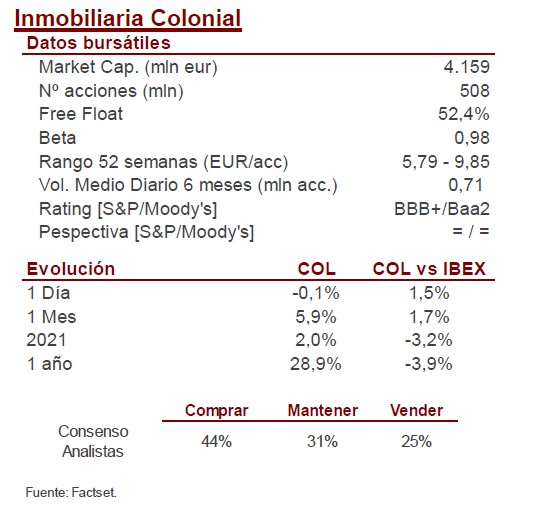

COLONIAL: SOBREPONDERAR. P.O.: 10,00 eur/acc

Merlin Properties: Diversificación y gestión para tiempos difíciles

Mantenemos cierta cautela en nuestras estimaciones en Merlin (MRL), esperando que el grueso del impacto de la Covid-19 sobre las tasas de ocupación y rentas se muestre durante el segundo semestre de 2021, cuando finalice el efecto de las bonificaciones, ERTES y moratorias hipotecarias y al alquiler durante la vigencia del estado de alarma (9 de mayo).

No obstante, incrementamos nuestras estimaciones de ingresos por rentas un +2,6%, mejorando ligeramente el impacto por la probable menor ocupación en oficinas (-3% vs -5% anterior) y por la fortaleza vista durante 2020, esperando una caída en rentas del -3% interanual 2021R4e y donde las menores bonificaciones (20 millones de euros anunciados en el primer semestre de 2021) deberían apoyar el margen Ebitda aún en niveles inferiores a la media histórica en términos recurrentes (73% vs 80% histórico).

Aunque el recorte del dividendo no es buena noticia, sí lo es el posicionamiento del management, priorizando la preservación de caja en un 2021 aún complicado, donde continuamos esperando cierta revisión a la baja en valoraciones.

Creemos que la cotización de Merlin continuará sobresaliendo en un contexto de recuperación cíclica donde 1) una cartera diversificada; 2) un balance saneado; 3) una sólida generación de caja; 4) una generosa retribución al accionista; y 5) todo ello con un descuento sobre NAV muy elevado en términos históricos (45% vs 16% histórico).

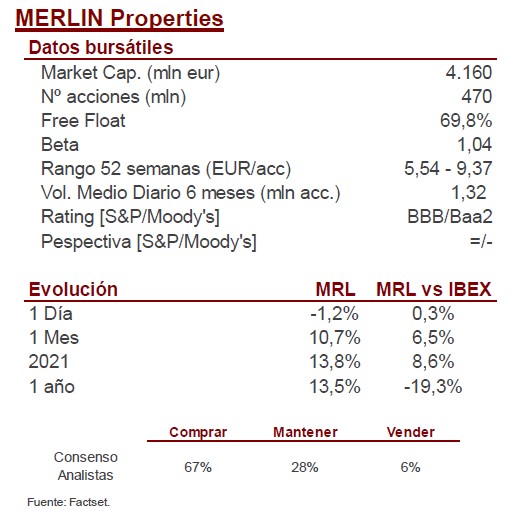

MERLIN PROPERTIES: SOBREPONDERAR. P.O.: 10,20 eur/acc

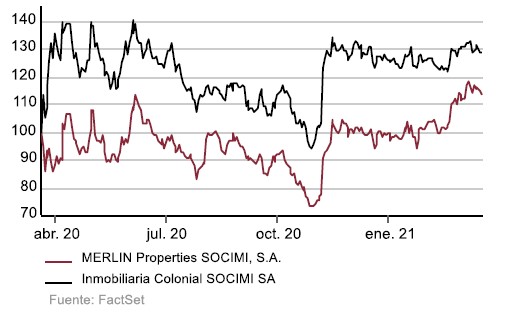

Tanto MRL como COL cotizan con elevados descuentos sobre NAV (45% y 30% respectivamente), injustificados en base al comportamiento del negocio durante 2020 y nuestras estimaciones a futuro.

- Pese a la resiliencia mostrada en 2020, creemos que 2021 será un año de

transición en el que ambas compañías harán frente a importantes desafíos: el elevado desempleo y la quiebra de empresas presionarán tasas de ocupación y rentas. - Las valoraciones deberían corregir muy ligeramente, apoyadas por los bajos tipos de interés y la escasez de oferta de calidad en zonas prime.

- Ratios de endeudamiento en niveles adecuados que se mantendrán

estables o muy ligeramente al alza, sin generar dudas en sus ratings crediticios. - El fin a las moratorias, ERTEs y programas de bonificación podría hacer

aumentar las tasas de impago, en un contexto en el que ambas compañías registran elevadas tasas de cobro y donde solo en los activos retail de Merlin se ha visto un repute relevante. - El carácter más cíclico de Merlin frente de la cartera defensiva de Colonial nos mantiene marginalmente más optimistas en la primera pese a un menor potencial a precio objetivo: 18% vs 27% respectivamente.