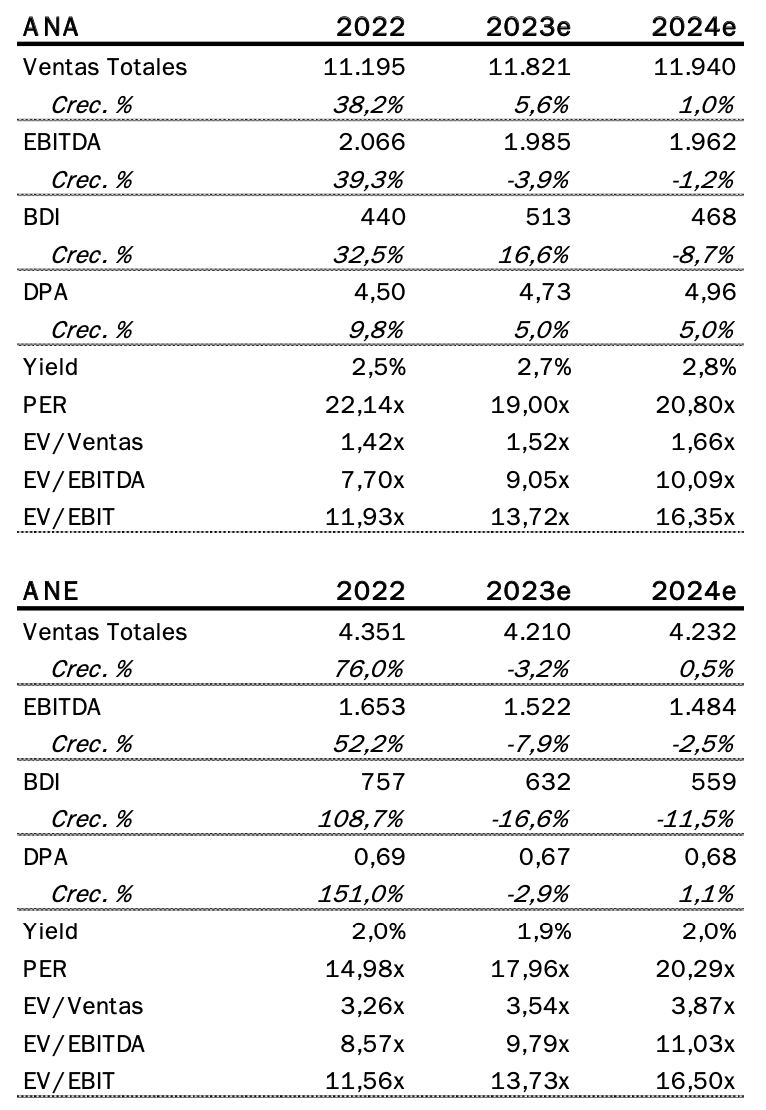

Banc Sabadell | Tras la publicación de los resultados 2022 y en base al mantenimiento del apoyo a las renovables revisamos nuestras estimaciones de Acciona Energía (ANE) y Acciona (ANA) (87% participación en ANE) en un entorno no exento de retos (inflación de equipos, tipos y disrupciones en aprovisionamientos) que, en el caso de ANE, nos lleva reducir nuestra estimación de capacidad’25e hasta 18,9 GW (vs 20 GW antes y objetivo de ANE). Con todo, actualizamos nuestros P.O. hasta 39,80 euros/acc. para ANE (-4% antes) y 216,74 euros/acc. para ANA (+6% vs antes; por infra y Nordex), lo que nos deja un potencial de +15% y +21% respectivamente, por lo que mantenemos COMPRAR en ANE y subimos ANA a COMPRAR desde VENDER.

Ambas aportan exposición a un sector en claro crecimiento y con respaldo público y privado (renovables) a través de un referente en el sector tanto por tamaño (c.12 GW en operación) como por experiencia (+30 años), que cuenta con un pipeline (38 GW de los cuales 3,4 GW estarían en construcción o asegurados y 5,2 GW en un estado muy visible) que respalda el crecimiento a largo plazo (objetivo de 30 GW operativos en 2030; c.29 GW BS(e)). Por otro lado, cuenta ya con proyectos en el segmento del hidrógeno verde.

En lo que va de 2023, tanto ANA como ANE, pasando por EDPR y el índice S&P Global Clean Energy se han comportado peor que el IBEX (-9%, -17%, -10% y -14% respectivamente). Esto, a pesar de que adoptamos una postura más conservadora en ritmo de instalación (94% del objetivo a 2025 BS(e) vs 100% antes) con impacto negativo en P.O., nos brinda una oportunidad de entrada en ambos valores, que por su calidad (particularmente en el caso de ANE) son valores a tener muy en cuenta en una cartera diversificada.

Descuento estructural de ANA vs ANE. Según nuestros modelos el 84% del EV de ANA depende del valor de ANE y Nordex (78% y 6% respectivamente), que son cotizadas. En este sentido, actualmente ANA estaría cotizando con un descuento del –7% vs la cotización teórica (mark to market / M2M) que le correspondería en base a la cotización de ANE y Nordex. De hecho, si echamos la vista atrás 12 meses, el descuento medio según nuestro modelo actual sería de un – 10%. Si únicamente buscamos exposición a renovables invertiríamos directamente en ANE salvo que el descuento implícito de ANA sea superior al -10% (que no es el caso).

A corto/medio plazo, en ambos valores, la clave estará en la capacidad de cumplir con el objetivo de instalación’23 y newsflow que sugiera cierta relajación de las políticas monetarias. Toda vez que el riesgo regulatorio ha quedado en gran medida mitigado en España por el contrapeso de la UE, un retroceso del pool más rápido de lo previsto podría pesar en cotización si se extrapola a largo plazo (-5% en precios medios a recurrencia supone -15% en P.O.).