Bankinter | Nos decepcionan los resultados 2020 a pesar de los elevados crecimientos presentados, fruto de un plan inversor en parques solares. La generación y ventas son escasas, creemos que las conexiones de las nuevas plantas se logran al final del 4T 2020 y esto impide alcanzar nuestras estimaciones y las del consenso.

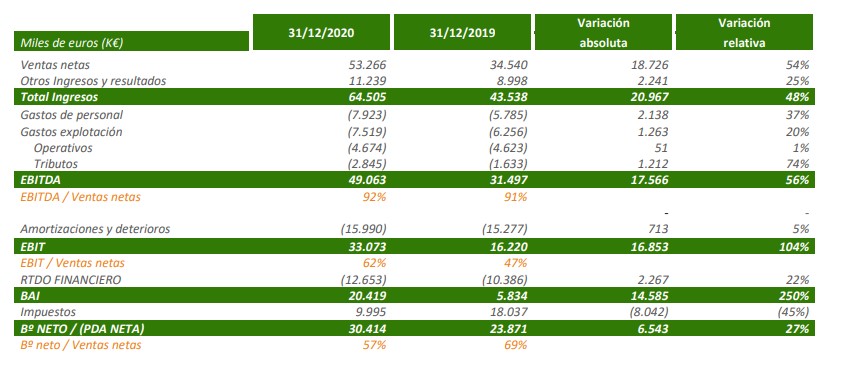

Las principales cifras son: potencia instalada 550 MW (+53% a/a), generación 506,7 GWh (+341% a/a, BKTe 947 GWh), precio promedio venta de energía en 4T 2020 24,6 €/MWh (-92% desde 4T 2019 y compara desfavorablemente contra 40,2 €/MWh en el pool eléctrico), ventas 53,3 M€ (+48%, consenso 62,6M€, BKTe 61,1M€), Ebitda 49,1M€ (+55,8%), EBIT 33,1 M€ (+106%), BAI 20,4 M€ (+106%), BNA 30,4M€ (+27,4%), cash flow libre -106,8 M€ (-108,9 M€ en 2019), deuda financiera neta 343,9 M€ (+45%), DFN/Ebitda 7,0x (7,5x en 2019). El elevado apalancamiento supone un riesgo.

La compañía anuncia un nuevo plan estratégico donde el objetivo principal es contar con 18.000 MW instalados en 2030 (actualmente 550 MW y espera 1.828 MW en 1T 2021. El objetivo de crecimiento se reparte entre 11.000 MW en España, 3.000 MW en Italia y 4.000 MW en el resto de Europa. La compañía necesitará ampliar capital para poder acometer estos planes, estimamos un coste de inversión actualmente en 0,4 €/W o 7.200 M€ (2x la capitalización bursátil actual) y que la compañía opina que podría reducirse a 0,26 €/W. Esperamos una ampliación de capital por el 40% de la inversión.

Opinión del equipo de análisis de Bankinter:

Calificamos a este plan estratégico de ser un brindis al sol sin objetivos concretos ni licencias para crecer ni la financiación necesaria. La capacidad de apalancamiento es muy escasa (DFN/Ebitda 7,0x) y Solaria precisará realizar ampliaciones de capital para entrar en nuevos proyectos. Un buen ejemplo es que, en la reciente subasta renovables en España, solamente se ha adjudicado 180 MW de los 3.000 MW subastados, en nuestra opinión por falta de músculo financiero para desarrollar proyectos. Ponemos en revisión nuestro precio objetivo de 17,05 €/acción, migramos a una valoración con escenarios de aumento de capacidad instalada y ampliaciones de capital. Actualizaremos nuestro Precio Objetivo próximamente y mantenemos nuestra recomendación de Vender.