Intermoney | Los resultados de 2023 de Viscofan (Comprar, PO 70€) publicados ayer, después del cierre del mercado, se han quedado por debajo de las estimaciones y también por debajo de los rangos objetivos dados por la empresa (que además habían sido recortados tras la publicación de los resultados de 9M’23). La compañía explica que 2023 ha sufrido el primer descenso del mercado de envolturas en los últimos 24 años (se estima una caída de volúmenes del -4%), situación agravada por el entorno de costes elevados. Si bien los resultados quedan por debajo de los objetivos de la compañía, se han alcanzado nuevos máximos históricos en ingresos, EBITDA y beneficio neto. En el 4T, ante el fuerte ajuste de volúmenes que se estaba produciendo en el mercado, Viscofan reorientó sus prioridades en la contención de costes, ajustes productivos y control de inventarios, consiguiendo así mejorar los márgenes (margen EBITDA en 4T del 25,3%, +1,9pp) y reducir el circulante.

Para 2024 prevén que el mercado regrese a sus tasas históricas de crecimiento y que Viscofan consiga aumentar de manera significativa sus ingresos, EBITDA y resultado neto. Ante la perspectiva de flujos de caja operativos superiores a los previstos en el plan estratégico Beyond25 el Consejo de Administración ha acordado someter a la Junta la aprobación de una remuneración extraordinaria a los accionistas de forma que la retribución total por acción esperada con cargo al ejercicio 2023 se sitúa en 3,0€/acción (2,0€ de dividendo ordinario y 1,0€ de dividendo extraordinario). A los precios actuales, el dividendo propuesto implica una rentabilidad del 5,8%.

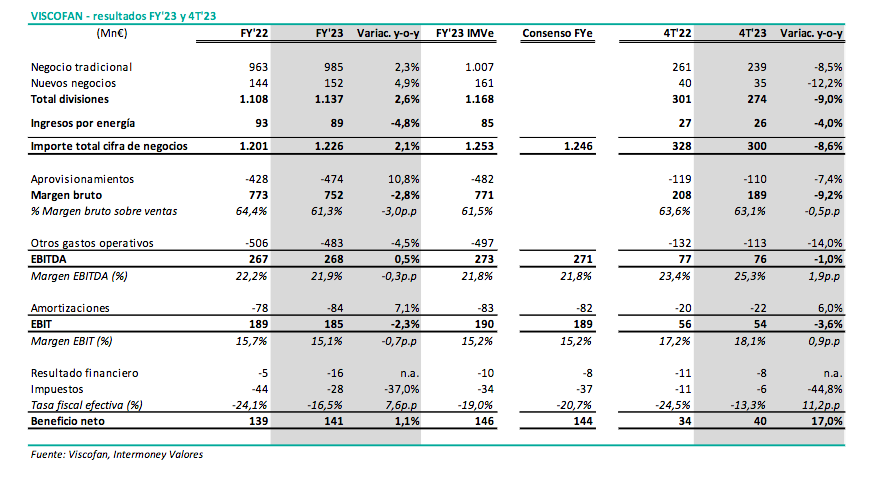

• Ingresos: +2,1% hasta los 1.226 M€ (un 2% por debajo de nuestra estimación de 1.253Mn€). En términos comparables (los tipos de cambio restan -2,1pp), crecimiento del +4,2%. Por regiones, en el año crecen Sudamérica (+7,6% y +10,1% sin el efecto de los tipos de cambio) y EMEA (+4,7%), con caídas en Asia-Pacífico (-

6,1% por el proceso de ajuste de inventarios) y ventas planas en Norteamérica. Sin embargo, todas las regiones registran descensos en 4T (-8,6% en conjunto), siendo las más abultadas las de Sudamérica (-19,4%) y EMEA (-8,0%). Por divisiones, crecen las ventas tanto en el Negocio Tradicional (+2,3% ya que el descenso de volúmenes se ha contrarrestado con incremento en el mix de precios) como en los Nuevos Negocios (+4,9%), pero caen un -4,8% en Energía por los menores precios de la electricidad. En 4T hay un descenso de los ingresos del -8,6% (-8,5% en el Negocio tradicional, -12,2% en los Nuevos Negocios y -4,0% en Energía), siendo el descenso del -5,5% en términos comparables.

• Costes: se mantiene el entorno inflacionista en costes, especialmente en los precios contratados de gas natural en España, en materias primas como la celulosa y las pieles de vacuno y también en los salarios. El margen bruto baja (61,3% vs 64,4% en 2022) por los mayores gastos de aprovisionamientos, aunque se han extendido las paradas de mantenimiento programadas para el tercer trimestre con el objetivo de ahorrar en costes de personal y otros gastos de explotación. En 4T los gastos por consumo caen un 5,4% al revertirse la tendencia inflacionaria de muchas materias primas, y el margen bruto ha sido en el trimestre del 64,9% (aunque por debajo del

66,1% del 4T’22).

• Margen EBITDA del 21,9% en FY (-0,3pp vs 2022). Hay que destacar la mejora del margen en el 4T hasta el 25,3% (+1,9pp vs 4T’22) gracias a la mejora en el mix de precios de venta, los ahorros procedentes de las mejoras tecnológicas y los planes de contención de costes.

• El EBITDA reportado del 2023 alcanza los 268 M€. Supone un crecimiento del +0,5%, pero se queda por debajo de nuestra estimación de 273 M€ y por debajo también del objetivo de la empresa de crecer un +2/+4% (hasta 273-278 M€) después de haber recortado ya el objetivo en octubre desde el inicial del +6/+9%.

En 4T, pese a la importante mejora de márgenes, la caída de las ventas (-8,6%) hace que el EBITDA baje ligeramente (-1,0%).

• Beneficio neto: 141 M€ (vs nuestra estimación de 146Mn€ y los 144Mn€ de consenso), con un crecimiento del +1,1% vs 2022 y quedándose por debajo del objetivo de +4/+7%.

• Capex: 77,5 M€ (capex/ventas 6,3%), con un descenso del -38% vs 2022 como consecuencia del entorno de menor crecimiento.

• Deuda neta: 138Mn€ vs 109Mn€ a 9M’23 y 101Mn€ a cierre de 2022. Ratio DFN/EBITDA de 0,5x.

Outlook 2024: Viscofan espera seguir alcanzando resultados históricos con crecimientos en las principales magnitudes financieras de ingresos, EBITDA y resultado neto. Prevé crecer entre un +3% y un +5% los ingresos (hasta 1.263-1.287 M€); un +8/+12% el EBITDA (hasta 290-301Mn€); un +15% el beneficio neto (hasta los 162Mn€) y un capex en torno a los 65 Mn€. Nuestras estimaciones para 2024 contemplan un EBITDA de 310Mn€ y un beneficio de 168 M€, ambas cifras algo por encima de los objetivos anunciados por Viscofan.