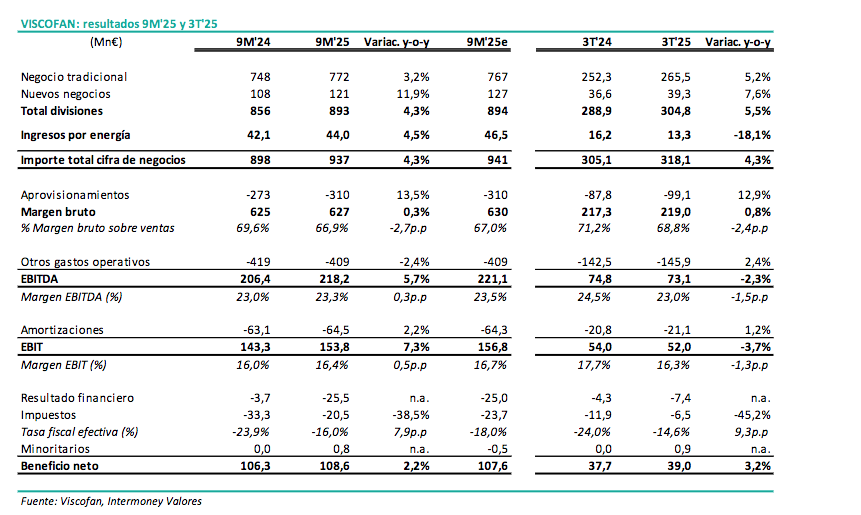

Intermoney | Cifras muy en línea con nuestras estimaciones (EBITDA y EBIT un 1-2% por debajo por el menor margen bruto pero beneficio neto un 1% por encima por la menor tasa fiscal con la activación de bases imponibles negativas en EEUU).

–Los ingresos suben un +4,3% (hasta 937 M€), con un crecimiento comparable del +5,5%; impacto negativo del Forex de -2,3pp (-21 n€) y +1,1pp de crecimiento inorgánico de la aportación de las compañías brasileñas (9Mn€). El crecimiento se ha producido en todas las regiones, con crecimientos comparables superiores al +8% en Norteamérica (+4,6% reportado y +8,3% a t/c constantes), Sudamérica (+8,4% comparable y +12,0% reportado por el efecto de las adquisiciones; +3,4% comparable) y Asia-Pacífico (+5,5% reportado y +8,5% comparable). Europa es la región que menos crece (+1,2% reportado y +1,6% comparable) y la única que baja en 3T (-0,7%).

–Aceleración del crecimiento orgánico en 3T (+8,4% vs 4,5% en 2T y +2,7% en 1T); en términos reportados (+4,3% en 3T) el crecimiento no ha sido tan alto como en el primer trimestre (+6,1%) por el impacto de los tipos de cambio (negativo en 2T y en 3T en -11,0 M€ y -13 M€, respectivamente, y positivo en 1T en 4 M€). Además, la contribución al crecimiento de los ingresos de energía ha sido negativa (-0,9pp en 3T vs +0,5pp en 2T y +1,3pp en 1T) por la bajada del precio del pool eléctrico.

–Fuerte incremento de volúmenes: crecimiento de volúmenes en todas sus tecnologías, con un crecimiento del +10% en 3T (vs +5% en 2T y +4% en 1T). Los precios se han visto lastrados por la debilidad de las divisas.

–EBITDA +5,7% en 9M hasta los 218 M€ (vs 221 M€ de nuestra estimación), con un crecimiento superior al de los ingresos gracias a la mejora de rentabilidad (+0,3pp hasta el 23,3% de margen EBITDA). Los tipos de cambio han tenido un impacto negativo en el EBITDA de -1,6pp (-3,3 M€), con un efecto especialmente negativo en 3T (-7,1pp; – 5,3 M€) dado que en Brasil y México las ventas están muy dolarizadas (y el dólar se ha depreciado frente al euro) pero la mayor parte de los costes son en moneda local (se han visto penalizados por la apreciación del real brasileño y el peso mexicano frente al euro).

-El EBITDA del 3T baja un -2% aunque sin el impacto de los t/c habría crecido un +5%.

-Margen EBITDA del 23,3% en 9M (+0,3pp) y del 23,0% en 3T (-1,5pp).

-EBIT +7% (hasta 154 M€), con un margen operativo del 16,4% en 9M (+0,5pp) y del 16,3% en 3T (-1,3pp).

–Resultado neto: 108,6 M€, +2,2% vs 9M’24. El crecimiento es inferior al del EBIT por el impacto de las diferencias por tipo de cambio (-19 M€ en 9M’25 vs +3 M€ en 9M’24), parcialmente compensado por la reducción de la tasa fiscal efectiva (16% vs 24% en 9M’24) al haber activado 7,5 M€ (2,5 M€ en 3T) de bases imponibles negativas en EEUU al entrar en beneficios su filial estadounidense. La compañía tiene otros c.18 M€ de bases imponibles negativas sin activar pero que utilizará, una parte previsiblemente en el último trimestre del año.

Capex: 55 M€, con un aumento relevante vs 9M’24 (+29%) aunque se mantiene la previsión para el total del 2025 de un capex de 75 M€ (+5,6%), por lo que en 4T’25e debería haber una reducción del capex cercana al -30% vs 4T’24.

–Deuda bancaria neta de 186 M€ (0,62x sobre el EBITDA de los últimos 12 meses), con un aumento de 39 M€ frente a los 147 M€ de cierre de 2024. Este aumento se explica por los 78 M€ destinados a la remuneración al accionista y las adquisiciones en Brasil.

Para final de año la deuda debería situarse en niveles similares o inferiores a los de diciembre de 2024.

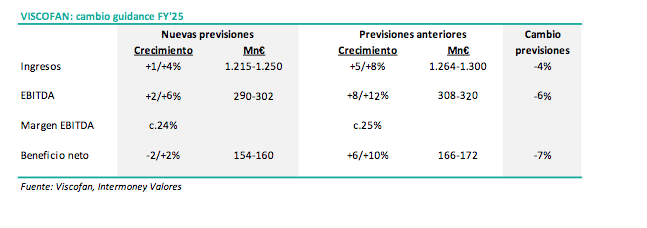

Actualización de las previsiones de resultados para FY’25

La persistente debilidad de las divisas, especialmente la del dólar frente al euro, ha llevado a que la compañía asuma ahora un tipo de cambio medio de 1,13 dólares (-7% vs 1,05 dólares anterior). En consecuencia, la compañía ajusta a la baja sus previsiones para el ejercicio 2025:

• Ingresos: +1/+4% (hasta 1.215-1.250 M€) desde +5/+8% anterior (1.264- 1.300 M€ anteriormente);

• EBITDA: +2/+6% (290-302 M€) vs +8/+12% anterior (308-320 M€);

• Beneficio neto: -2/+2% (154-160 M€) vs +6/+10% anterior (166-172 M€).

Supone recortar un -4% las previsiones de ingresos, un -6% las de EBITDA y un -7% las de beneficio. Ajustamos nuestras estimaciones al nuevo guidance, ajustando también nuestro precio objetivo hasta los 70€ (desde 72€) pero manteniendo la recomendación de COMPRA.