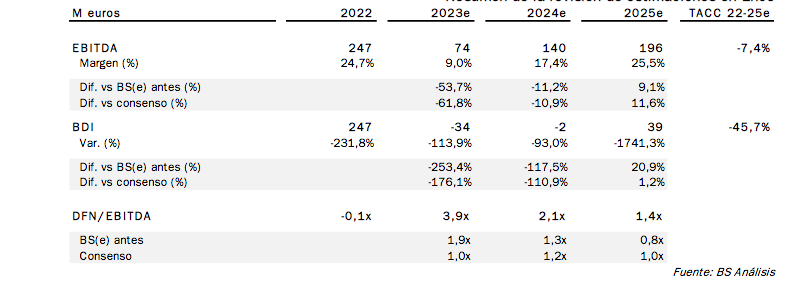

Banco Sabadell | Ence cuenta con una división de renovables (actualmente sólo con biomasa operativa) y utiliza cogeneración en su proceso celulósico, activos regulados, por lo que, con el último Real Decreto regulatorio (28 de junio, MITECO), sufriría un impacto de -54% en su EBITDA consolidado (incluyendo energía – 50% del EBITDA’23e – y celulosa) para 2023 (BS(e)) que se compensará con un mayor resultado durante el resto de la vida útil de las plantas. En este caso, también asistiríamos a un impacto a nivel de caja en 2024 ya que bajo la propuesta que había para biomasa (que entendemos que queda obsoleta) las desviaciones del pool sobre el precio de referencia se liquidaban directamente en el ejercicio siguiente y ahora pasarán a reflejarse vía Rinv (que es lo habitual). Esto supone un impacto en la DFN’24 de ~+55 M euros que estimamos se situaría en ~285 M euros (2,1x DFN/EBITDA’24e), aunque insistimos que desde un punto de vista de valoración no hay impacto, ya que se trata de un diferimiento de los flujos de caja, de forma que estos serán superiores a futuro (incluso en 2023). También desde un punto de vista de la deuda, recordamos que en el negocio de celulosa la financiación no tiene

covenants.

Como se puede observar Ence va a terminar 2023 y 2024 con BDI negativo. A pesar de que no tiene una política

definida de dividendos, por prudencia asumimos que no se pagarán dividendos adicionales con cargo a ambos

ejercicios (vs una yield de 3% en 2024 antes).

En este caso al ser toda la producción regulada y afectada por las bandas regulatorias el impacto en valoración de la actualización de precios es nula y por tanto dejamos el P.O. sin cambios (4,12 euros/acc.; +43% potencial) y

mantenemos COMPRAR.