Bankinter | Nuestra recomendación de Comprar bancos europeos es acertada porque el sector acumula una subida >34% en 2021 (vs +19,0% del SX5E).

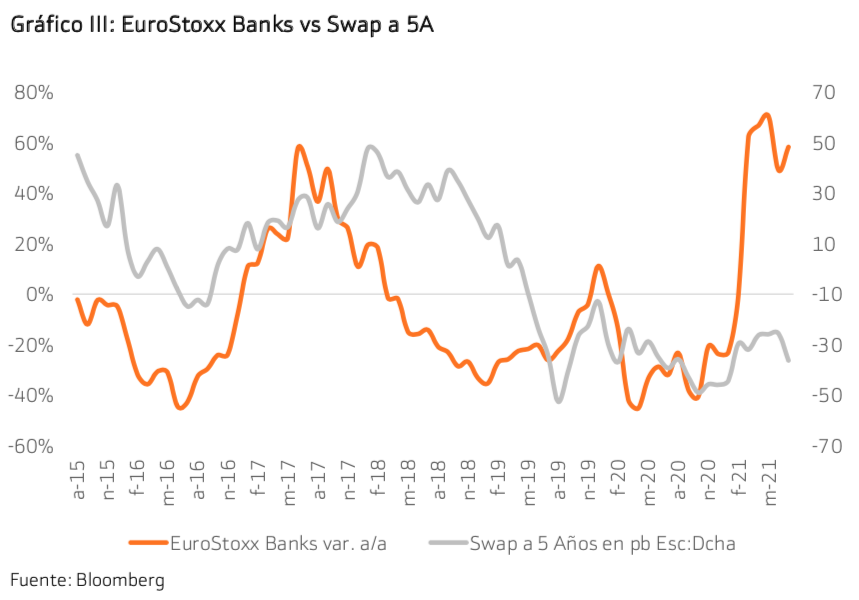

El entorno de tipos bajos va para largo (¿2024?) y las Fintech atacan negocios rentables (pagos y/o direct lending) con una regulación menos exigente. Aun así, identificamos 3 catalizadores para 2S 2021/2022.

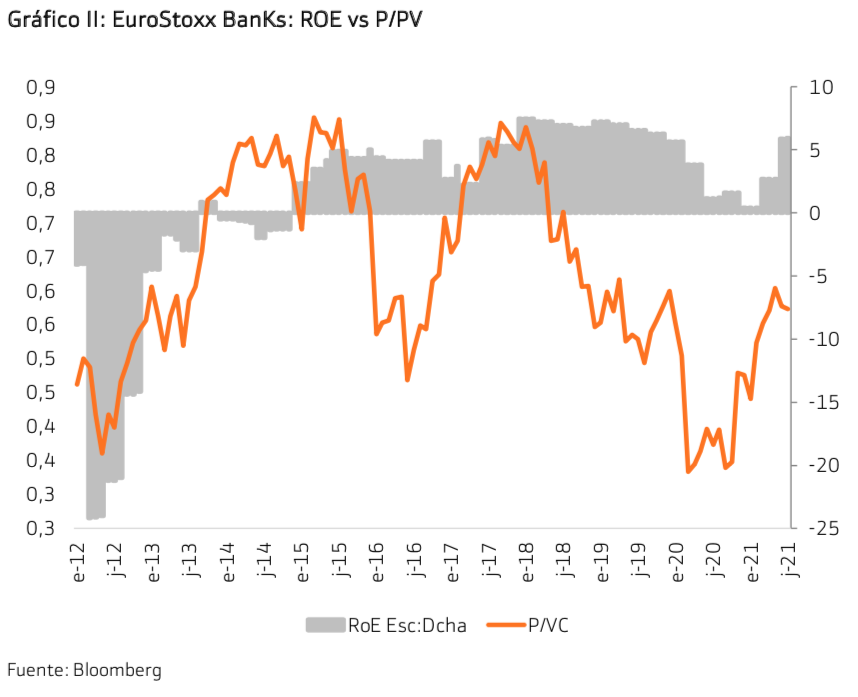

(1) la banca es una oportunidad de inversión «interesante» para capturar la recuperación macro en la UEM debido al caracter cíclico del crédito (+4,6% en el PIB estimado para 2021 y +4,7% en 2022), (2) los planes de negocio pivotan sobre la eficiencia y la rentabilidad/RoTE para mantener una remuneración atractiva para los accionistas (dividendos & recompra de acciones) y (3) los múltiplos de valoración todavía son atractivos (P/VC comprendido entre ~0,3x y 0,9x vs ~0,6x de media).

Nuestras entidades favoritas son: (1) BBVA (+47,9% YTD); (2) ING (+51,7%); (3) Intesa (+27,7% YTD); (4) BNP (+26,0%); (5) Deutsche Bank (+21,6% YTD) y (6) Socgen (+61,4% YTD) este último para los perfiles dinámicos en sustitución de Commerzbank (+3,6% YTD).

Resultados 2T2021: Salvo excepciones como Commerzbank (defrauda en ingresos & márgenes) y Credit Suisse (coste legal & provisiones/Archegos), las cifras del 2T2021 baten las expectativas en las principales partidas de la cuenta de P&G (Ingresos, Provisiones & BNA). Las métricas de riesgo evolucionan positivamente (morosidad, cobertura y saldos categorizados como Stage 2/vigilancia especial).

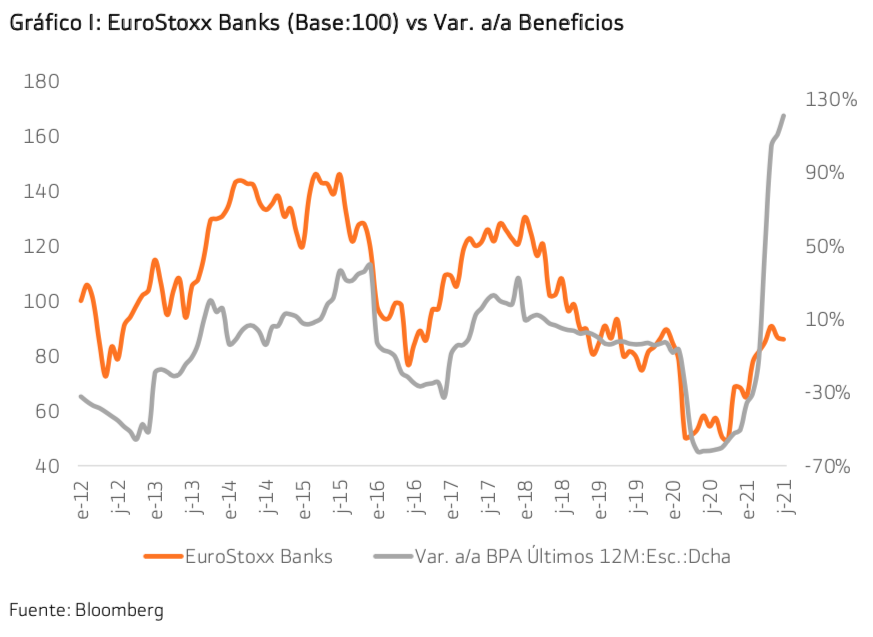

Hay tres factores que explican el cambio a mejor en BNA (> 120% en el sector): (i) el fuerte descenso en provisiones/CoR tras los esfuerzos realizados por el CV19 en 2020, (ii) los avances realizados en eficiencia (DB, SAN, ABN…) y (iii) el aumento en comisiones (BBVA, ING, ISP, UBS…) como vía para contrarrestar la presión en márgenes (tipos negativos) y el descenso en la demanda de crédito que se explica por el exceso de liquidez.

Los test de estrés confirman la resiliencia del sector y facilitan la vuelta al dividendo. Los resultados de las pruebas de esfuerzo que la EBA (European Banking Authority) realiza a las 50 mayores entidades europeas (representan el 70% de los activos) confirman la solidez del sistema bancario. En el escenario macro más adverso, el sector tendría un impacto en la ratio de capital CET1 FL de -485 pb hasta el 10,2% en 2023 (vs 15,0% en 2020) – equivalente a una pérdida de 265 B€ -.

Nuestra estrategia de inversión, se centra en aquellas entidades que cumplen los siguientes requisitos. (i) ratios de capital/CET1 superiores a la media europea porque permiten implementar una política de remuneración atractiva y sostenible en el tiempo a los accionistas (BBVA, ING, ISP & BNP), (ii) modelos de negocio y/o planes estratégicos que pivotan sobre la eficiencia en costes para mejorar en rentabilidad/RoTE y (iii) aquellas entidades que se benefician del buen momento por el que atraviesan los mercados de capitales (M&A, salidas a bolsa, trading …) como DB y SocGEn.

Nuestras entidades favoritas son: (1) BBVA (+47,9% YTD); (2) ING (+51,7%); (3) Intesa (+27,7% YTD); (4) BNP (+26,0%); (5) Deutsche Bank (+21,6% YTD) y (6) Socgen (+61,4% YTD) este último para los perfiles dinámicos en sustitución de Commerzbank (+3,6% YTD).